Viac ako 0,4 percenta – o takom blahodarnom vplyve rebalansingu, teda udržiavania optimálnej skladby portfólií Inteligentných investorov, sme už písali v blogu Prečo rebalansujeme portfóliá. V marci tohto roka prešli naše algoritmy skúškou, keď sa po poklese akcií aktivovala automatická korekcia portfólií a nakúpili sme prepadnuté akcie na úkor dlhopisov.

Na účinky rebalansingu v plnom rozsahu si však ešte musíme počkať. Čakať sa však nechcelo Michałovi Szafrańskému a Jacekovi Lempartovi, s ktorými spolupracujeme už niekoľko mesiacov.

Spolu s Jacekom sme dospeli k záveru, že nám prekáža chýbajúce nezávislé potvrdenie, či sú slová Finaxu pravdivé. Preto sme spoločnosti ponúkli náš vlastný audit s ubezpečením, že pri jej firemnom know-how zachováme diskrétnosť. Chceli sme však otvorene zverejniť výsledky testovania na našich blogoch a pri ich úspešných výsledkoch poskytnúť Finaxu overenie založené na našej dôveryhodnosti. Hrali sme vabank a... Finax súhlasil! spomína Michał Szafrański, autor populárneho blogu „Ako ušetriť peniaze“ (nájdete tu aj jeho rozsiahlu recenziu Finaxu) a poradcu „Finančný ninja”.

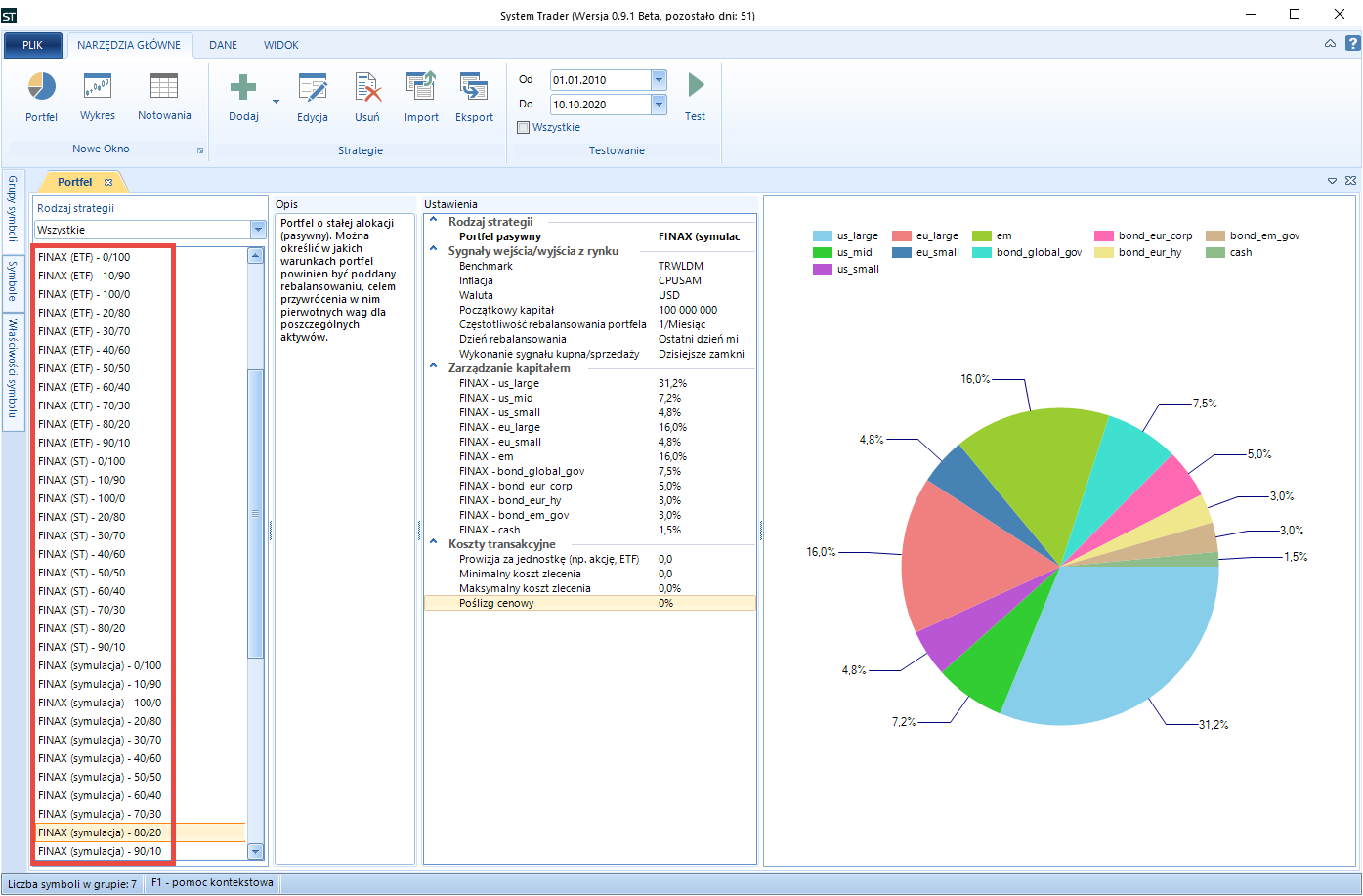

Tak sme vyložili na stôl pred blogerske duo všetky karty spojené s riadením portfólií vo Finaxe. Odhalili sme algoritmy súvisiace s ich tvorbou a rebalansingom. Jacek potom zapriahol do práce svoj softvér System Trader (na obrázku nižšie).

Výsledok? Prvé nezávislé overenie historických výkonnosti modelu Finaxu za obdobie posledných 30 rokov, ktoré sú predstavené v našich marketingových materiáloch.

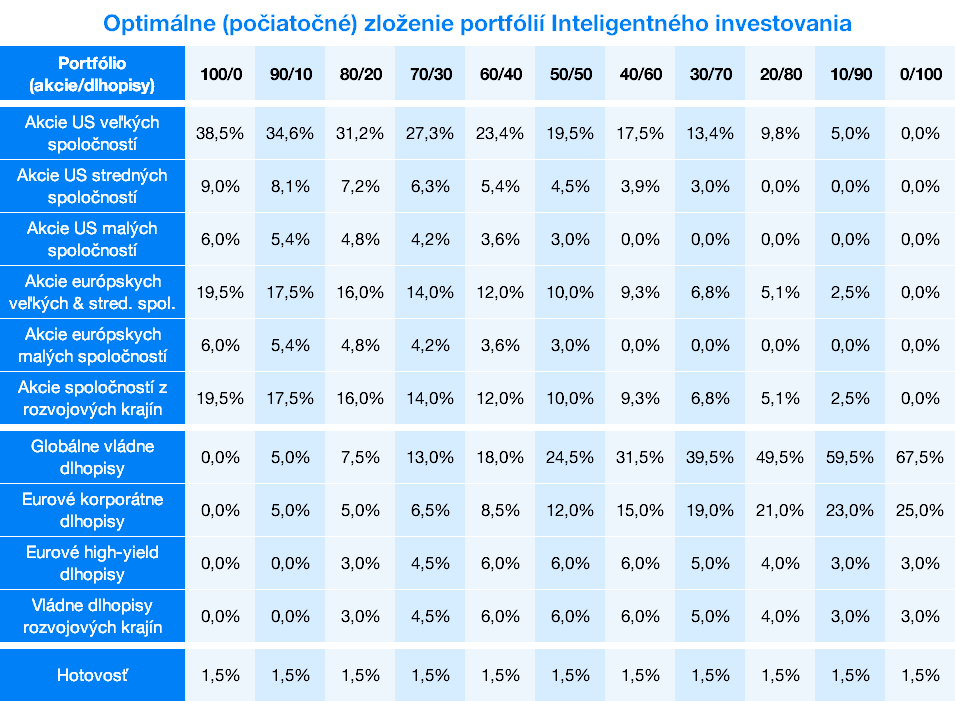

Jacek najskôr preskúmal výsledky portfólií bez rebalansingu. V praxi to znamená, že koncom novembra 1987 „kúpil“ aktíva podľa optimálneho zloženia portfólií Finaxu (viac na túto tému nájdete v blogu Ako modelujeme historický vývoj portfólií Finaxu?).

Ako vyzerá také optimálne zloženie?![]()

Jacekove výpočty ukazujú, aké zisky by mohol investor dosiahnuť bez rebalansingu. Nevyzerajú zle. Priemerná výkonnosť počas nasledujúcich 30 rokov pre modelované 100% akciové portfólio je až 9,47% p.a. Náš „audítor“ nezohľadnil pritom náklady na spracovanie platieb a správu, dane ani infláciu.

Z rovnakých predpokladov však vychádzal aj pri analýze portfólií s rebalansingom Finaxu. Na tieto čísla sme čakali s miernym chvením klávesníc. Ukázalo sa, že priemerný zisk za 30 rokov sa u akciového portfólia s rebalansingom zvyšuje v tomto prípade na 9,96% p.a.

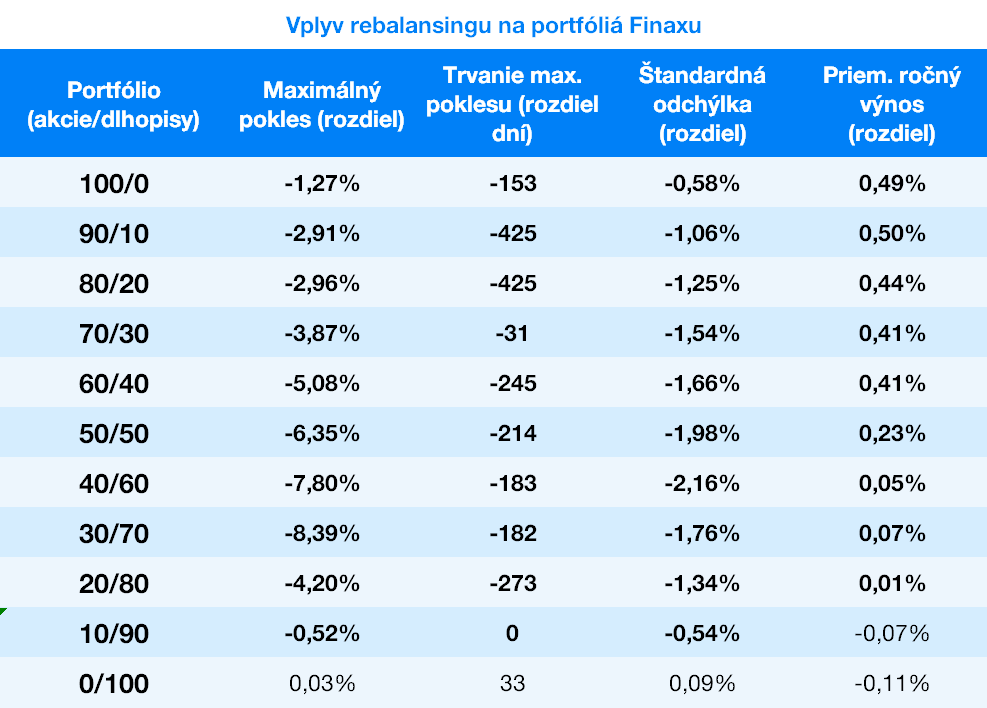

Jacek urobil rovnaké výpočty pre všetkých 11 portfólií Finaxu, a tým sa dostávame k najdôležitejšiemu bodu štúdie: porovnanie výsledkov portfólií s úpravou ich zloženia a bez nej.

Väčšie zisky, menšie riziko

30-ročné výsledky a 11 portfólií Finaxu. V prvom prípade bez rebalansingu. V druhom prípade s rebalansingom. Jacek odhalil rozdiel v tabuľke.

Ako čítať výsledky?

- Maximálny pokles (drawdown) – tento stĺpec udáva, o koľko percent rebalansing znižuje pokles portfólia. Ako vidíte, v 10 portfóliách z 11 rebalansovanie zmenšuje pokles hodnoty investície.

- Trvanie maximálneho poklesu (drawdown) – pravidelné vyvažovanie portfólií skracuje čas potrebný na zotavenie zo strát. V prípade rebalansovaných portfólií stratové obdobie trvá kratšie, v niektorých prípadoch aj o viac ako rok.

- Štandardná odchýlka, ktorá je najpoužívanejším indikátorom rizika (volatility) investície. Ako vidíte, rebalansing znižuje volatilitu portfólia podobnou mierou pri akciových i dlhopisových portfóliách.

- Najdôležitejšia vec – zisky. Zistenia Jaceka ukazujú, že rebalansing zvyšuje CAGR (priemerný ročný rast kapitálu) v akciových portfóliách o 0,45 percentuálneho bodu ročne.

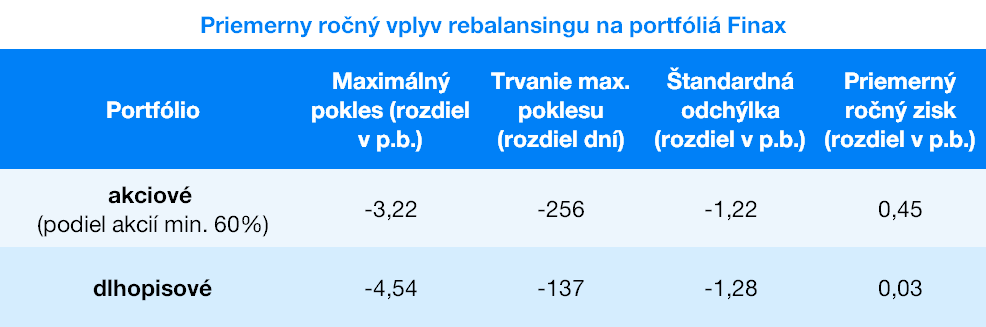

Pre lepšiu ukážku vplyvu rebalansingu na akciové portfóliá (s podielom akcií viac ako 60%) a dlhopisové portfóliá si pozrite nižšie uvedenú tabuľku.

V akciových portfóliách je zisk v priemere vyšší o 0,45 percentuálneho bodu ročne, štandardná odchýlka je o 1,22 percentuálneho bodu nižšia, maximálny pokles (drawdown) je o 3,22 percentuálneho bodu menší a jeho dĺžka o 256 dní kratšia.

Pokiaľ ide o dlhopisové portfóliá, všetky tieto premenné hovoria tiež v prospech rebalansingu, aj keď vplyv na zisk je minimálny.

Investori by mali pochopiť a oceniť potrebu rebalansingu portfólií. V praxi jeho implementácia ale môže spôsobiť značné nepohodlie. Kým akciový trh silno rastie, všetko je zvyčajne v poriadku. Horšie je, keď akciový trh klesá, na trhu panuje panika a médiá predpovedajú koniec sveta. Nákup akcií v takejto atmosfére nie je ľahký, najmä ak ide o dôležitý kapitál. Vtedy treba mať na pamäti, že nákup na akciovom trhu sa vzťahuje na celé trhy vo forme indexov, nie na vybrané spoločnosti, takže riziko je rozptýlené. Je málo reálne, že globálny akciový index nebude stúpať – história ukazuje, že optimizmus ohľadom zajtrajšej vízie nakoniec zvíťazí. Akciové trhy majú vo svojom DNA kóde zakomponovaný takzvaný „návrat k priemeru“ a tento priemer sa rokmi stále zvyšuje. Miestna spoločnosť môže skrachovať – môže skrachovať aj celá krajina, ale globálny biznis ako celok sa skôr alebo neskôr z problémov vždy dostane. Ak by sa tak nestalo, strata hodnoty nášho portfólia by bola našou poslednou starosťou, píše Jacek Lempart, ktorého rozsiahlu analýzu spoločnosti Finax nájdete na blogu System Trader.

Rebalansing v praxi Finaxu

Ako sme písali, masívnym rebalansingom si prešli klientske účty v búrlivom marci 2020. Mali sme možnosť „naživo“ otestovať účinky automatických portfóliových úprav. V článku o dopadoch rebalansingu si môžete prečítať o tom, ako fungoval pre portfólio so 70% podielom akcií.

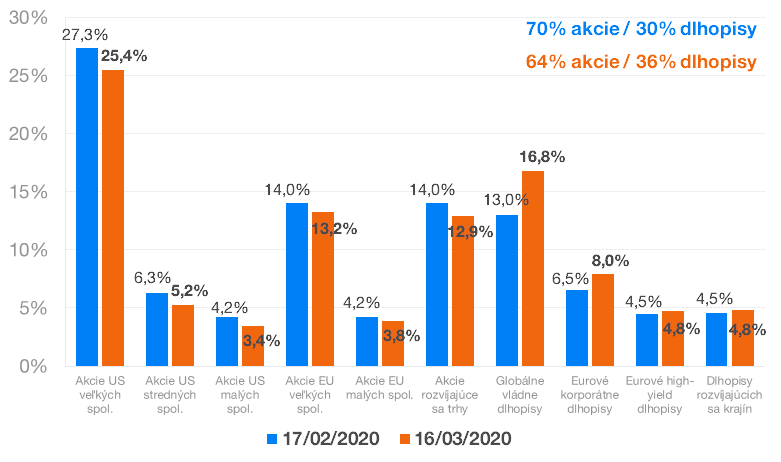

Finančné prostriedky boli investované 17. februára, niekoľko dní pred dosiahnutím vrcholu na svetových burzách cenných papierov. Pozrite sa, ako sa zloženie portfólia nášho klienta zmenilo za menej ako mesiac:

Modré stĺpce zobrazujú podiel daného ETF v štruktúre portfólia v deň prvotného zainvestovania, zatiaľ čo oranžové stĺpce vyjadrujú jeho zloženie tesne pred rebalansingom.

Ak je podiel danej skupiny fondov v portfóliu v danom okamihu nad optimom – teda oranžový stĺpec presahuje modrý – časť z týchto fondov sa predá. Ak sa naopak ich podiel znížil voči požadovanej alokácii – teda oranžový stĺpec je nižší ako modrý – zvyšujeme ho uskutočňovaním nákupov, čo nám umožňuje obnoviť optimálnu skladbu portfólia (ilustrovanú modrými stĺpcami).

Prečo vlastne rebalansujeme?

Kvalita každej investície sa meria pomerom jej výnosu a prislúchajúcim rizikom. Základným vzťahom investovania je, že vyšší výnos vždy prináša vyššie riziko a naopak.

Cieľom portfólio manažéra je dosiahnuť čo najvyšší výnos pri zachovaní čo najnižšieho prijateľného rizika pre investora. Zvýšiť výnos pri znížení rizika je potom snom každého investičného manažéra. Pri investovaní ide o svätý grál.

Hlavnou úlohou rebalansingu v správe portfólií Finaxu je udržiavanie investičného rizika na vybranej, optimálnej úrovni. Prečítajte si viac o tom, ako rebalansujeme portfóliá vo Finaxe.

Daňový režim závisí od jednotlivých pomerov každého klienta a môže sa v budúcnosti meniť.

App Store

App Store

Google Play

Google Play

Náročnosť

Náročnosť