V české společnosti panuje názor, že finančníci dokáží předvídat vývoj trhů a umí vybírat mezi cennými papíry budoucí vítěze, tedy nástroje, které vydělají nejvíce.

Mnoho lidí se stále domnívá, že aktivní přístup k investování funguje. Pod investováním si představují právě aktivní řízení investic jako jedinou existující alternativu. Co je aktivní a pasivní investování se dozvíte zde.

Z těchto předpokladů pramení pět základních mýtů o aktivním investování:

- Aktivní řízení investic vydělává „za každého počasí“ – předpoklad, že investiční manažeři dokáží vždy najít třídy aktiv, jejichž hodnota v daném čase roste.

- Profesionálové vám vydělají víc – jsou schopni vybrat takové cenné papíry, jejichž hodnota roste rychleji než ostatních.

- Podílové fondy vás ochrání před ztrátami – mnoho lidí si myslí, že portfolio manažeři dokáží předvídat vývoj trhů a dokáží předpovědět blížící se pokles.

- Fondy nesou nižší riziko – schopnost číst trhy a vybírat „správné“ cenné papíry znamená nižší riziko pro investory a větší ochranu jejich majetku.

- Ve fondech nejsou průběžné poplatky – poplatky, které investor neplatí přímo nebo které nevidí, neexistují.

Bohužel přesný opak je pravdou. Úspěšných manažerů, kteří dokáží pravidelně dlouhodobě porážet svými výnosy zhodnocení indexů, je jen hrstka – je to jako byste hledali jehlu v kupce sena. Většina individuálních a profesionálních investorů nedosahuje ani tržního výnosu.

Uvedené mylné předpoklady nejlépe vyvrátí samotná fakta v podobě skutečného vývoje aktivně řízených podílových fondů prodávaných v České republice.

Důvody slabší výkonnosti podílových fondů

Existuje hned několik důvodů, proč se profesionálním manažerům majetku a individuálním investorům nedaří dosáhnout vyšších výnosů, než které nabízí trh.

Mezi hlavní důvody se řadí:

- Psychika a emoce člověka – největším nepřítelem investic je samotný investor. Každému člověku jsou přirozené vlastnosti jako chybovost, neschopnost správně posuzovat pravděpodobnost, stres ve složitých situacích, přehnaná sebedůvěra, zobecňování, stádovitost, mentální krátkozrakost (filtrování informací), obavy ze ztrát, chamtivost, závist apod. Všechny tyto charakteristiky potlačují racionalitu v uvažování a jednání a při investování vedou k chybným úsudkům a nesprávným rozhodnutím. Faktem je, že člověk se přirozeně nechová tak rozumně, jak si většinou myslí.

- Obrovský objem dostupných dat – v dnešní době každý z nás může a také disponuje kvantem informací, které ale nedokáže efektivně zpracovat a zanalyzovat. Doslova se lehce „utopíme“ v moři podnětů pro naše rozhodování, které následně ztrácí objektivnost a rovněž vede k nesprávným rozhodnutím.

- Náhodnost a nepředvídatelnost jevů – četné studie z oblasti statistiky a behaviorální ekonomie potvrzují, že ve vývoji ekonomiky a finančních trhů náhoda a nepravidelnost hrají obrovskou roli. Mnozí ekonomové dnes pracují s tímto předpokladem jako faktem, a proto považují finanční trhy za nepředvídatelné.

- Vysoké náklady – náklady aktivní správy investic jsou minimálně dvojnásobně vyšší než v případě pasivního přístupu. Vyšší poplatky odkrajují větší část z výnosového koláče, a tím méně zisku zůstává investorům.

Snad nejpozoruhodnějším faktorem, proč aktivní správa zaostává výnosy za trhem, je neschopnost předvídat vývoj cen investičních nástrojů, např. akcií. Tato stále populárnější a respektovaná hypotéza se nazývá Teorie náhodné procházky (Random Walk Theory).

Teorie říká, že ceny aktiv jsou nezávislé a vždy reagují na nové informace, a proto minulé pohyby nelze použít k predikování budoucích. V krátkém horizontu je vývoj cen náhodný a nepředvídatelný.

Podle Teorie náhodné procházky je dosahování výkonnosti překonávající tržní výnos více výsledkem štěstí než schopností manažerů.

Studie S&P Global

Analytici společnosti S&P Global vydávají pravidelný report s názvem SPIVA U.S. Scorecard, ve kterém analyzují vývoj a výkonnost fondů vůči sledovaným benchmarkům na americkém finančním trhu.

Podle této studie za rok 2021 85,07 % large-cap fondů nedokázalo porazit sledovaný benchmark S&P 500. Na horizontu 10 let se jedná o 83,07 % a na 20letém dokonce o 94,12 %. Pokud bychom se zaměřili na konkrétní výši výkonnosti, tak S&P 500 za rok 2021 rostlo o 28,71 % a průměrná výkonnost těchto fondů je 24,10 %. Na horizonu 3, 5, 10 a 20 let S&P 500 rostlo oproti průměrným výsledkům více v rozmezí 2–4 procentních bodů p.a.

Studie porovnává také širší index S&P Composite 1500, který zahrnuje S&P 500 (velké firmy), S&P Midcap 400 (střední firmy) a S&P Smallcap 600 (malé firmy). Tento index reprezentuje zhruba 90 % americké akciové tržní kapitalizace. Tento index je pro změnu porovnán se všemi americkými akciovými fondy. Za rok 2021 79,63 % fondů neporazilo zmíněný index. Na 10letém horizontu se jedná o 86,10 % a na 20letém už o 90,30 %. Co se týče výkonnosti, tak S&P Composite 1500 vyrostlo o 28,45 % a průměrná výkonnost fondů byla 22,03 %. Rozdíl v průměrných výkonnostech na delších obdobích se pohybuje v rozmezí 1,5–3 procentních bodů p.a.

Data nám ukazují, že porazit sledovaný index není lehkou úlohou a že čím delší horizont máme, tím je úspěšnost nižší.

Výsledky aktivní a pasivní správy v Česku

Pravdivost tvrzení ověřil Finax na českém finančním trhu. Porovnali jsme výkonnosti podílových fondů zastupujících aktivní správu a pasivního Inteligentního investování na základě skutečného vývoje účtů klientů Finaxu nejen během turbulentních 6 měsíců od ledna do června 2022, ale i za celý uplynulý rok 2021.

Pravidelně opakující se statistiky a skutečné výsledky potvrzují, že aktivní investování nedokáže dlouhodobě vydělávat více než trh. Vyšší výnosy nad zhodnocením indexů jsou více výsledkem náhody a štěstí než skutečných schopností a umění investičních manažerů.

Podílové fondy vás až na světlé výjimky dlouhodobě neochrání před poklesy trhů, nezajistí udržení hodnoty investic, jejich manažeři neumí předvídat vývoj trhů, neumí ani vybírat cenné papíry, které výnosy překonají ostatní a nevydělají vám víc.

Založte si účet a začněte investovat ještě dnes

Růst popularity indexových fondů

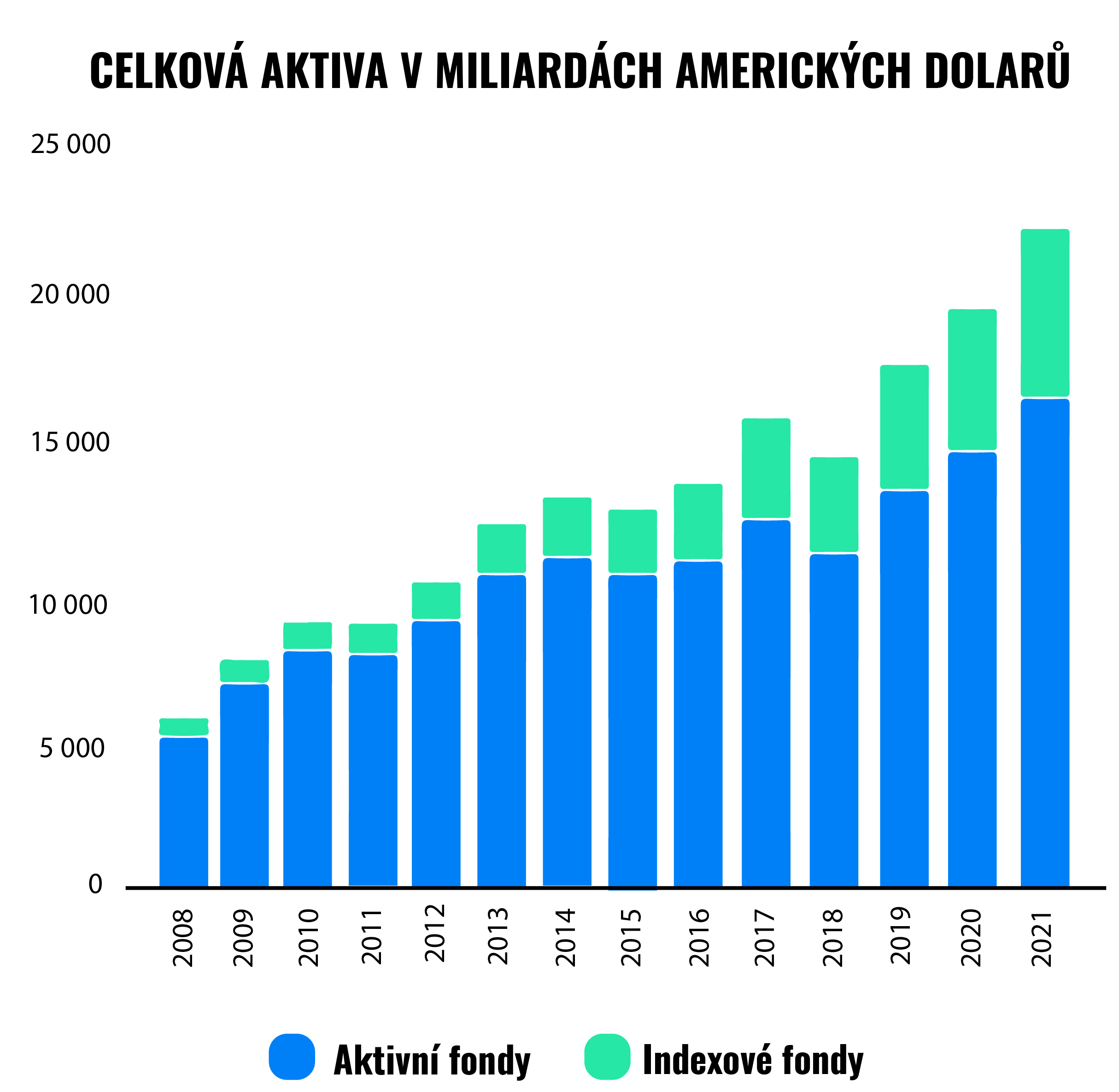

Investoři ve světě si uvědomují nevýhody aktivní správy jejich majetku, což jasně dokazuje vývoj aktiv v indexových a aktivně řízených fondech. Stále více lidí odmítá platit manažerům fondů vysoké poplatky za nižší výnosy.

Následující graf ilustruje objem majetku v aktivních a indexových fondech v USA od roku 2008. Tento trend potvrzuje také pravidelně zveřejňovaná zpráva společnosti Morningstar, ve které k 30. 11. 2022 aktivně spravované americké akciové fondy mají pod správou necelých 4 900 miliard dolarů, ale na druhé straně pasivní fondy spravují dokonce téměř 6 700 miliard dolarů. Je vidět, že investoři ví, kde se jejich peníze mají lépe, a z toho máme radost.

Zdroj: Statista

Ať už jsou důvody neschopnosti investorů nebo investičních manažerů dosahovat výnosů nad širokým trhem jakékoli, musíte tento fakt akceptovat, pokud chcete ze svých peněz vytěžit co nejvíce.

Zapomeňte na hledání úspěšného správce, který vám dlouhodobě bude generovat vyšší zisky. Zapomeňte na hledání univerzální investiční strategie, která vám bude vydělávat za každého počasí. Jak jsme ukázali, šance na úspěch jsou minimální. Ztratíte jen čas a připravíte se o peníze v podobě ušlých zisků.

Pro efektivní a co nejvýnosnější zhodnocování vašeho majetku vám stačí dodržovat pár jednoduchých investičních pravidel, díky kterým pohodlně obejdete největší riziko při investování – riziko člověka.

Ve Finaxu nám na vašich penězích záleží. Váš majetek si zaslouží hýčkání, a proto dlouhodobě nabízíme různé akce pro vás. Za přenesení vašich investic od nevýhodného správce či z jiných investičních řešení vás odměníme slevou, díky které vám 50 % z přesunuté hodnoty investice budeme řídit 2 roky zdarma.

Daňový režim závisí na jednotlivých poměrech každého klienta a může se v budoucnu měnit.

App Store

App Store

Google Play

Google Play

Náročnost

Náročnost