Vždy existuje důvod myslet si, že teď je ten správný čas prodávat. Špatné zprávy, pokles trhu, intui...

Jak se dařilo Inteligentnímu investování oproti aktivní správě?

Podívejte se, jak se daří portfoliím Inteligentního investování v porovnání s konkurencí v podobě nejpopulárnějších podílových fondů v Česku. Prvních šest měsíců roku se investicím dařilo.

V článku se dočtete:

- Které fondy spravující dohromady majetek přesahující 400 mld. korun porovnáváme?

- Vývoj finančních trhů v 1. pololetí 2021

- Porovnání dynamických strategií (SRRI 5 až 7)

- Porovnání vyvážených strategií (SRRI 4)

- Porovnání konzervativních strategií (SRRI 3)

- Shrnutí a sleva

Porovnáváme fondy s majetkem více než 400 mld. korun. Které to jsou?

Do našich pravidelných pololetních srovnání se vždy snažíme zahrnout nejpopulárnější podílové fondy. Nabídka fondů se v čase mění a vždy podle aktuální situace banky nebo finanční agenti tlačí na prodej některé z nich. Podílové fondy se i přejmenovávají a slučují, proto seznam porovnávaných investičních řešení nezůstává každý půlrok bez změny.

Základními parametry při výběru fondů do porovnání jsou velikost fondu a čisté prodeje v uplynulém období. Podmínkou je také dostatečná historie fondu a instituce, aby data byla relevantní. Stejně tak cílíme na zastoupení všech klíčových správců v Česku.

Fondy následně srovnáváme s našimi portfolii na základě stejné rizikovosti. Podílové fondy mají povinnost stanovovat svůj výnosově rizikový profil na základě metodiky SRRI od Evropského orgánu pro cenné papíry a trhy (ESMA).

Ta dělí fondy podle rizika měřeného kolísavostí hodnoty podílového listu (volatility) a podle výnosu do 7 rizikových tříd. Stejným způsobem klasifikujeme naše portfolia i my a porovnáváme investiční řešení v rámci jednotlivých rizikových tříd.

K portfoliím Finaxu jsme postavili 26 podílových fondů z rizikových tříd 3 až 7. Češi mají v těchto fondech zainvestovaný majetek v hodnotě 412,76 mld. korun (k 2. 7. 2021). Jen za uplynulý rok Češi nalili do podílových fondů 32,8 mld. korun.

Rostoucí zájem Čechů o investice je potěšující, ale stále nedostatečný. Navíc struktura finančního majetku zůstává neefektivní a nevede k žádoucím výsledkům, i když i v této oblasti nastává díky finančnímu vzdělávání ze strany finančních institucí, agentů a médií posun správným směrem.

Podílové fondy charakterizují vyšší poplatky a ve srovnání s jinými řešeními nabízejí při identickém riziku zpravidla nižší zhodnocení.

Portfolia Finaxu stojí 1,2 % ročně nebo méně díky slevám a výnosy fondů ETF, ze kterých skládáme portfolia, jsou po 3 letech držení pro české rezidenty osvobozeny od daně. Navíc 10 námi využívaných ETF fondů investuje do cca 12800 akcií a dluhopisů.

Čtyři správci těchto fondů aktuálně spravují majetek přesahující 12 bilionů eur, nesrovnatelně více než hodnota aktiv pod českými správcovskými společnostmi.

Pro širší obraz srovnání v seznamu podílových fondů uvádíme i celkové náklady fondu, které byly v minulém roce strženy z majetku fondu. K 30. 6. 2021 jsme vyhodnotili následující fondy spravované těmito správci:

Amundi Asset Management:

- AF Solutions Balanced; 2,44 %,

- IKS KB – KB privátní správa aktiv 2 – Exclusive; 1,10 %,

Conseq:

- CONSEQ – Active Invest Vyvážený; 2,23 %,

- CONSEQ – Active Invest Dynamický; 2,65 %,

ČSOB Asset Management:

- ČSOB Bohatství; 1,69 %,

- ČSOB Vyvážený; 1,47 %,

- ČSOB Akciový; 2,21 %,

- ČSOB Akciový dividendových firem; 1,69 %,

Erste:

- ERSTE - KONZERVATIVNÍ MIX FF; 1,10 %,

- ERSTE - TOP STOCKS; 2,19 %,

- ERSTE - VYVAZENY MIX FF; 1,62 %,

- Optimum ERSTE; 1,38 %,

- Sporotrend Erste; 2,34 %,

- CS korporátni dluhopisový; 1,28 %,

FIL Investment Management:

- Fidelity Global Dividend; 1,90 %,

- Fidelity World; 1,89 %,

Generali:

- GENERALI - Generali Fond korporátních dluhopisů; 2,02 %,

- Generali Fond globálních značek; 2,33 %,

ING:

- ING Aria Lion Balanced; 2,03 %,

RAIFFEISEN:

- RAIFFEISEN FOND GLOBÁLNÍCH TRHŮ; 2,41 %,

- RAIFFEISEN FOND UDRŽITELNÉHO ROZVOJE; 1,77 %,

- RAIFFEISEN STRATEGIE BALANCOVANÁ; 1,54 %,

UNIQA investiční společnost, správcovská společnost pojišťovny UNIQA (dříve AXA):

- UNIQA Selection Global Equity; 1,82 %.

Zdrojem dat jsou dokumenty Klíčové informace pro investory a samotní nákladovost zveřejněny na stránkách správce fondů.

Jak se dařilo trhům v 1. pololetí 2021 a co ovlivnilo jejich vývoj?

Do roku 2021 vstoupily finanční trhy na vlně optimismu, která přetrvává v celém dosavadním průběhu roku. Vývoj cen finančních aktiv primárně ovlivňuje „návrat do normálu“ z pandemie koronaviru a z globální recese způsobené uzavřením ekonomik.

Začátkem roku se rozběhlo očkování světové populace, což spolu s tvrdšími opatřeními během zimních měsíců vedlo k poklesu nových případů a opětovnému otevírání ekonomik. Recese byla prudká, ale nenechala na ekonomice tak silný šrám, jak se původně očekávalo. Nezaměstnanost nevystřelila do závratných výšin nebo se na nežádoucích úrovních dlouho neohřála.

Vlády a centrální banky navíc zakročily razantně a stimuly mnoha zemí překonaly skutečné potřeby společnosti. Spotřebitelé posílení úsporami a státní podporou vyrazili doběhnout odloženou spotřebu z uplynulého roku.

V mnoha případech jsme svědky rekordních nebo roky neviděných úrovní makroekonomických dat. Dokonce jsme se dočkali inflace, po níž svět toužil více než dekádu.

Tyto skutečnosti se pozitivně odráží v poptávce po finančních aktivech, ale i samotném hospodaření firem. Růst zisků společností amerického indexu S&P 500 má v druhém čtvrtletí dosáhnul 90,9% meziroční změnu, což jsme naposledy mohli vidět v závěru roku 2009.

Kombinace těchto pozitivních fundamentů nemůže dopadnout jinak než růstem akciových trhů. A ten je zatím skutečně robustní. Modelované 100% akciové portfolio si od začátku roku do konce června připsalo zisk 13,3 % v českých korunách.

Upozornění: Všechny údaje vážící se k historickému vývoji portfolií Finax jsou modelovány a byly vytvořeny na základě zpětného modelování dat. Způsob modelování historické výkonnosti jsme popsali v článku Jak modelujeme historický vývoj portfolií. Minulé výsledky nejsou zárukou budoucích výnosů a výsledkem vaší investice může být i ztráta. Informujte se, jaká rizika podstupujete při investování.

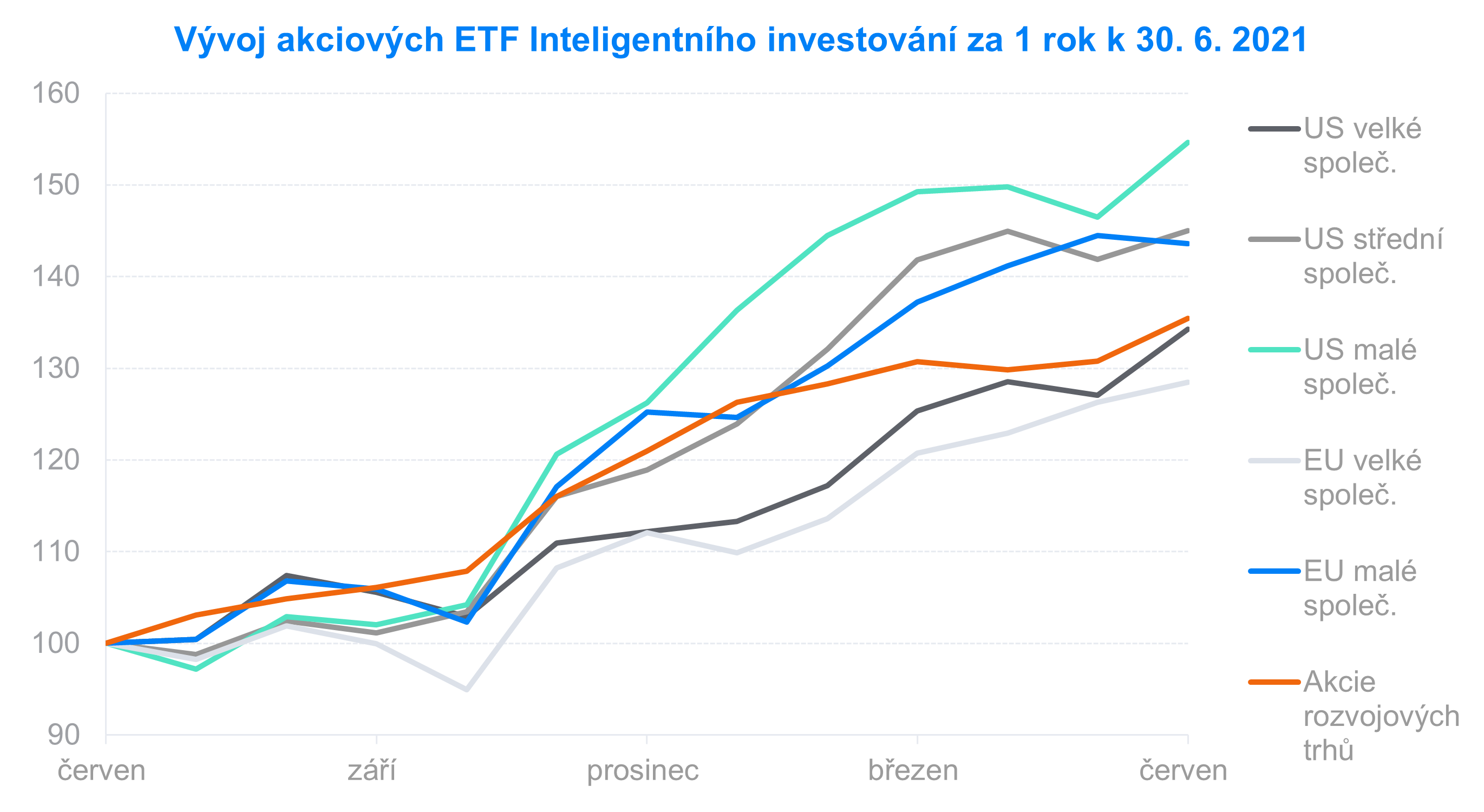

Letošní přírůstky akciových ETF se v prvním pololetí pohybují od 12 % do 23 % v eurech. Následující graf ukazuje vývoj základních akciových tříd tvořících portfolia Finaxu za rok od 30.6.2020 do 30.6.2021 v eurech.

Za pozornost v uplynulém roce stojí určitě změna na pozici výkonnostních lídrů. Zatímco v předchozích letech jednoznačně dominovaly akcie amerických velkých firem reprezentované indexem S&P 500, v uplynulém roce jejich výkonnost vůči malým a středním firmám zaostává.

Dosavadní pokrizový vývoj potvrzuje smysl diverzifikace a vyzdvihuje rizika sázení na jednu kartu nebo aktiva s nejvyšším zhodnocením v předchozím období.

Dluhopisové investice nezaznamenaly dobré pololetí. Ceny dluhopisů v prvních měsících pod váhou obav z rostoucí inflace a potenciálně vyšších úrokových sazeb klesaly.

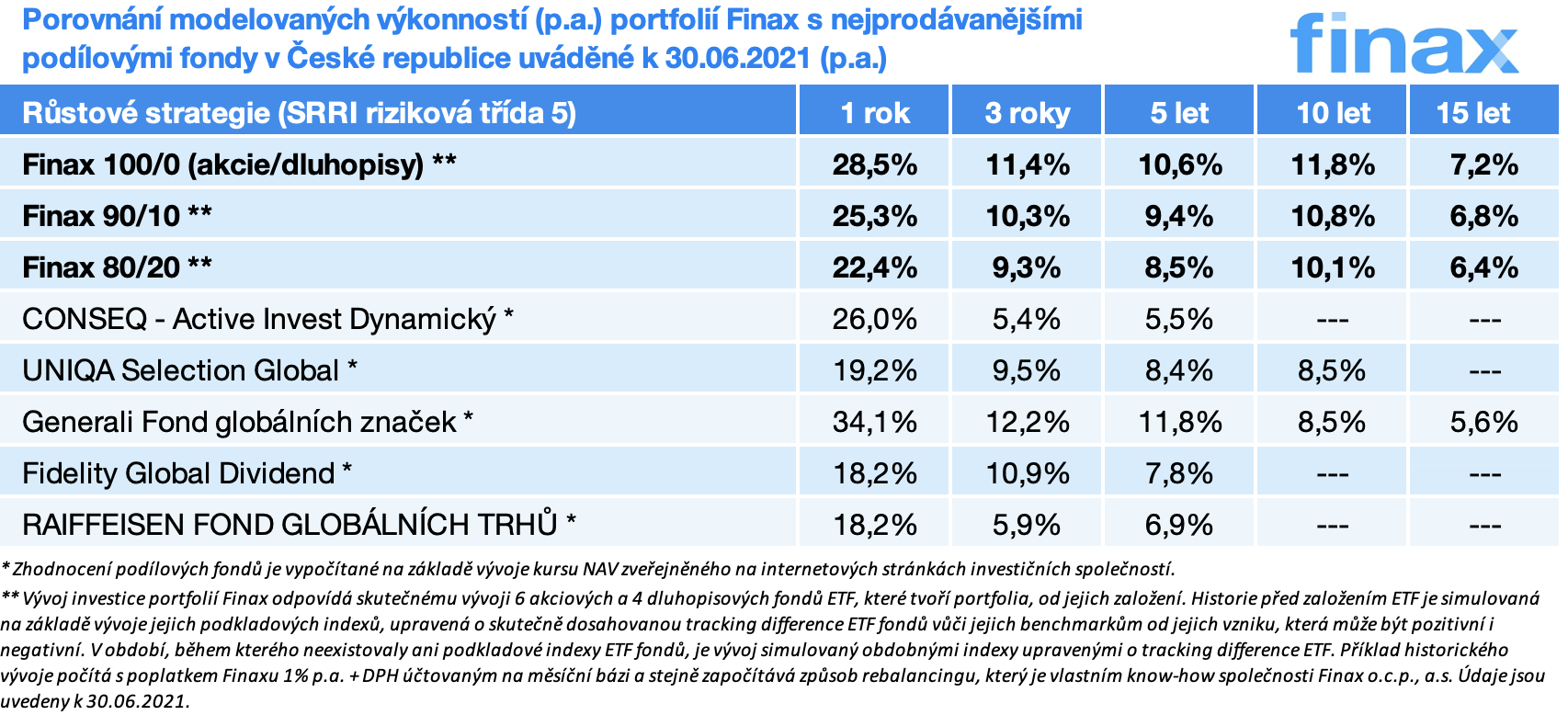

Dynamické investice (rizikové třídy 5 až 7)

Tři nejdynamičtěji portfolia Finaxu se zastoupením akcií v poměru 80 % až 100 % podle metodiky SRRI patří k 30. 6. 2021 do rizikové třídy 5.

100% akciové portfolio k tomuto datu dosahuje roční výkonnost 28,5 % a v rizikové třídě 5 je pouze jeden fond, který toto portfolio poráží, a to Generali Fond globálních značek.

Prudký nárůst trhů ze dna v březnu minulého roku vedl k návratu 5leté a 10leté výkonnosti akciového portfolia do dvouciferného průměrného ročního zhodnocení nad dlouhodobým průměrem. Pasivní investování se investorům i v uplynulém roce vyplatilo.

Vývoj klientských účtů potvrzuje vysoké zhodnocení v uplynulém roce. Klienti Finaxu dosud během něco více než tříleté historie obchodníka zhodnotili prostředky o 18,7 mil. eur.

Aktuální výkonnost růstových strategií můžete sledovat na transparentních účtech Dominika Hrbatého a Ivana Chrenka.

Nahlédněte do Dominikova účtu

I vy můžete investovat se stejnými podmínkami

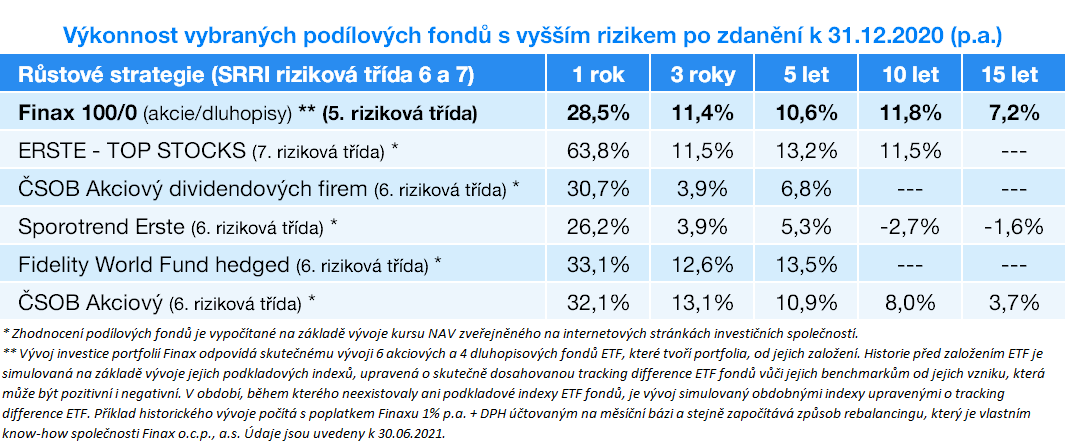

Pokud bychom se podívali i na rizikovější fondy, jejichž volatilita (kolísavost hodnoty) převyšuje nejdynamičtější strategie Finaxu, obraz se mírně zlepší.

Výsledky potvrzují, že v krátkých časových horizontech se můžou objevit aktivní správci, kterým se podaří výnosy překonat trh, ale z dlouhodobého hlediska je to velmi náročné a až nemožné tyto výsledky pravidelně opakovat.

Navíc je třeba si uvědomit, že téměř všechny fondy přesahující výnosy Inteligentní portfolia v této skupině jich dosahují při podstoupení většího rizika, a to o jednu či dokonce dvě rizikové skupiny.

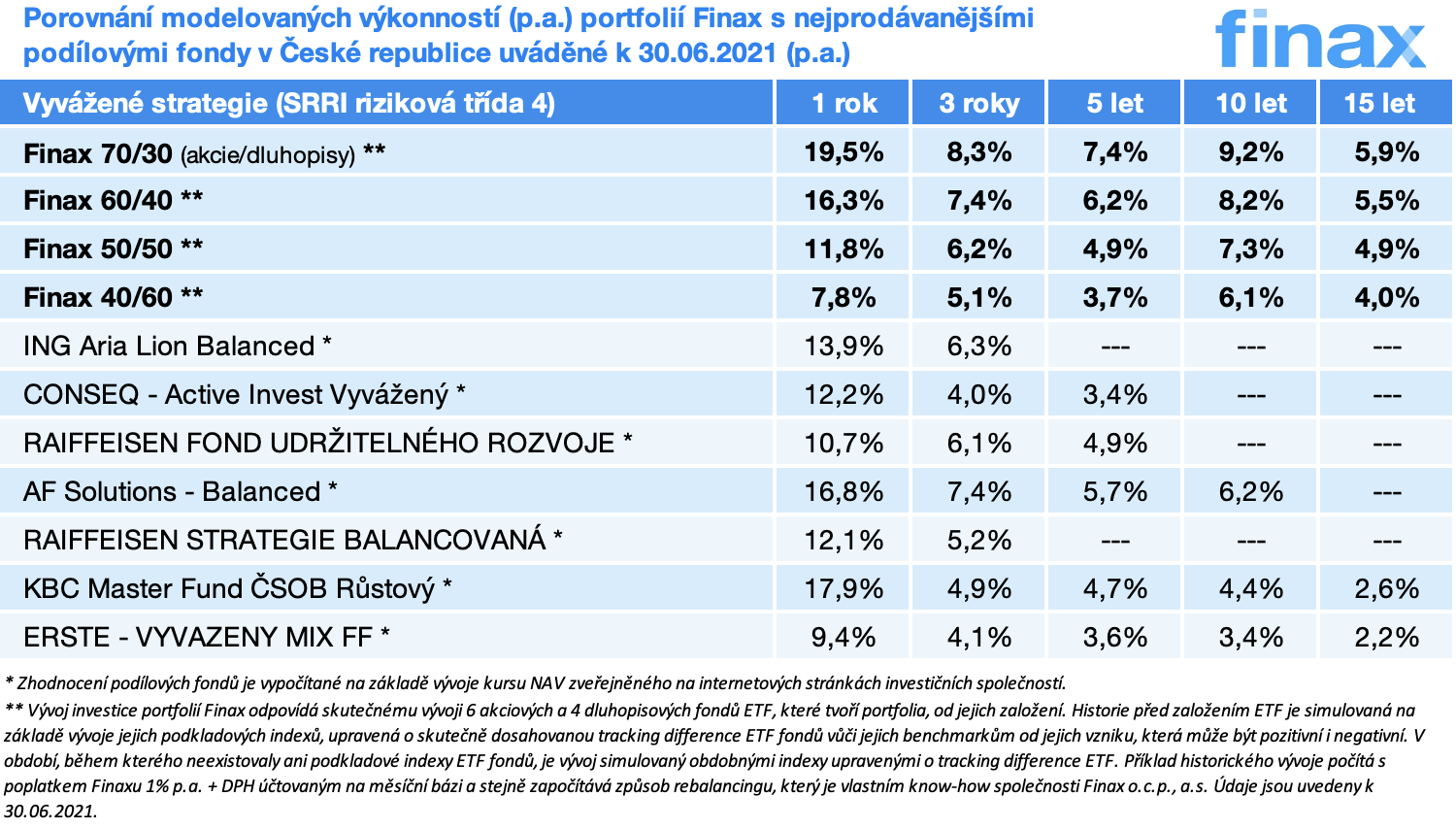

Vyvážené strategie (riziková třída 4)

Z Finaxových portfolií do této kategorie spadají portfolia s 30% až 70% zastoupením akcií. Při vyvážených strategiích portfolia Inteligentního investování lépe obstály oproti aktivně spravovaným fondům.

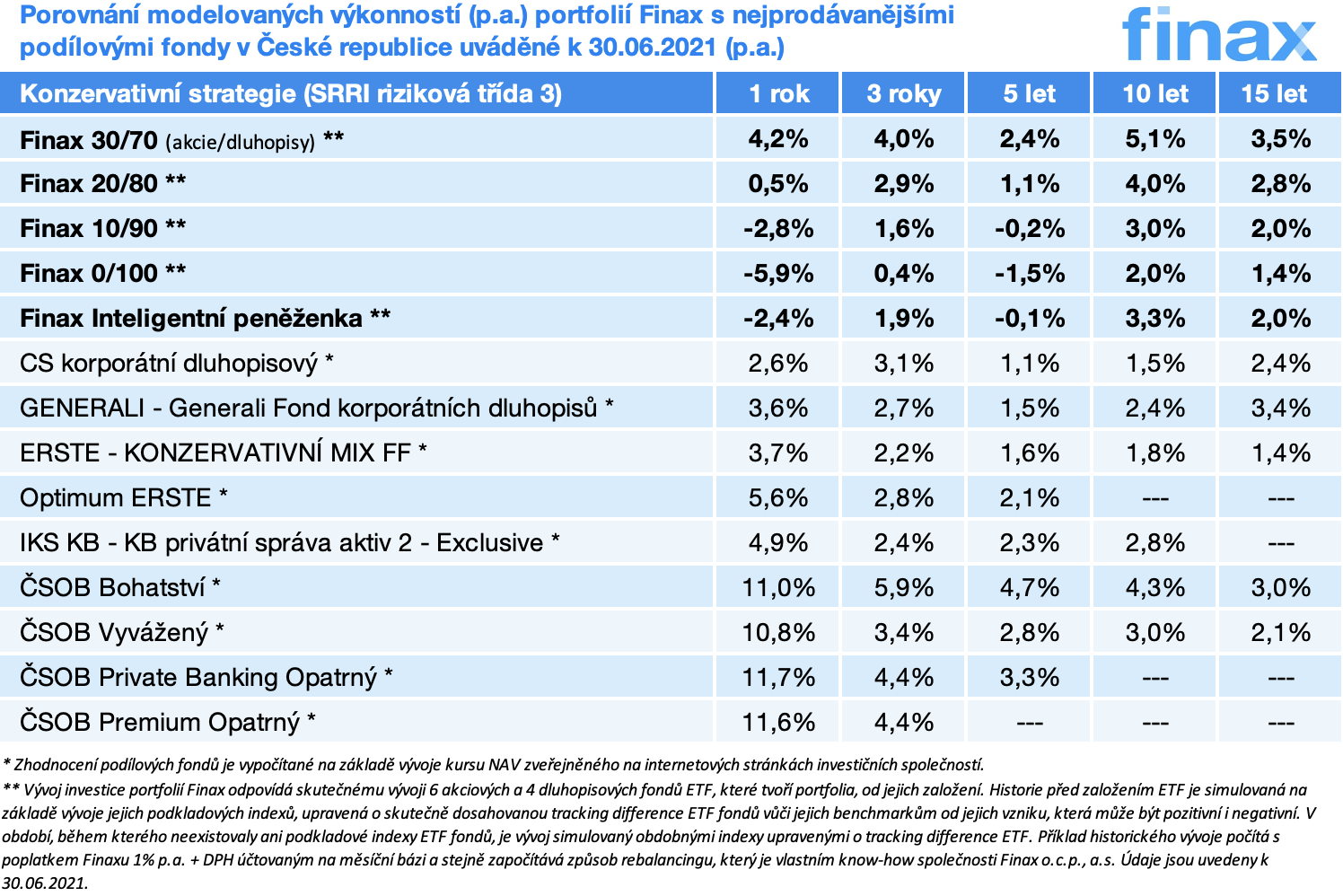

Konzervativní strategie (riziková třída 3)

Dluhopisové trhy vzhledem k charakteristice obchodovaných nástrojů jako přesně daná splatnost, velmi široká škála různých druhů dluhopisů, množství OTC obchodů s možností arbitráží, vyšší citlivost na data, výrazně větší podíl profesionálních investorů, vyšší úrokové sazby na domácím českém trhu a posílení české koruny nabízejí příležitosti pro aktivní správce a prostor pro variabilitu výkonnosti.

Konzervativnější podílové fondy proto zůstávají nejkonkurenčnější vůči obdobným portfoliím Finaxu.

Shrnutí a sleva za přesun nevýhodných investic

I rok 2021 prozatím potvrzuje, že pro drtivou většinu investorů a lidí, kteří myslí na budoucnost, je pasivní investování reprezentované Finaxem efektívní formou budování majetku. Právě to by mělo být vzhledem k dosahovaným výnosům a podstupované široce rozložené riziko investičním základem osobních financí.

Pokud již investujete, zvažte, zda to nejde lépe. Zjistěte všechny poplatky, skutečné zhodnocení a rizika vašich produktů. Rádi vám s tím pomůžeme.

Přesuňte vaše investice. Díky kvalitnějšímu řešení dosáhnete vaše finanční cíle a nezávislost dříve. Začněte zhodnocovat vaše úspory efektivně.

Finax vám navíc nabízí atraktivní slevu. Pokud přesunete vaše investice od konkurence do Finaxu, 50% přesunuté hodnoty vám budeme 2 let řídit bez poplatku.

Začněte investovat již dnes

Upozornění: S investováním je spojeno riziko. Návratnost vaší investice se může zvýšit nebo snížit v důsledku kolísání měnových kurzů. Minulé výsledky nejsou zárukou budoucích výnosů. Daňová osvobození se vztahují výhradně na rezidenty dané země a mohou se lišit v závislosti na konkrétních daňových zákonech. Podívjete se na naše probíhající i ukončené akce.