Vždy existuje důvod myslet si, že teď je ten správný čas prodávat. Špatné zprávy, pokles trhu, intui...

Porovnání investic po náročném prvním pololetí 2022

Podívejte se, jak obstálo naše pasivní Inteligentní investování a nejpopulárnější podílové fondy v prvním pololetí roku 2022. Přinášíme oblíbené pravidelné pololetní srovnání výkonností investičních strategií Finaxu a konkurence.

Získejte štědrou slevu, investujte levněji, ať už jste nový nebo stávající klient Finaxu. Přesuňte vaše investice do Finaxu a až 50 % hodnoty přesunuté investice vám budeme řídit 2 roky zdarma.

Chci více informací o poskytované slevě za přesun investice.

Ve srovnání Finaxu s konkurencí k 30. 6. 2022 naleznete:

- Výkonnosti dynamických řešení

- Porovnání modelovaných výkonností a skutečných účtů

- Výkonnosti vyvážených řešení

- Využijte poklesu trhů k získání vyšších výnosů

- Metodiku porovnávání

I když rok 2022 ještě zdaleka neskončil, s jistotou se zapíše do dějin velkými písmeny.

Svět se ještě pořádně nevzpamatoval z pandemie a už musel čelit novým výzvám. Do roku 2022 globální ekonomika vstupovala na vlně rostoucích cen. Brzy po oslavách Nového roku titulky médií o koronaviru nahradilo Rusko, které napadlo svého souseda – Ukrajinu.

Tempo růstu inflace během prvních šesti měsíců nabíralo na obrátkách a dosáhlo nejvyšší meziroční úrovně od prosince 1996. Reakce centrálních bank na sebe nenechala dlouho čekat, a proto jsme se dočkali 4 zvýšení o celkem 3,25procentních bodů. Aktuálně se tak základní úroková sazba pohybuje na úrovni 7 %, nejvýše od roku 1999. Dokonce i v ECB došla po více než 10 letech řada na utahování měnové politiky, tedy prudké zvyšování úroků. Do slovníku investorů se tak vrátily pojmy jako recese či geopolitické riziko.

Ani dluhopisy v letošním roce neposkytly tradiční ochranu. Kombinace vysoké inflace, rostoucích úroků a rekordních cen dluhopisů, ale i stále poměrně silné ekonomiky se negativně promítla do jejich ceny. Ztráty dluhopisů se na konci června řadí k historicky nejvyšším.

Finanční trhy si nepamatují pololetí, ve kterém by akcie a vládní dluhopisy dosáhly dvouciferných propadů. Kromě vybraných komodit a měn se tak investoři neměli v případě veřejně obchodovaných aktiv kam schovat. Po dvou letech silných růstů proto první polovina roku 2022 přinesla investorům ztráty.

Pojďme se podívat, jak se podařilo projít tímto nelehkým obdobím správcům majetku v Česku.

Při čtení nezapomínejte na fakt, že každý pokles finančních trhů bude za pár let jen skvělou příležitostí, jak výhodně nakoupit. A tak jako současné poklesy využívá investiční legenda Warren Buffett ke zvyšování akciových investic, stejně by se měl chovat každý investor, který chce být dlouhodobě úspěšný.

Upozornění: Všechny údaje vážící se k historickému vývoji portfolií Finax byly vytvořené na základě zpětného modelování dat. Způsob modelování historické výkonnosti jsme popsali v článku Jak modelujeme historický vývoj portfolií. Minulé výsledky nejsou zárukou budoucích výnosů a výsledkem vaší investice může být i ztráta. Informujte se, jaká rizika podstupujete při investování.

Dynamické strategie

Z medvědího trhu přítomného na většině klíčových akciových indexů lze snadno odhadnout vývoj dynamických investic postavených primárně na akciových investicích. Tabulky srovnání ovládla červená čísla.

Zvýšená volatilita (kolísavost cen) a nižší sektorová korelace však nabízejí aktivním manažerům prostor vyniknout a vygenerovat tzv. alfu (nadvýnos vůči srovnatelnému indexu z hlediska investičního zaměření fondu). Jestli nabízenou příležitost některý správce, jehož řešení je dostupné i v Česku využil, ukážou následující tabulky.

Ty porovnávají výsledky modelovaných portfolií Finaxu a podílových fondů v rizikové třídě 5 (volatilita výnosů nad 10 %), resp. 6 (volatilita nad 15 %) a 7 (volatilita nad 25 %) podle metodiky SRRI.

Modelované 100 % akciové portfolio odepsalo -10,2 %. Výsledky srovnatelných podílových fondů za uplynulý rok jsou velmi rozkolísané, což nám ukazuje, že nikdo nedokáže spolehlivě předpovídat budoucnost na trzích. Pokud se ale podíváme na delší horizonty, výnosy zůstávají i navzdory poklesu akcií stále atraktivní a potvrzují, že investování není jen o pár konkrétních letech.

Co je Inteligentní investování od Finaxu?

Ani jedno portfolio Finaxu nespadá do 6. rizikové skupiny, přesto jsme, jak už bývá zvykem, porovnali naše 100 % akciové portfolio s rizikovějšími investičními řešeními, tedy SRRI 6 a 7. I v tomto případě jsou výsledky velmi rozmanité a navýsost zajímavé.

Na horních příčkách aktivní správy v Česku došlo k menší obměně. V minulém srovnání prvnímu místu kraloval Sporotrend od Erste, který během prvních 6 měsíců odepsal -11,6 % a byl poražen fondem Global Dividend od Fidelity se ztrátou menší o více než 70 % (-3,2 %). Druhé místo obhájil fond Akciových dividendových firem od ČSOB se ztrátou -5,1 % a bronzová medaile patří fondu Active Invest Vyvážený od Conseq s výkonností -6,3 %, který patří do rizikové skupiny číslo 4.

Ti, kteří naše porovnání sledují už delší dobu si určitě pamatují vynikající výsledky fondu TOP STOCKS od Erste, který k 30. 6. 2021 měl výnos 63,8 % na meziroční bázi. Ke konci roku klesaly jeho zisky, ale i tak skončil s pěkným výsledkem 10,1 %.

Jelikož je fond zaměřený převážně na růstové a technologické akcie, které aktuální situací a tržním nastavením trpí nejvíce, propadl se nám na poslední příčku se ztrátou -27,7 %. Pokud se ale podíváme na delší horizonty (např. 10letý), tak zjistíme, že právě TOP STOCKS patří krásné druhé místo hned za naším 100 % akciovým portfoliem.

Změna lídrů mezi dynamickými podílovými fondy a velmi různorodé výsledky oproti minulým výsledkům poukazují na důležitý fakt. Největší výzvou aktivní správy je kontinuita výsledků a udržení zajímavého zhodnocení.

Právě předvídatelnost a transparentnost pasivního investování jsou jeho dalšími nepopiratelnými a investory jistě vítanými výhodami - společně s nižšími náklady, zajímavým zhodnocením, jednoduchostí investování a daňovým osvobozením pro české rezidenty.

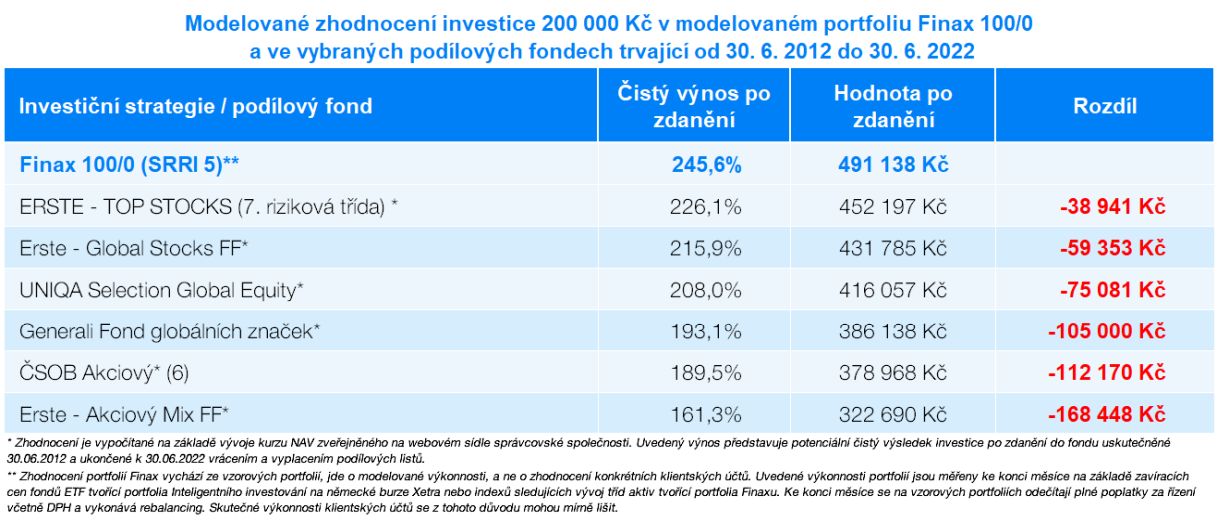

Jak se promítnou průměrné roční výnosy (p.a.) na investici v absolutním vyjádření (v korunách), ukazuje následující tabulka. Ta porovnává dosažené čisté zhodnocení po zdanění investice 200 tisíc korun do podílových fondů za uplynulých 10 let a stejné hypotetické investice do modelovaného 100 % akciového portfolia Finax.

Nechte Vaše peníze vydělávat

Vyzkoušejte levné pasivní investování bez daní.

Porovnání modelovaných výkonností se skutečnými účty

V uplynulých srovnání jsme zavedli ověření modelovaných výsledků Finaxu s vývojem skutečných klientských účtů. Při komunikaci pracujeme s modelovanými portfolii, jelikož každý klientský účet ve Finaxu je individuální a vývoj jednotlivých účtů se může mírně lišit kvůli rozdílnému načasování vkladů, načasování rebalancingu a různým slevám, které poskytujeme.

Upozornění: Data použitá při výpočtu výkonnosti jsou v měně EUR. Výsledky jsou převedeny na CZK při spotových kurzech EUR-CZK (zdroj: Bloomberg). Návratnost vaší investice se může zvýšit nebo snížit v důsledku kolísání měn, pokud je vaše investice provedena v jiné měně, než která se používá při výpočtu výkonnosti.

Nejznámějšími účty ve Finaxu jsou dva transparentní účty Dominika Hrbatého. Jeho první účet s jednorázovými vklady a portfoliem 80/20 (akcie/dluhopisy) dosáhl za uplynulý rok k 30. 6. 2022 zhodnocení -8,88 %, což je zcela v souladu s čísly modelovaného eurového portfolia (-8,92 %).

Dominik udělal na účtu mimořádný vklad 10 tisíc eur po invazi ruských vojsk na Ukrajinu, proto hodnota jeho účtu k 30. 6. 2022 není nižší o ztrátu vůči stavu před rokem.

Nahlédněte do Dominova účtu.

I vy můžete investovat se stejnými podmínkami.

Podíváme-li se na účet klienta se 100 % akciovým portfoliem, jehož ukázku jsme použili i v porovnání ke konci roku 2021, najdeme 12měsíční výkonnost -6,99 %. Ta je mírně lepší než zhodnocení modelované strategie (-7,45 %).

Strategii na svém účtu změnil na 100 % akciové portfolio i Ivan Chrenko na druhém známém transparentním účtu ve Finaxu. Rovněž i on koncem února využil poklesu akciových trhů ve formě mimořádného vkladu. Jak se daří jeho účtu, si můžete prohlédnout zde.

Vyvážené strategie

Za vyvážené strategie investiční svět zpravidla považuje investice složené z akcií a dluhopisů s přibližně stejným poměrem obou složek. Podle nařízení SRRI mezi vyvážené investice řadíme nástroje nebo řešení, jejichž volatilita výnosů se pohybuje mezi 5 a 10 %.

V případě Finaxu mluvíme standardně o portfoliích s podílem akcií 40 % až 70 %, kdy zbytek tvoří v našem případě dluhopisy. Aktuální porovnání je ale výjimečné zejména v tom, že do rizikové třídy SRRI 4 se nám posunula všechna portfolia se 70% a nižším podílem akcií, a to včetně Inteligentní peněženky. Z tohoto důvodu jsme se rozhodli vynechat porovnání v rámci rizikové třídy SRRI 3.

Pozorný čtenář si již při srovnání dynamických řešení všiml, že v uplynulém roce řešení s větším podílem dluhopisů dosáhla paradoxně horší výkonnosti než rizikovější strategie s větší váhou akcií. Příčinu tohoto velmi neobvyklého jevu najdeme ve zmiňovaném a do určité míry i očekávaném bezprecedentně špatném roku pro dluhopisy.

Zdůrazňujeme, že letošní vývoj dluhopisů by neměl být důvodem ke změně investiční strategie investorů. Investiční strategie představuje cestu k investičnímu cíli a zohledňuje rizikový profil, očekávání, investiční horizont a investiční cíl investora na jedné straně a průměrný historický výnos jednotlivých aktiv na straně druhé, tedy plně počítá i s negativními obdobími finančních trhů.

Dluhopisy se v momentální situaci neliší od akcií, pomineme-li jejich rozdílný charakter a podstatu. Rovněž pokles i jejich cen představuje zajímavější příležitost a vyšší zhodnocení do budoucnosti. Ztráta každého aktiva znamená výhodnější nákup do budoucna.

Musíme přiznat, že aktivním manažerům v rizikové třídě 4 se podařilo lépe ochránit majetek svých investorů před poklesem v porovnání s pasivním přístupem u většiny sledovaných fondů. Dlouhé horizonty však i v tomto případě nahrávají pasivnímu přístupu k investování.

Využijte nižší ceny k získání vyšších výnosů

Investování není sprint, ale maraton. Chcete-li být úspěšní v investování a vybudovat uspokojující majetek, musíte se dívat mnoho let dopředu, v ideálním případě pak dokonce desítky let.

Na těchto dlouhých horizontech o výsledku investice rozhodují nízké poplatky, široce rozložené riziko, daňové výhody a předcházení chybným rozhodnutím. Ke všem těmto parametrům se nejvíce blíží pasivní investování.

Porovnejte si zhodnocení a nákladovost vašich investic s Inteligentním investováním do Finaxu. Pokud se vám nedaří najít data k vašim fondům nebo se potřebujete poradit, neváhejte nás kontaktovat.

Naplánujte si 15minutový hovor zdarma

Pomůžeme Vám začít a dozvědět se více o Finaxu.

Výprodeje veřejně obchodovaných aktiv navíc nabízejí skvělou příležitost, ať už k tomu začít investovat nebo přesunout vaše investice do lepšího řešení. Nákup akcií nebo dluhopisů za nižší ceny znamená do budoucna potenciál vyššího výdělku. Vždy tomu tak bylo a neexistuje důvod předpokládat, že v budoucnu to bude jinak.

Nižší kurzy fondů jsou zajímavé pro změnu investice i z daňového hlediska. Vaše daňová povinnost nevznikne nebo bude výrazně nižší než při cenách na maximech.

Třetí atraktivní výhodou při přesunu investice je sleva nabízená Finaxem všem klientům. Pokud doložíte ukončení investice u konkurence a přesun prostředků na účet ve Finaxu, 50 % z hodnoty přesunuté investice vám budeme 2 roky řídit bez poplatku.

Začněte investovat již dnes, jednoduše on-line nebo přes mobilní aplikaci Finax. Účet si otevřete za 10 minut, se vším vám pomůžeme, vybereme vhodné portfolio pro vás a vy už se nemusíte o nic starat.

Stáhněte si naši aplikaci.

Investujte rychle a jednoduše.

Metodika porovnávání a vybrané podílové fondy

V tabulkách jsme uváděli srovnání čisté výkonnosti po poplatcích a případném zdanění hypotetických investic do modelovaných portfolií Finax a nejpopulárnějších podílových fondů v Česku ukončených k 30. 6. 2022.

Za populární podílové fondy označujeme největší podílové fondy nebo fondy s největšími čistými prodeji v uplynulém roce v jednotlivých kategoriích podle typu aktiv, do kterých investují (akciové, smíšené a dluhopisové). Zároveň se snažíme do srovnání zahrnout všechny klíčové správcovské společnosti, jejichž služby Češi využívají.

Podílové fondy porovnáváme se strategiemi Finaxu podle míry rizika a výnosu stanovené metodikou SRRI Evropského orgánu pro cenné papíry a trhy (ESMA), která je povinná pouze pro podílové fondy a řadí je do 7 rizikových kategorií. Více informací o SRRI naleznete zde.

Do srovnání jsme vybrali 21 fondů od 8 správců. Majetek podílníků v těchto fondech k 1. 7. 2022 přesahoval 105,09 miliard korun.

Toto jsou srovnávané fondy s uvedeným průběžným poplatkem (zdroj dokumenty Klíčové informace pro investory) a velikostí majetku ve správě fondu v Česku (upravená čistá hodnota majetku v ČR, zdroj Asociace pro kapitálový trh České republiky k 1. 7. 2022):

Finax účtuje poplatek za řízení portfolia jen 1 % p.a. + DPH a poplatek za zpracování platby do 1 000 eur 1 % + DPH (ceník služeb), které si navíc můžete snížit štědrými slevami.

Amundi Funds:

- Balanced, 1,99 %, 4,35 mld. Kč,

- Conservative (CZK), 1,94 %, 8,35 mld. Kč.

Conseq:

- Active Invest Dynamický, 2,57 % + výkonnostní poplatek, 14,35 mld. Kč,

- Active Invest Vyvážený, 2,10 % + výkonnostní poplatek, 3,59 mld. Kč.

ČSOB Asset Management:

- Akciový, 2,22 %, 7,64 mld. Kč,

- Akciový dividendových firem, 1,67 %, 3,80 mld. Kč,

- Odvážný, 1,77 %, 1,95 mld. Kč.

Erste:

- Akciový Mix FF, 2,45 %, 0,82 mld. Kč,

- Dynamický Mix FF, 2,02 %, 0,8 mld. Kč,

- Global Stocks FF, 2,49 %, 1,27 mld. Kč,

- Sporotrend, 2,27 %, 1,31 mld. Kč,

- Stock Small Caps, 2,00 %, 12,40 mld. Kč,

- TOP STOCKS, 2,17 %, 22,09 mld. Kč,

- VYVAZENY MIX FF, 1,52 %, 3,51 mld. Kč.

Fidelity:

- Global Dividend, 1,89 %, 0,26 mld. Kč,

- World Fund hedged, 1,89 %, 0,12 mld. Kč.

Generali:

- Fond globálních značek, 2,32 %, 5,16 mld. Kč.

Raiffeisen:

- FOND GLOBÁLNÍCH TRHŮ, 2,45 % + výkonnostní poplatek, 1,12 mld. Kč,

- FOND UDRŽITELNÉHO ROZVOJE, 1,94 % + výkonnostní poplatek, 3,27 mld. Kč,

- STRATEGIE BALANCOVANÁ, 1,63 % + výkonnostní poplatek, 2,95 mld. Kč.

UNIQA Investiční společnost:

- Selection Global Equity, 1,79 %, 5,98 mld. Kč.

Upozornění: S investováním je spojeno riziko. Návratnost vaší investice se může zvýšit nebo snížit v důsledku kolísání měnových kurzů. Minulé výsledky nejsou zárukou budoucích výnosů. Daňová osvobození se vztahují výhradně na rezidenty dané země a mohou se lišit v závislosti na konkrétních daňových zákonech. Podívjete se na naše probíhající i ukončené akce.