Általában még egy egész kis statisztikai előny is nagy extra teljesítményt eredményezhet. Az időhorizont azonban döntő szerepet játszik a sikerben. Ha hosszú távon ki tudjuk használni a statisztikai előnyt, annak hatása sokkal hangsúlyosabb lesz. Ennek tipikus példája a passzív, részvényindexekbe történő befektetés.

Ma megvizsgáljuk, hogy ezek a statisztikai szabályok hogyan használhatók a befektetés világában, és hogyan működnek a passzív befektetéssel kombinálva. Megmutatjuk, miért olyan fontos a hosszú távú időhorizont, amely a sikeres befektetéshez vezető út egy alapköve, valamint hogy a valószínűség hogyan játszik szerepet vagyonának gyarapításában.

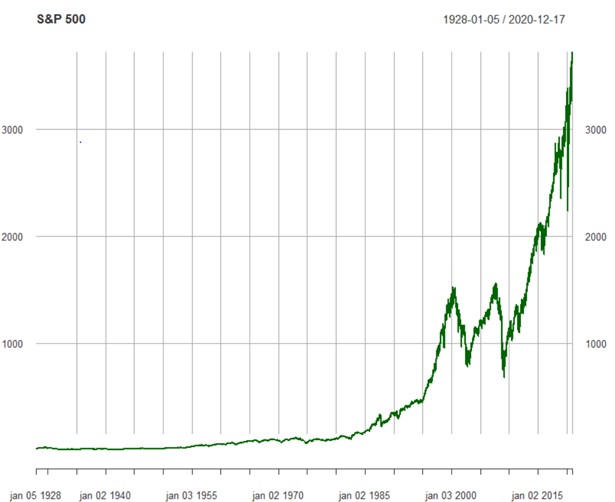

Az S&P 500 index 1928 óta tartó története elég hosszú időszak, amely számos tőzsdei korrekciót is tartalmaz. A diagram csak egy olyan árindexet ábrázol, amely nem tartalmaz osztalékot, másrészt mellőzi a különféle díjakat, amelyekkel a befektető az ETF-be történő befektetéskor találkozik. Vizsgáljuk meg a napi változások alakulását ebben az időszakban.

Ha megpróbálunk statisztikailag elemzni egy ilyen időszakot, arra a következtetésre jutunk, hogy ez egy véletlen változónak nevezhető folyamat. Rövid időn belül a nyereség és a veszteség szinte ugyanolyan valószínűséggel következik be.

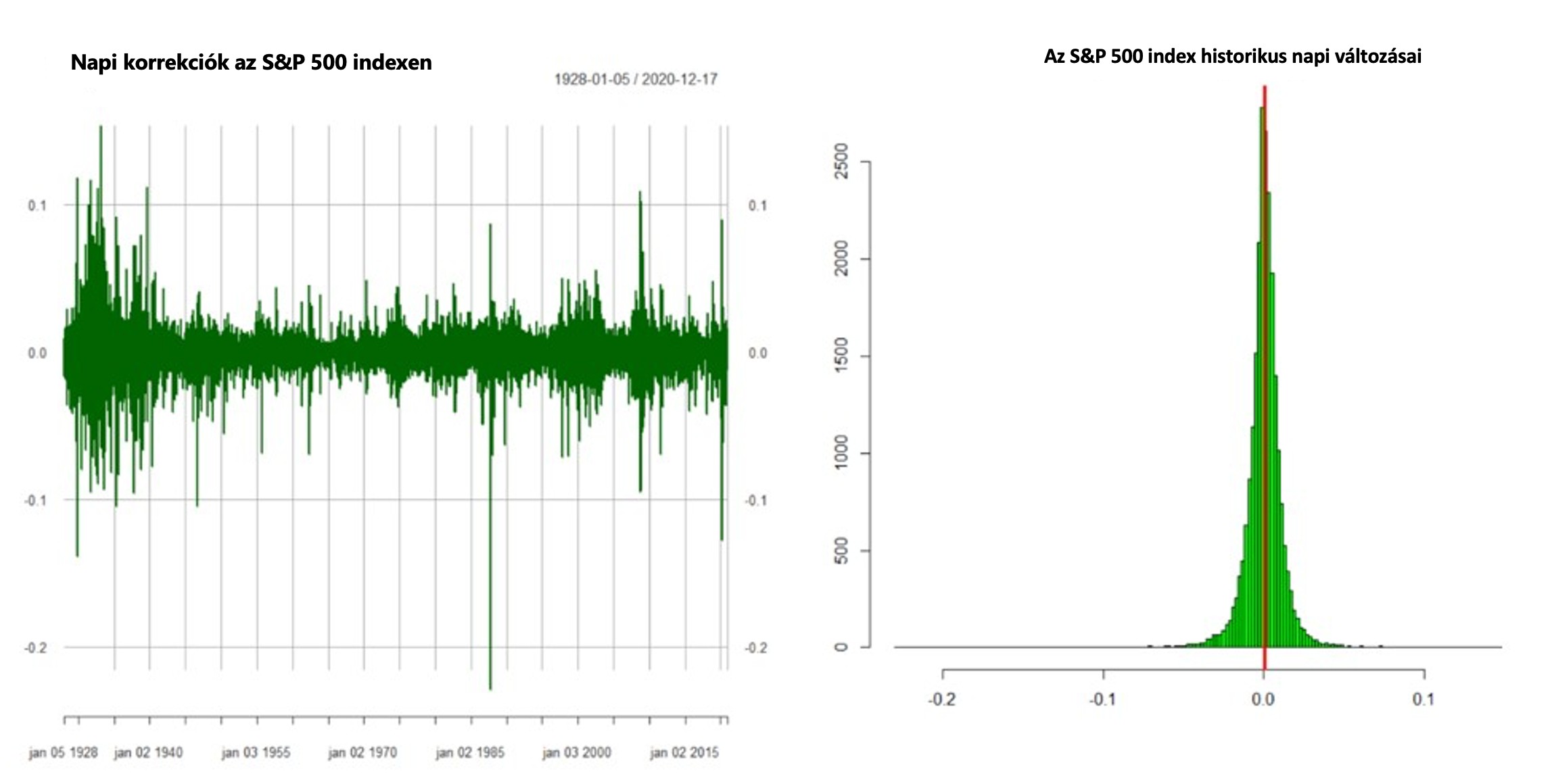

Az S&P 500 index napi hozama néha pozitív, máskor negatív. A jobb oldali ábrán az index napi mozgása a változás nagysága szerint van elrendezve, ahol a 0,1 érték 10% -os változást jelent.

A diagram egyértelműen ábrázolja, hogy a korrekciók az átlagérték körül helyezkednek el (függőleges piros vonal a jobb oldali diagramon). Az értékek leggyakrabban ezen átlag közelében fordulnak elő.

Sokkal kevesebb érték van tőle balra vagy jobbra. Ugyanakkor minél többet mozgunk az átlagérték felől egyik vagy másik oldalra, annál ritkábban fordulnak elő ezek a szélsőértékek.

Az S&P 500 index napi változásai bizonyos mértékben felfelé / lefelé különböznek az átlagértéktől. Ha ezeket az eltéréseket mindkét oldalon átlagoljuk, akkor kapunk egy standard értéket, és ez fontos az index jövőbeli alakulásának előrejelzéséhez.

Az átlagérték és a szórás lehetővé teszi a jövőbeni index eredményeinek forgatókönyv szerinti modellezését. Az eredményt a kezdeti befektetés 1 dolláros értékének változása formájában mutatjuk be az üzleti napok számától függően.

Az S&P 500 index átlagos napi hozama 1928 és 2020 között + 0,02% (az index átlagos napi változása). Ez egy nagyon kicsi statisztikai előny, amelyet valószínűleg nem is vennénk észre a számlánkon. Ezt megfigyelhetjük az S&P 500 napi változásainak grafikonján is, mivel a függőleges piros vonal (átlagérték) kissé a nullától jobbra helyezkedik el.

Az S&P 500 index átlagos értékének napi változásainak szórása az adott időszakban 1,2%. Ez a szám azt jelzi, hogy az index napi változásainak körülbelül 68% -a (0,02% - 1,2%) és (0,02% + 1,2%), azaz -1,18% és 1,22% között mozog.

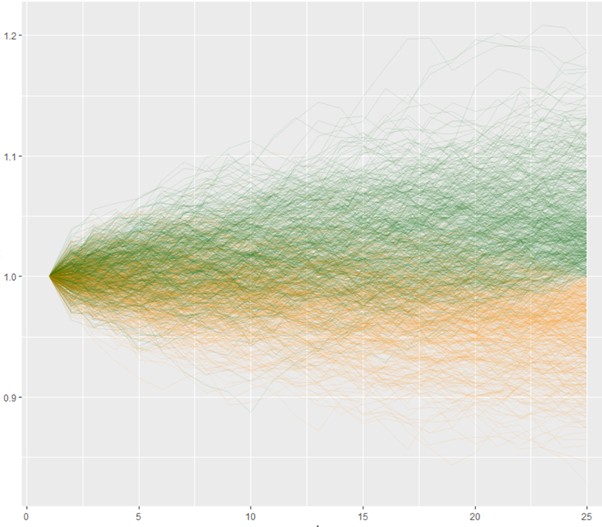

Mit mond a valószínűségszámítás a részvényekbe történő 25 napos befektetésről?

Ismerve a napi hozamok átlagértékét és szórását, nézzük meg, hogyan ingadozhat az S&P 500 index ára (egydolláros befektetés formájában) a következő 25 nap során.

Amint a képből kiderül, nehéz megbecsülni az index alakulását a következő 25 napban. Az S&P 500 index fejlődését az elmúlt 92 év statisztikai értékeit felhasználva 1000-szer szimuláltuk a lehetséges célokat tekintve.

Az eredmények a 19% -os értéknövekedéstől 17% -os veszteségig terjednek a legszélsőségesebb esetekben. A forgatókönyvek a következőképpen alakulnak. Pozitív eredményt érnénk el 570 alkalommal, negatív eredményt pedig 430 esetben látnánk. Az átlagos befektetési megtérülés ebben az időszakban 0,60%.

Rövid távon nagyon nehéz, sőt lehetetlen megjósolni a tőzsdék fejlődését. A befektetés gyakran veszteséget okozhat. A passzív befektetés ereje abban rejlik, hogy hosszú távon fektetünk be. Ez látható lesz a fejlődés szimulációiban, amelyek nagyobb számú kereskedési napot használnak fel a méréshez.

Milyen eredményeket érünk el egy év után?

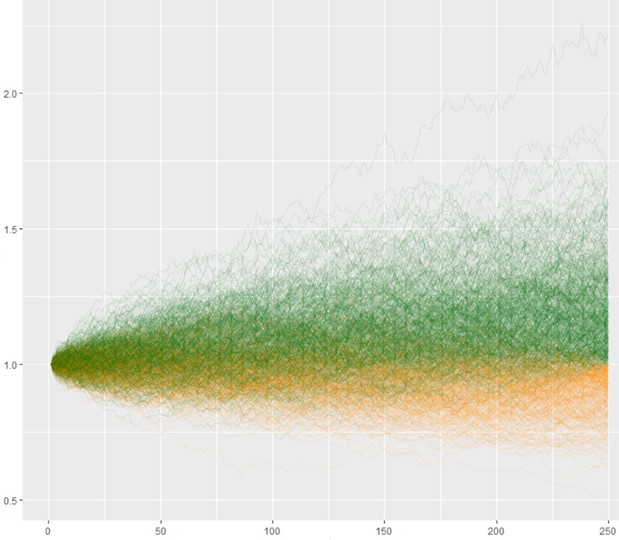

Milyen lenne a portfólió, ha 250 kereskedési napra (kb. Egy naptári évre) fektetnénk be az S&P 500 indexbe?

Ebben az esetben a pozitív (zöld színű) eredmények száma valamivel nagyobb az előző esethez képest. A veszteség valószínűsége azonban továbbra sem elhanyagolható.

Az elvégzett 1000 szimuláció közül 630 végül pozitív, 370 pedig negatív eredményt produkált. Láthatjuk azonban, hogy az időhorizont növekedésével a szimulációk pozitív eredményeinek száma növekszik.

Körülbelül egy év befektetés után S&P 500-ba, dollár alapon, könnyen elérhetjük a 100% -os értéknövekedést (a legmagasabb zöld vonal), de 50% -os veszteséget is (a legalacsonyabb narancssárga vonal). Meg kell jegyezni, hogy mindkét eset rendkívül valószínűtlen.

Átlagosan arra számíthatunk, hogy befektetésünk 6% -kal fog növekedni egy év után (figyelembe nem véve az osztalékokat és azok újbóli befektetését).

A passzív befektetés hosszú távú maraton. Erőssége abban rejlik, hogy a befektető nem rövid távon spekulál, hanem legalább néhány évig befekteti forrássait.

Vezesse át befektetését hozzánk és mi az átvezetett befektetés 50% kezelését 2 éven ingyenesen vállaljuk.

Vezesse át befektetését és az átvezetett összeg 50 %-át 2 évig díjmentesen kezeljük az Ön számára.

A Finax TBSZ által akár adómentesítheti befektetését

Ha évtizedekben gondolkodunk ...

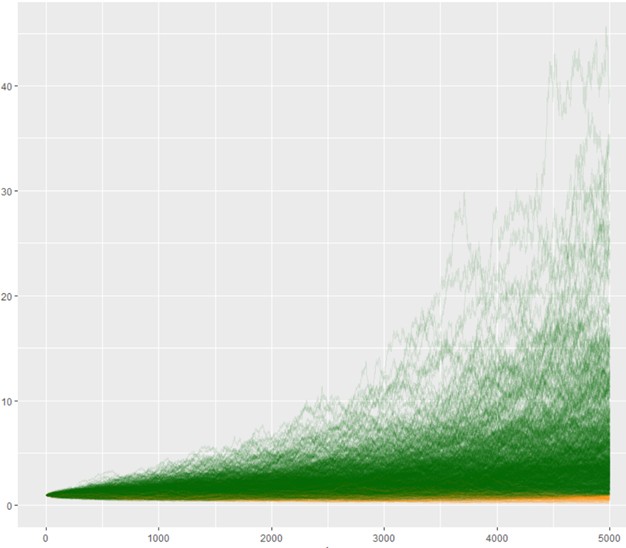

Vizsgáljuk meg az S&P 500 indexbe történő befektetés várható szimulációinak alakulását 5000 kereskedési napra (kb. 20 évre).

Most már jól látható a hosszú távú passzív befektetés pozitív hatása.

Első pillantásra egyértelmű, hogy 20 év után a pozitív eredmények száma jelentősen meghaladja a negatív eredményeket. 1000 szimuláció után 912 forgatókönyv volt pozitív, és csak 88 negatív.

Átlagosan eredeti befektetésünk értékének több mint háromszorosára számíthatunk ennyi idő után. Kivételes esetekben akár az is lehetséges, hogy egy ilyen beruházás húszszorosára növelheti az befektetésünk értékét.

Ugyanakkor fennáll a veszteség lehetősége is, amelynek valószínűsége jelentősen csökken a befektetési horizont növekedésével. Több mint 20 éves befektetési távlattal ez az esély rendkívül kicsi.

Amennyiben folytatnánk a szimulációkat és növelnénk az időhorizontot, a pozitív eredmények valószínűsége tovább növekedne. Végül csak olyan eredményeket kapnánk, amelyekhez nem találunk negatív hozammal rendelkező szimulációt.

Visszatekintés a múltba

Hogyan néznének ki a hasonló szimulációk a múltban történt eredményeket összehasonlítva a következő 20 év várható eredményeivel?

1960

- Az megfigyelt időszak: 1928-1960

- Az átlagos becsült 1 USD értéknövekedés a következő 5000 kereskedési nap után: +2,15 USD (115% osztalék nélkül)

- A szimulációk pozitív eredményeinek aránya: 77,3%

- A szimulációk negatív eredményeinek aránya: 22,7%

- Tényleges eredmény a következő 20 év után (1980. január 1-jétől): +1,80 USD (80% osztalék nélkül)

1980

- A megfigyelt időszak: 1928-1980

- Az átlagos becsült 1 USD értéknövekedés a következő 5000 kereskedési nap után: +2,09 USD (109% osztalék nélkül)

- A szimulációk pozitív eredményeinek aránya: 78,1%

- A szimulációk negatív eredményeinek aránya: 21,9%

- Tényleges eredmény a következő 20 év után (2000.1.1-től): +13,61 USD (1261% osztalék nélkül)

2000

- A megfigyelt időszak: 1928-2000.

- Az 1 USD átlagos becsült értéknövekedés eredménye a következő 5000 kereskedési nap után: +3,09 USD (209% osztalék nélkül)

- A szimulációk pozitív eredményeinek aránya: 92,3%

- A szimulációk negatív eredményeinek aránya: 7,7%

- Tényleges eredmény a következő 20 év után (2000.1.1-től): (2020.1.1-től ): +2,20 USD (120% osztalék nélkül)

Visszatekintve azt láthatjuk, hogy a pozitív és negatív eredmények százaléka jó eredményeket hozott 20 éves idősíkon.

Mindhárom időszakban pozitív eredményt értek el a portfóliók. Ebből két időszakban az eredmény közel volt a várt célokhoz (a napi változások átlagértéke alapján). Az egyik esetben a tényleges eredmény lényegesen jobb volt, mint amire számítottunk.

Következtetés

A hosszú távú befektetés előnyt szerez - ha több ezer kereskedési napra alkalmazzák - és nagyszerű eredményhez vezethet. A részvényindexekbe történő passzív befektetés lehetővé teszi, hogy ezt a statisztikai előnyt kamatoztassa vagyona növeléséhez.

Rövid távon nehéz meghatározni a tőzsde irányát. Emiatt a rövid távú befektetéseket spekulációnak nevezzük. Ha azonban rendszeresen hosszú távon fektetünk be, akkor valószínűleg jelentős pozitív értéknövekedést fogunk elérni.

Segítünk Önnek elindulni, és megismerni a Finaxot!Kérjen 15 perces ingyenes visszahívást hovor zdarma

Megjegyzés: Ennek a blogbejegyzésnek az eredeti változata 2021 elején jelent meg, de mivel a passzív befektetés témája mindig aktuális, úgy döntöttünk, hogy az eredeti számítások megtartása érdekében némileg módosítjuk.

App Store

App Store

Google Play

Google Play

Komplexitás

Komplexitás