Zgodnie z tradycją co pół roku zapraszamy Was do porównania osiąganych przez pasywnie zarządzane por...

Kasík: W co inwestować w czasie kryzysu?

Jaka inwestycja najbardziej się teraz opłaca? Dowiedz się, jak warto inwestować i dlaczego właśnie takie są moje rekomendacje. Opowiem Ci o mojej karierze oraz niezwykłych sytuacjach, które miały miejsce na rynkach finansowych w jej trakcie. Pokażę Ci też, co wtedy myślałem, a także jak inwestowałem. Zdradzę Ci, jak ukształtowało się moje obecne podejście do inwestowania.

Inwestowanie wiąże się z ryzykiem. Wartość inwestycji może się wahać, a inwestycja może przynieść również stratę. Więcej o ryzyku podejmowanym podczas inwestowania można przeczytać tutaj.

W co warto dziś zainwestować?

To pytanie zadają mi często, niemal codziennie, zarówno klienci, przyjaciele i znajomi, agenci finansowi, jak i dziennikarze.

Oczywiście, każdy zawsze stara się zarobić jak najwięcej przy maksymalnej pewności zysku (czyli z jak najmniejszym ryzykiem). Ludzie dosłownie proszą mnie więc o pomoc w identyfikacji zwycięskiego losu na loterii.

Niespodzianka! Za każdym razem odpowiadam w ten sam sposób: "Inwestuj w szeroko zdywersyfikowany portfel złożony z indeksowych funduszy ETF. Nie znajdziesz nic lepszego ani bezpieczniejszego, jeśli jesteś gotów zaangażować swoje pieniądze na odpowiednio długi okres. Jeśli masz krótki horyzont lub po prostu spekulujesz, bo przeczytałeś o jakiejś super nowince inwestycyjnej, nie znam właściwej odpowiedzi."

Zacznij inwestować już dzisiaj

Oczywiście, zawsze odbijam pytania. Na jak długo chcesz inwestować? Jaki jest Twój cel inwestycyjny? Jaka jest Twoja kwota docelowa i jakiej stopy zwrotu oczekujesz? Jak duże spadki jesteś w stanie znieść i co byś zrobił, gdyby inwestycja była na mniejszej lub większej stracie?

Nieustanne poszukiwanie świętego Graala

Wiem, nudna odpowiedź bez ciekawej historyjki w tle i długiej listy argumentów. Najczęściej jestem w stanie wyczuć rozczarowanie moich rozmówców. Szukali potwierdzenia swojego rozumowania, nie znajdując go u mnie. Dla niektórych moja odpowiedź może nawet brzmieć jak wymówka, bo z pewnością działam wyłącznie na swoją korzyść.

Otóż nie. Do tej opinii doszedłem po latach spędzonych na rynkach finansowych. Nawet zanim jeszcze założyłem Finax, udzieliłbym tej samej odpowiedzi (w końcu, w mojej poprzedniej pracy odpowiadałem za stworzenie pasywnych portfeli ETF).

Do wniosku, że długoterminowe pasywne inwestowanie w indeksowe ETF-y to najlepsza inwestycja zaraz po przedsiębiorczości (która jednak niesie ze sobą znacznie większe ryzyko niepowodzenia i ogólnej straty), doszedłem właśnie podczas mojej, nazwijmy to, "wybujałej", kariery zawodowej.

17 lat na rynku finansowym ukształtowało moje obecne postawy. Przez mniej więcej połowę mojej dotychczasowej kariery wierzyłem w swoją zdolność do pokonania rynku i prześcignięcia wszystkich wytrawnych profesjonalistów, podobnie jak wierzy dziś dużo młodych ludzi.

Naprawdę wielu nieustannie próbuje osiągnąć długoterminową nadwyżkę zwrotu (zwaną alfa) nad indeksami, czyli być lepszym od rynku. Udaje się to jednak jedynie drobnemu procentowi - typowemu wierzchołkowi góry lodowej, na który spoglądamy i który nas inspiruje, ale też zaślepia i pozbawia racjonalnego osądu.

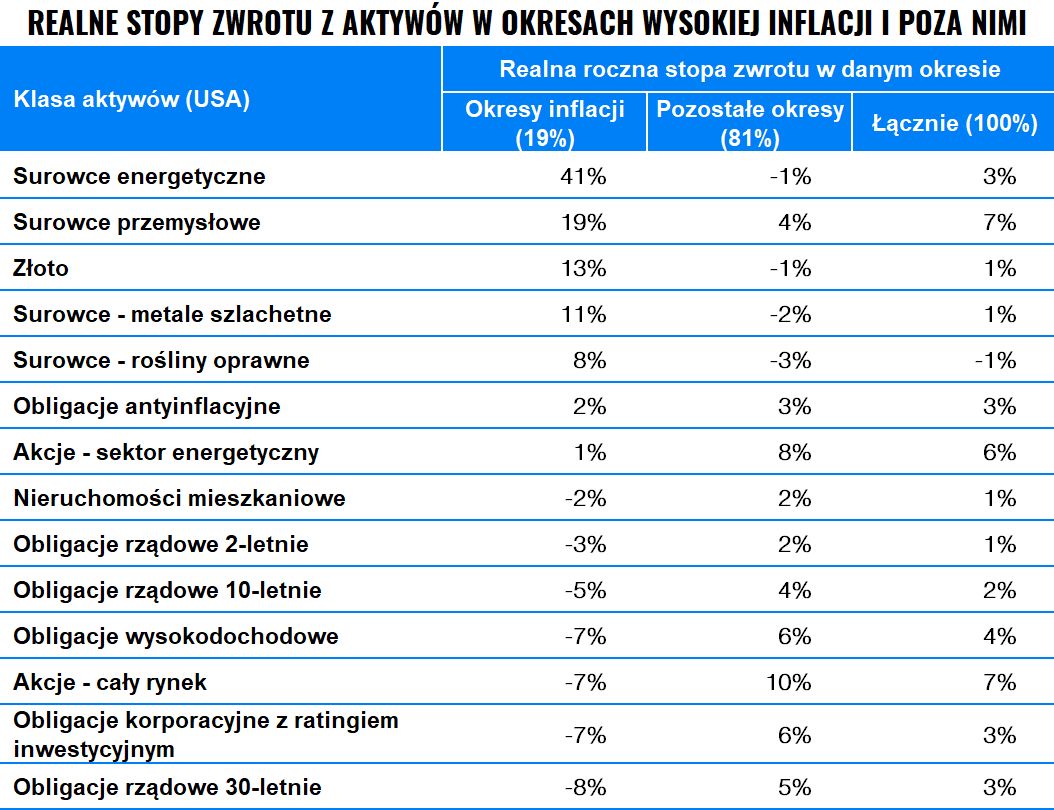

Nie urodziłem się jednak wczoraj. Każdy okres na rynkach finansowych ma swoich zwycięzców. W czasach niskich stóp procentowych i silnej gospodarki rolę tę odgrywają akcje wzrostowe. W czasach wysokiej inflacji wygrywają surowce. W gorszych czasach duże firmy osiągają lepsze wyniki niż firmy niszowe. Stany Zjednoczone radzą sobie dobrze w jednym okresie, Europa w innym, a następnie jedni i drudzy zostają pokonani przez Azję.

Źródło: Henry Neville, Teun Draaisma, Ben Funnell, Campbell Harvey & Otto Van Hemert: The Best Strategies for Inflationary Times (25.5.2021)

Brzmi dość prosto, prawda? Skuteczne inwestowanie samo w sobie jest dość proste w swej istocie. I to właśnie ta pozorna prostota prowadzi wielu do wiary w swoją zdolność do pokonania rynku, kierując ich na ścieżkę aktywnego wyboru różnych aktywów w różnych okresach.

Takie przekonanie zazwyczaj bardzo szybko zderza się jednak z twardą rzeczywistością. Dlaczego? Nikt z nas nie jest w stanie przewidzieć przyszłości. Prawidłowy timing inwestycji (kupno i sprzedaż w idealnym momencie) w celu uzyskania przewagi nad innymi w danym okresie jest praktycznie niemożliwy.

Jednocześnie nikt z nas nie posiada wystarczająco dobrej jakości informacji i nie może z absolutną pewnością ocenić poprawnie pełnego zbioru danych. Na rynek wpływa zachowanie milionów uczestników, z których każdy zachowuje się w indywidualny, nieprzewidywalny sposób. Skąd ktokolwiek może wiedzieć, w którą stronę pójdzie cena akcji w tak niepewnym otoczeniu?

Szukanie wiatru w polu

W rezultacie inwestorzy kończą w pogoni za rynkiem, skacząc z jednego funduszu do drugiego z naiwną wizją wysokich zysków.

Jeśli jesteś przekonany, że teraz jest dobry moment na dane aktywo, to najprawdopodobniej gdzieś o nim czytałeś lub słyszałeś. Kiedy o potencjalnej inwestycji pisze się już w mediach głównego nurtu, oznacza to, że nie jesteś pierwszym, który ją odkrył.

Jej cena uwzględnia już prognozowany wzrost, który był podstawą jej chwilowej atrakcyjności. Skoro trend trwa już od jakiegoś czasu, prawdopodobnie tysiące profesjonalnych inwestorów zainwestowało w tę superokazję przed Tobą, pchając tym samym cenę wyżej.

Przyjeżdżasz na boisko, gdy gra już trwa, ślepo podążając za modą, gdy zwykle jest już zbyt późno.

"Kupowanie na górkach i sprzedawanie na dołkach nigdy nie działa"

Ewentualnie, gdy pieniądze zainwestowałeś/-aś już w swoją superokazję, dzieje się coś, czego się nie spodziewałeś/-aś, więc nie uwzględniłeś/-aś tego w swoim planie.

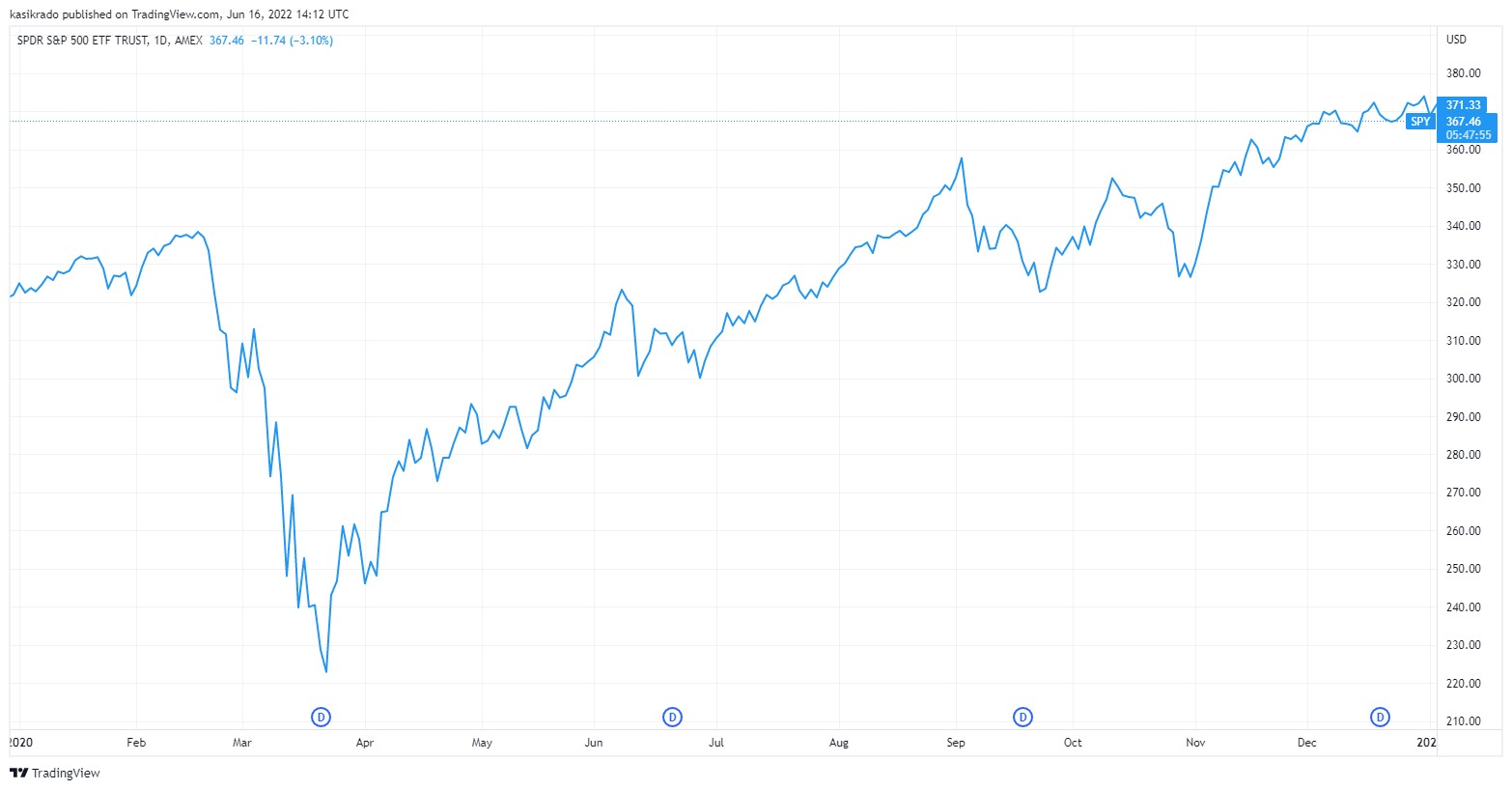

Dla przykładu, bank centralny może niespodziewanie zmienić stopy procentowe. Tak stało się na koniec marca 2020 roku, kiedy reakcje banków centralnych w cudowny sposób odwróciły sytuację na rynku. Ostra wyprzedaż przeszła w ogromną zwyżkę, łapiąc wielu inwestorów z zaskoczenia. Ci, którzy wówczas nie zainwestowali w oczekiwaniu na dalsze spadki, znaleźli się po złej stronie historii rynków finansowych.

Jeśli cena akcji spadła o 50%, nie oznacza to, że nie może spaść o kolejne 50%. Cena akcji sama w sobie nic nie mówi. Trzeba wiedzieć, co spowodowało ten spadek. Czy jest to tylko wynik sentymentu rynkowego, czy też zmienił się rynek docelowy spółki? Czy w samej spółce dzieje się coś niedobrego?

"Największe kłamstwo rynków finansowych: tym razem będzie inaczej".

Wreszcie, czy potrafisz w ogóle określić, kiedy wyjdziesz ze swojej superinwestycji? W którym momencie jej przewaga nad innymi aktywami ustanie, a coś innego stanie się bardziej atrakcyjne? Jak zidentyfikujesz ten moment? Czy znasz odpowiedzi na te pytania, czy masz strategię, której będziesz się trzymać bez względu na wszystko?

Nie ciągnij kota za ogon

Przyjrzyjmy się dokładniej temu, o czym mówię. Pokrótce przedstawię Ci moją karierę na rynkach finansowych, skupiając się na najważniejszych wydarzeniach rynkowych w tym okresie. Krótki przegląd ostatnich 15 lat historii inwestowania będzie dobrym wyjaśnieniem, dlaczego moje poglądy są takie, a nie inne.

Mam nadzieję, że przekona Cię na tyle, że przestaniesz myśleć o ciągłym poszukiwaniu "właściwych" inwestycji (które istnieją, ale wcale nie są ekscytujące). Własne doświadczenia są nie do przecenienia. Racjonalni ludzie uczą się jednak na błędach innych, aby samemu ich nie powtarzać.

Rynki wschodzące

Mój pierwszy kontakt z rynkami finansowymi miał miejsce w 2005 roku. W tym czasie gospodarki i rynki świata wschodzącego kwitły. Ceny towarów rosły dość szybko. Globalizacja była w pełnym rozkwicie. Kraje takie jak Chiny, Indie, Rosja, Brazylia, RPA czy Turcja były rynkami, o których mówiło się najwięcej.

Zgadnijcie, w co wszyscy chcieli wtedy inwestować? Tak, w rynki wschodzące.

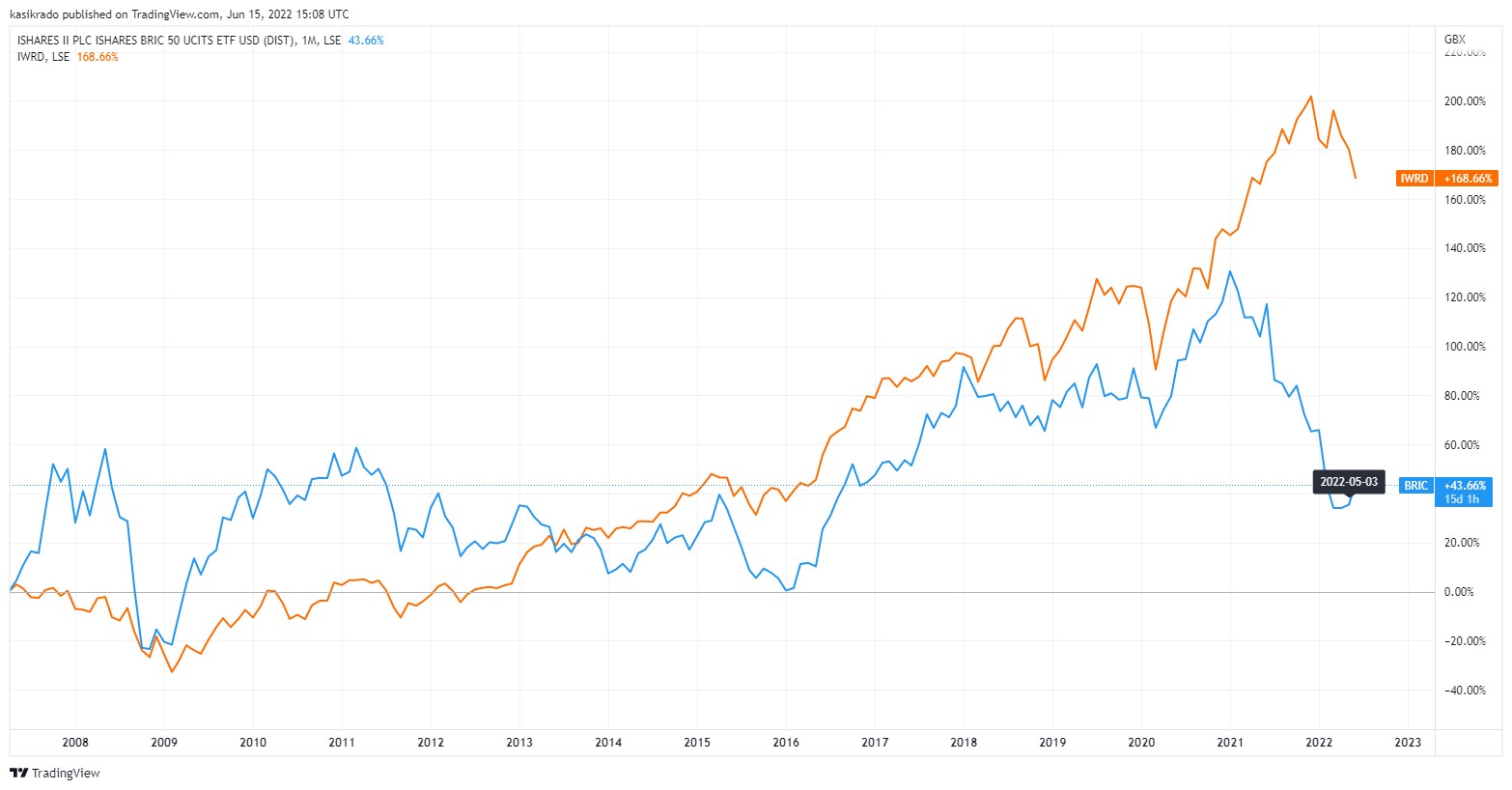

Najpopularniejszym trendem inwestycyjnym był akronim BRIC. Został on stworzony przez Jima O'Neilla, ówczesnego głównego ekonomistę Goldman Sachs, i określał grupę krajów o wysokim potencjale wzrostu. BRIC składał się z Brazylii, Rosji, Indii i Chin (skrót od pierwszych liter nazw tych państw).

"W latach 2005-2010 ponad 50% inwestycji popłynęło na rynki wschodzące"

Tak jak większość inwestorów detalicznych chce dziś tylko akcje amerykańskie, tak wtedy wszyscy inwestowali w pozycje chińskie, rosyjskie i brazylijskie.

W moim pierwszym produkcie inwestycyjnym, inwestycyjnej polisie na życie, sam wybrałem 50% wagi w funduszu skoncentrowanym na rynkach wschodzących, a druga połowa szła w akcje gospodarek rozwiniętych. Tak, to były moje początki na rynku finansowym.

A ile do tej pory zarobiło inwestowanie w rynki BRIC? Kiedy ostatni raz słyszałeś lub czytałeś o BRIC? Powód, dla którego nikt nie proponuje Ci już inwestycji w fundusze BRIC jest oczywisty.

Całkowita stopa zwrotu 47% w ciągu 15 lat (iShares BRIC 50 ETF, niebieska krzywa na wykresie). 2,6% w skali roku. Dla porównania, fundusz replikujący indeks akcji rynków rozwiniętych MSCI World (pomarańczowy) w tym samym okresie wzrósł o 169% (6,8% rocznie). W obu przypadkach mówimy o dolarowych zwrotach z ETF-ów. Trzeba by jeszcze dodać do tego aprecjację dolara i wypłacone dywidendy, przez co rzeczywiste zwroty są jeszcze wyższe.

Gdybyśmy jednak spojrzeli na 10 lat przed 2007 rokiem, wykres wyglądałby zupełnie odwrotnie. Rynki wschodzące były najlepiej radzącą sobie klasą aktywów, dlatego też były najpopularniejszą inwestycją na początku mojej kariery.

Kryzys finansowy

Swoją prawdziwą pracę w finansach rozpocząłem we wrześniu 2007 roku, dwa miesiące przed giełdowym szczytem. W tamtym czasie, jako ambitny młody finansista, potępiałem pasywne inwestowanie. Postrzegałem je jako usprawiedliwienie dla niekompetencji zarządzających inwestycjami.

Kryzys finansowy i trwający ponad półtora roku spadek rynków o ponad 50 procent tylko wzmocnił ten pogląd. Dlaczego mam po prostu patrzeć, jak spada wartość akcji, skoro mogę również zarobić na ich spadku?

Jednak nakłonienie niedoświadczonych Słowaków do inwestowania graniczyło wówczas z cudem. Wiele osób, ze szkodą dla siebie, do dziś unika inwestowania, biorąc pod uwagę to, co przeżyli podczas Wielkiej Recesji.

"W 2008 roku trudno było znaleźć osobę chętną do inwestowania w akcje"

Mimo to pojawiło się kilka odważnych wyjątków. A jak my wtedy inwestowaliśmy?

Wszyscy byliśmy przekonani, że kryzys nie minie szybko. To był wielki reset, niewyobrażalne załamanie systemu finansowego, któremu towarzyszyły bankructwa gigantów bankowych. Rynki finansowe zeszły na psy.

Jednak dzięki ogromnym wysiłkom rządu USA i banku centralnego, rynki sięgnęły minimum już na początku marca 2009 roku, w co trudno było nam uwierzyć przez wiele kolejnych lat.

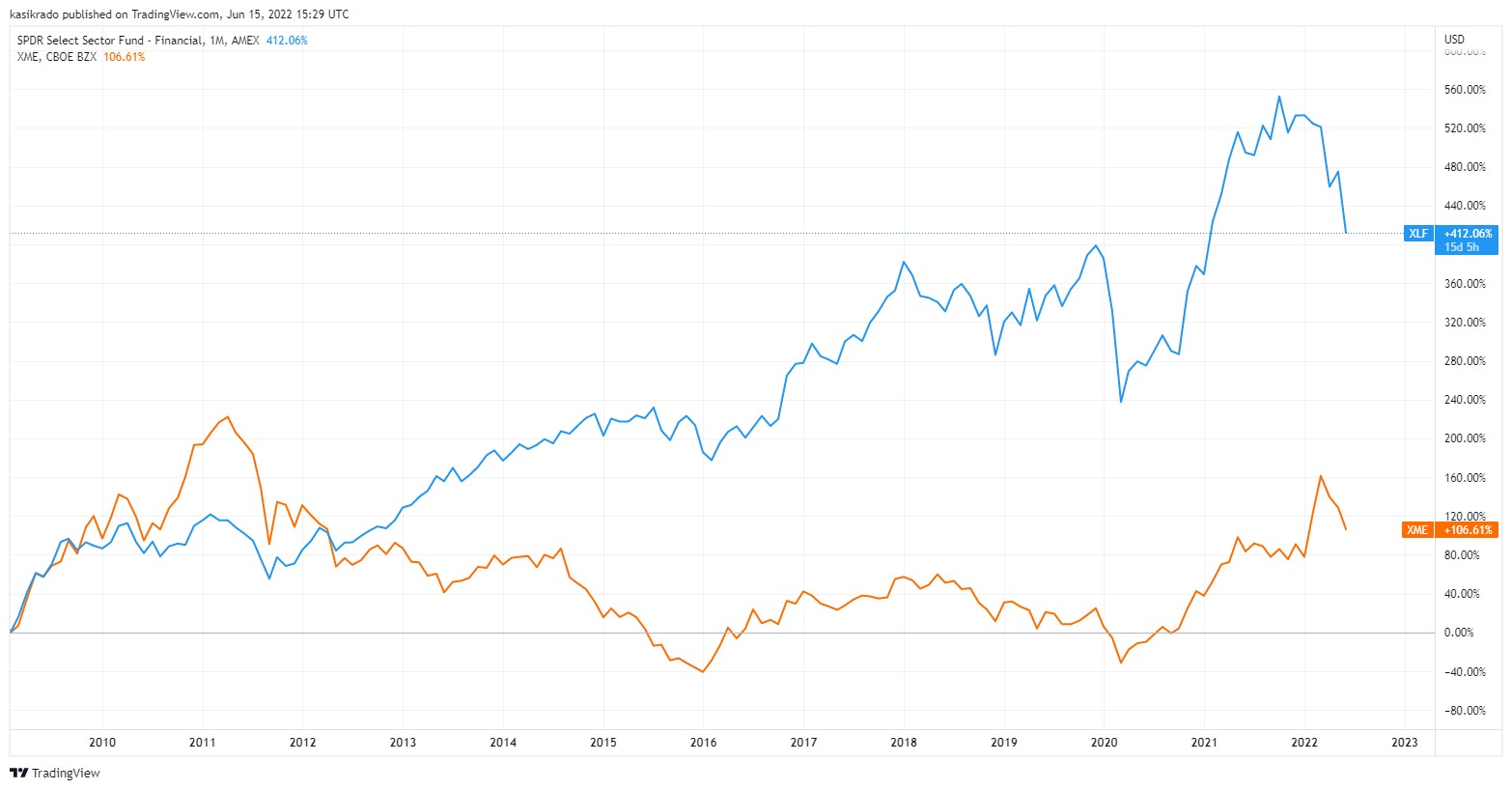

Intensywnie poszukiwaliśmy idealnych inwestycji w akcje (po kilku latach zrozumiałem, że było to zupełnie niepotrzebne, bo wszystko wtedy rosło). Naszymi faworytami były głównie instytucje finansowe oraz surowce. Oba sektory radziły sobie wtedy wyjątkowo dobrze, ale ponieważ byliśmy przekonani, że świat nie wyszedł na prostą, zawsze szybko wychodziliśmy z pozycji z zyskiem.

Może to brzmieć jak dobra inwestycja. Zarobiliśmy pieniądze, a zysk 10-20% w krótkim czasie to niezły wynik. Problem polega jednak na tym, że gdy raz sprzedasz pozycję po 10 USD, trudno jest wrócić do niej po 12 USD.

Gdybyśmy nie sprzedawali akcji i ETF-ów, mówilibyśmy dziś o zwrotach w setkach procent, co pokazuje poprzedni wykres. W przypadku niektórych pojedynczych pozycji zwroty sięgałyby czterocyfrowych wartości procentowych.

Jedynie w przypadku dostawców surowców (pomarańczowa krzywa) później trend odwrócił się i dwa lata temu, po 11 latach, inwestycja nadal byłaby na stracie. Więcej o surowcach napiszę jeszcze w dalszej części artykułu.

Dodatkowo, staraliśmy się uchwycić krótkoterminowe trendy, a także ich zmiany, czyli wzloty i upadki indeksów, bo wciąż nie byliśmy przekonani, że rynek jest w hossie (rośnie). A ja byłem przekonany, że można łatwo zarabiać nawet na bessie. Możecie sobie wyobrazić, jak ta strategia się skończyła.

Oczekiwania na potencjalne podwójne dno na rynkach widać od kilku lat u innych zarządzających inwestycjami. Wystarczy spojrzeć na pokryzysowe wyniki wielu funduszy akcyjnych w porównaniu z indeksami, aby przekonać się, jak długo zajęło im wejście w trend wzrostowy.

Europejski kryzys zadłużenia

Tuż po zakończeniu kryzysu finansowego pojawiły się kolejne problemy, tym razem na starym kontynencie. Te dotyczyły długów państwowych oraz bankowych. W latach 2010-2012 Europa stanęła w obliczu potencjalnego upadku Grecji i innych krajów.

"W 2011 roku wiele osób spodziewało się, że euro, wspólna waluta, zniknie."

Strefa euro była bliska rozpadu. Wszyscy przesuwali pieniądze w tzw. twarde i bezpieczne aktywa, takie jak frank szwajcarski, dolar amerykański czy złoto.

Już przed wybuchem kryzysu zadłużenia w Europie mocno inwestowaliśmy w złoto, ponieważ jasne było przede wszystkim to, że bezprecedensowa stymulacja ze strony banków centralnych musi doprowadzić do skrajnej inflacji.

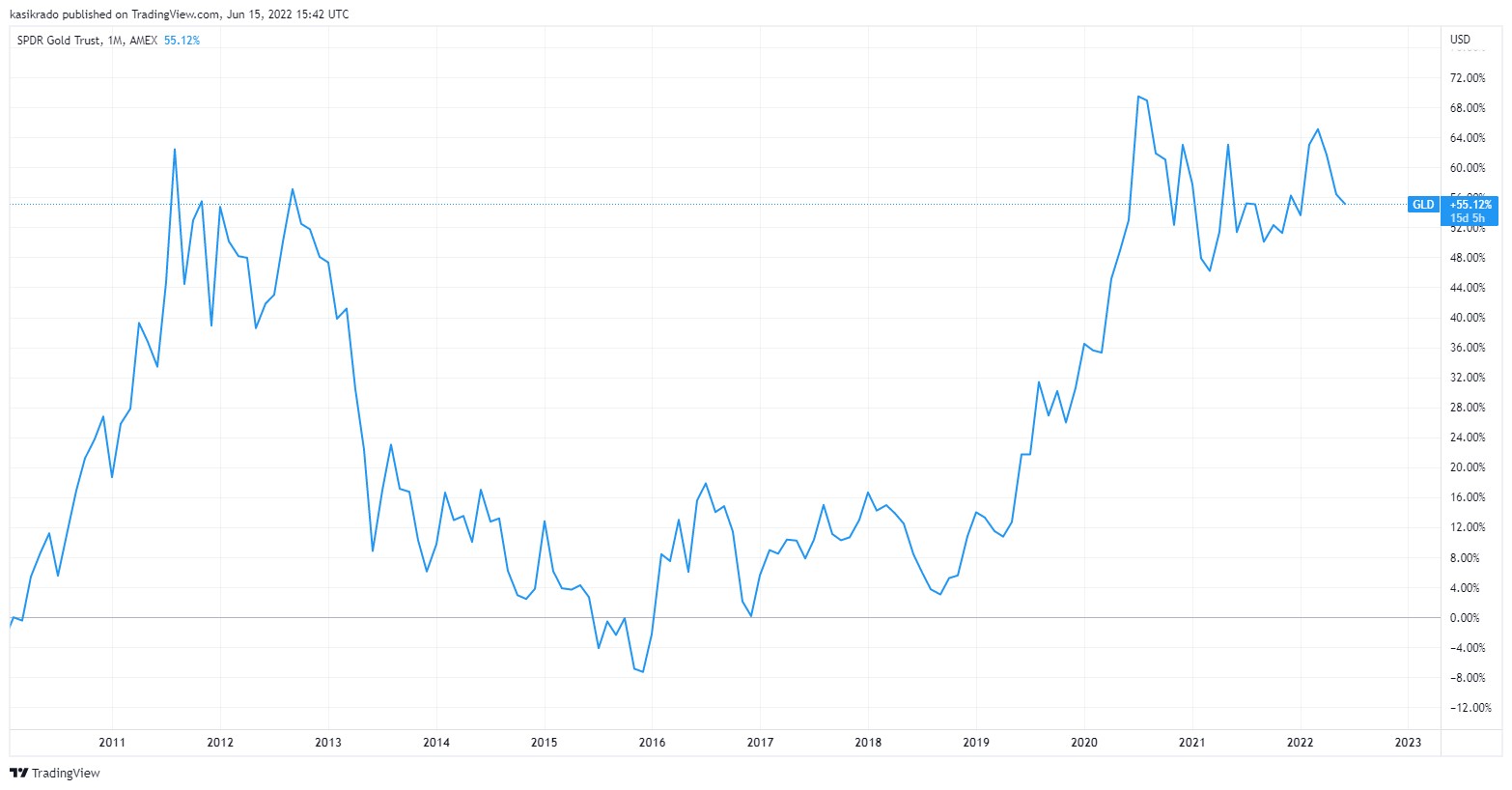

A co drożeje w czasie inflacji? Surowce. Ta inwestycja również sprawdza się od pewnego czasu, co pokazuje poniższy wykres ETF-u złota czy nawet poprzedni wykres ETF-u na dostawców surowców.

Ale Unia uratowała kraje, nie rozpadła się i wszystko wróciło do normy. Wysoka inflacja nie wystąpiła, a gospodarki bardziej obawiały się przeciwnego zjawiska - deflacji, czyli ogólnego spadku poziomu cen. Pozornie bezpieczna przystań, jaką jest złoto, załamała się. W kolejnych latach straciła prawie połowę wartości, podczas gdy indeksy giełdowe solidnie rosły.

Dlaczego długoterminowe inwestowanie w złoto nie jest opłacalne?

Świeże doświadczenie

Przenieśmy się szybko do niedawnej przeszłości. Oczywiście, nawet w latach następujących po problemach z zadłużeniem Europy, nie brakowało ciekawych wydarzeń: czy to wycofanie się amerykańskiego banku centralnego ze stymulacji w 2013 roku, referendum w Wielkiej Brytanii w sprawie wyjścia z Unii Europejskiej w 2016 roku czy wojna handlowa USA z Chinami rok później.

Negatywne zdarzenia występują w gospodarce z żelazną regularnością. Nic nie możemy na to poradzić.

W nowszych doświadczeniach dominował wybuch pandemii COVID-19. Obecnie z perspektywy inwestycyjnej może wydawać się mało istotnym wydarzeniem dzięki szybkiemu ożywieniu na rynkach akcji, ale jego wpływ jest odczuwalny do dziś. Pamiętajmy, że większość z nas marzec 2020 przeżyła bardzo intensywnie.

Dla wszystkich było to nowe doświadczenie. Nikt z nas nie spodziewał się całkowitego zahamowania światowej gospodarki. To musiało doprowadzić do ogromnej recesji, nie? Wielu inwestorów, zarówno detalicznych, jak i profesjonalnych, przewidywało największy krach giełdowy w powojennej historii.

Chociaż postrzegaliśmy spadek koniunktury jako okazję do kupna, moją własną radą było kupowanie stopniowo - rozłożenie inwestycji w czasie, co szybko okazało się złą wskazówką.

Spadek zatrzymał się na poziomie około -35% i od tego czasu, dzięki ogromnej stymulacji, nastąpił gwałtowny wzrost. Wielu inwestorów błędnie założyło, że jesteśmy dopiero w połowie drogi w dół, i przegapiło wzrosty.

Jeszcze kilka miesięcy temu większość rynku kochała amerykańskie spółki technologiczne. Dlaczego? Ponieważ w poprzednich latach osiągały największe zyski i wyszły z pandemii jako zdecydowani zwycięzcy.

Jak wyglądają te akcje w tym roku? Jak na razie są ponad 30% na minusie.

A co słychać dziś?

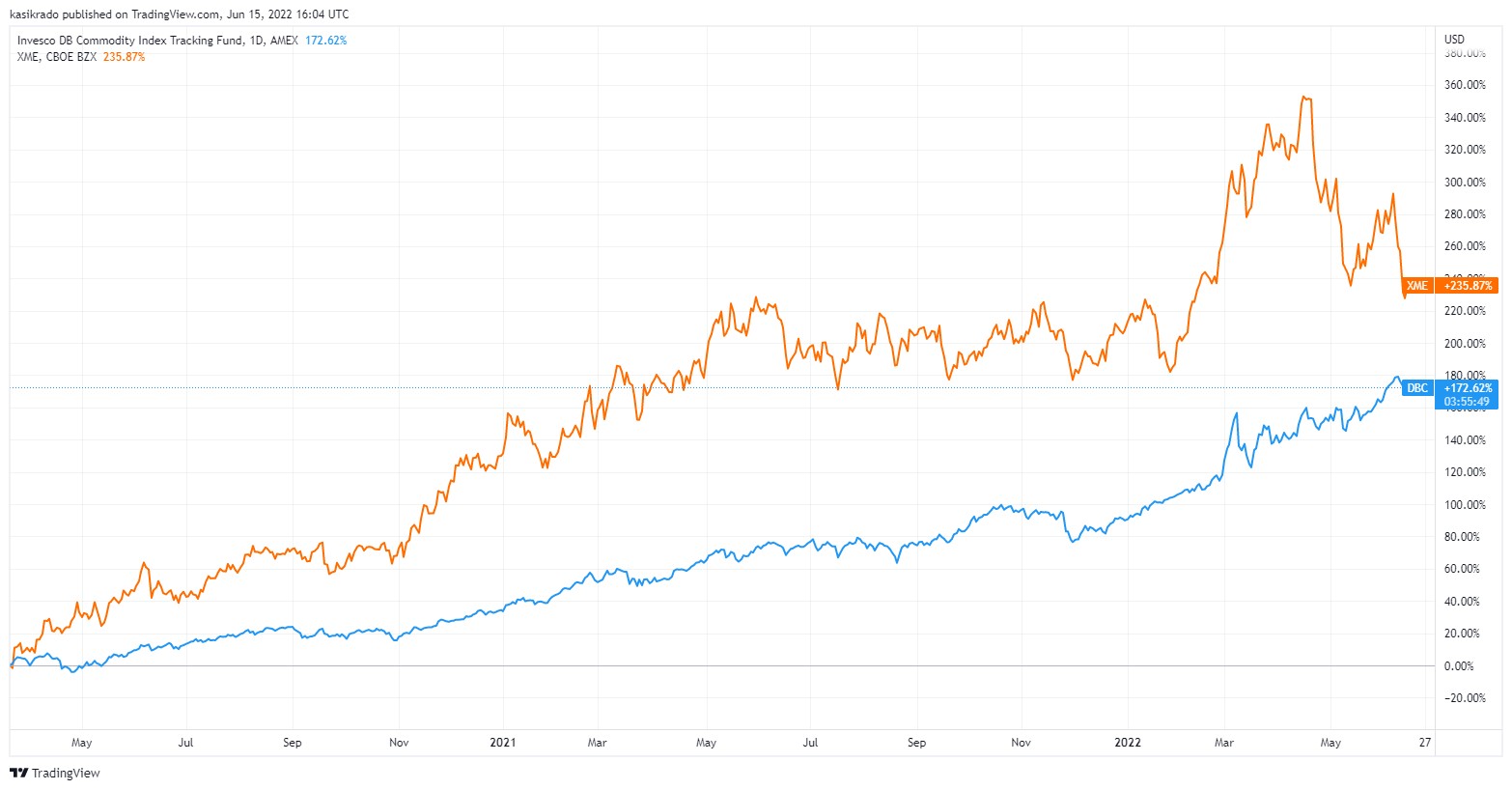

Wiele firm zarządzających aktywami oraz agentów finansowych mówi o surowcach oraz akcjach wartościowych (ang. value stocks). Za oboma typami aktywów stoją silne historie – dobre i łatwe do sprzedania. Wojna w Ukrainie i nałożone na Rosję sankcje zasadniczo ograniczają podaż praktycznie wszystkich surowców. Ich ceny na pewno pójdą więc w górę.

Ceny te rosną już jednak od dwóch lat. W tym czasie wzrosły trzykrotnie (pomarańczowa krzywa to wspomniany ETF na dostawców surowców, a niebieska to największy ETF na same surowce).

Czy teraz jest dobry moment, aby pójść za modą? Jaki potencjał wzrostu niosą jeszcze surowce? Jeśli rozszerzymy te wykresy do, powiedzmy, 15 lat, okaże się, że surowce wcale nie są dobrym materiałem na długoterminowe inwestycje (poniżej wykres ETF-ów surowcowych). Jeśli nie uda Ci się wyjść z tych inwestycji w odpowiednim czasie, poniesiesz stratę lub, w najlepszym wypadku, pozbawisz się zysku, który mógłbyś osiągnąć gdzie indziej.

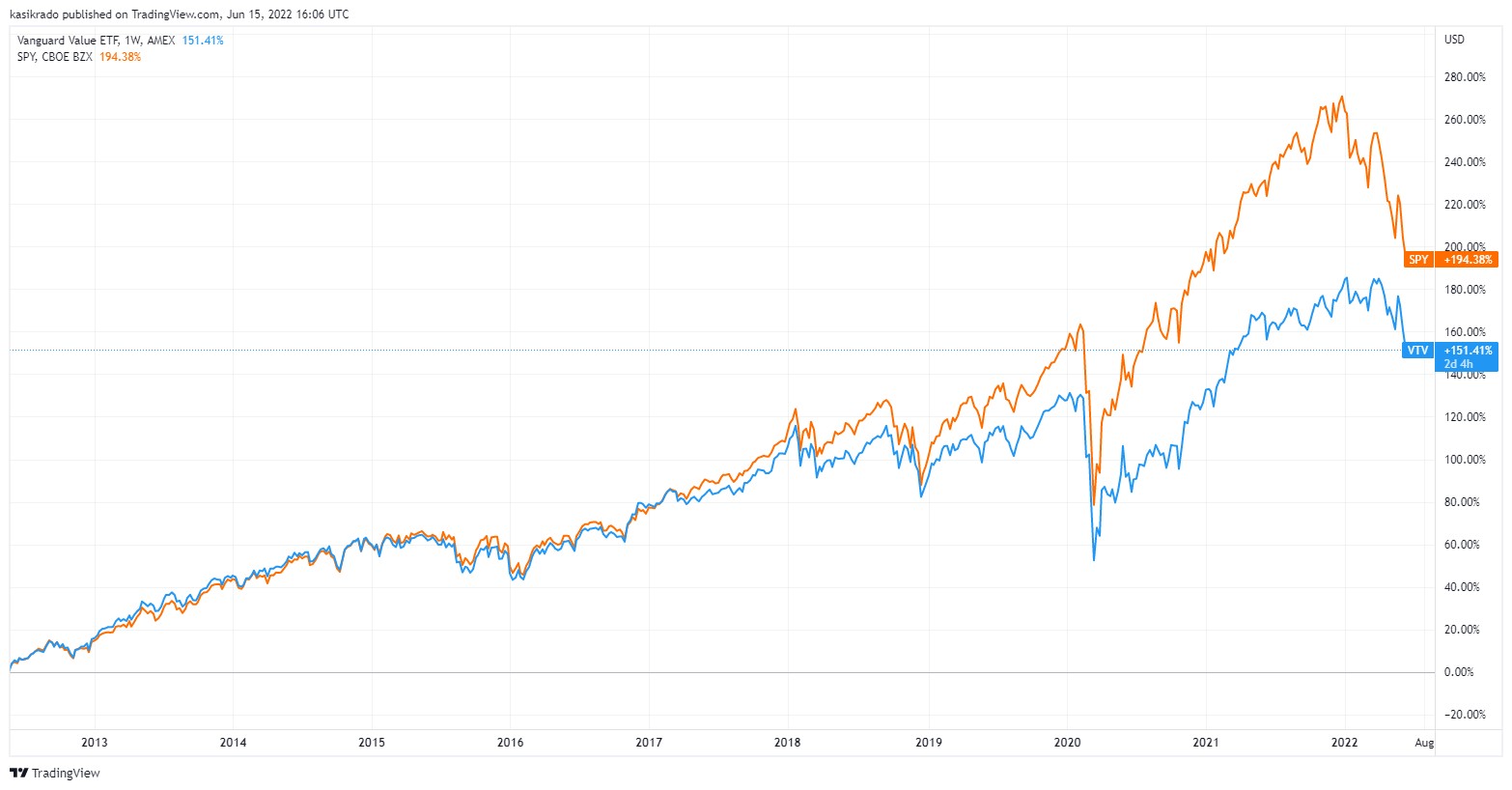

Naszym zdaniem akcje wartościowe to udziały w dużych spółkach, które nie są już w stanie generować ciekawszych wzrostów. Z tego powodu są one zwykle tańsze - stosunek ceny akcji do zysku na akcję jest niższy. Z reguły jednak mają one silny przepływ gotówki i dużą jej część wypłacają w formie dywidendy.

Ceny akcji wartościowych są zatem bardziej stabilne. Akcje te są preferowane w czasach recesji, która czeka świat w ciągu najbliższych kilku lat.

Co zatem jest nie tak z tą inwestycją? Nic. Jest po prostu bezużyteczna. Inwestor detaliczny ponownie nie rozpozna bowiem właściwego momentu na powrót do szerszego portfela, aby niepotrzebnie nie pozbawiać się potencjału zysku. Ilustruje to kolejny wykres, na którym porównano fundusze ETF na akcje wartościowe (kolor niebieski) i szerszy indeks akcji amerykańskich S&P 500 (kolor pomarańczowy) w ciągu ostatnich 10 lat.

Nie szukaj igły w stogu siana

Co więc to oznacza i czego nauczyła mnie moja kariera?

Nie warto gonić za zyskami i szukać idealnej inwestycji na dany moment. Mówiąc wprost, to złe podejście i niepotrzebnie ryzykowna spekulacja. Bardzo trudno jest odpowiednio wcześnie wyczuć właściwy trend, a jeszcze trudniej porzucić go w odpowiednim momencie. Albo sprzedasz swoją inwestycję za wcześnie, albo za późno. W większości przypadków nie będziesz w stanie uzyskać lepszych wyników niż te osiągane przez szeroki rynek.

"Nie opłaca się stawiać na jedną kartę"

Nigdy nie można z góry z całą pewnością przewidzieć zwycięzcy. Nie jesteśmy w stanie przewidzieć działań banków centralnych czy rozwoju sytuacji gospodarczej, a co najważniejsze, nie wiemy, jak zareagują na nie miliony inwestorów.

Kluczem do sukcesu na rynkach finansowych jest ciągłe inwestowanie. Gdybym od początku swojej kariery stosował się do tej prostej zasady, dziś moje aktywa finansowe byłyby warte 10-krotnie więcej (oprócz wspomnianych doświadczeń, kilkukrotnie udało mi się wyzerować swoje konto poprzez handel instrumentami pochodnymi). Ty nie musisz powtarzać tych kosztownych błędów.

"Tylko zainwestowane pieniądze generują pieniądze"

Pamiętaj, że inwestując pasywnie w cały rynek, inwestujesz we wszystko, co zostało wymienione powyżej, w granicach rozsądku.

W szerokich indeksach znajdziesz surowce reprezentowane poprzez ich dostawców czy akcje wartościowe (np. akcje Warrena Buffetta Berkshire Hathaway są 7. największą pozycją w indeksie S&P 500), ale też akcje wzrostowe lub inwestycje w nieruchomości.

Ponadto inwestycje te są rebalansowane. Dopóki zatem wartość akcji wartościowych rośnie, ich udział w indeksie rośnie, kosztem np. akcji technologicznych. Tym samym inwestujesz w nie więcej. Nie musisz spekulować.

Jeśli, na przykład, akcje rynków wschodzących w danym okresie wypadną lepiej, pasywne inwestowanie pozwoli Ci z tego skorzystać. Zawsze masz pewność, że inwestujesz w zwycięzców. Oczywiście, inwestujesz też w przegranych. Ale i tak trudno byłoby uzyskać wyższe zyski w inny niż ten przeciętny sposób. Nawet, jeśli wcale nie wydaje się on zbyt atrakcyjny.

Nikt nie chce być przeciętny - przeciętny szofer, przeciętny pracownik, przeciętny ojciec... Na rynkach finansowych to właśnie do średniej powinniśmy jednak dążyć. Inwestowanie to nie sprint, ale maraton. Jeśli wybierzesz długoterminową strategię, która ma racjonalny sens, przebijesz wszystkich spekulantów.

Osiąganie przeciętnych zysków w długiej perspektywie prowadzi do ponadprzeciętnych stóp zwrotu.

Inwestujesz na wiele lat, a inwestycje chcesz dostosować do krótkoterminowych trendów? I to nawet przy bardzo niskim prawdopodobieństwie prawidłowego timingu, czyli wstrzelenia się w odpowiedni moment?

Nie masz pojęcia, co "wypali" jako najlepsza inwestycja w ciągu najbliższych 10 lat, a co będzie się dobrze sprawdzać za 15 lat. Nikt nie wie. Dywersyfikuj więc swój portfel inwestycyjny.

Nie martw się o inwestycje. Inwestuj regularnie na całym rynku, a będziesz mieć pewność, że na koniec zarobisz dobre pieniądze. Większe, niż większość spekulantów i osób ciągle szukających ponadprzeciętnych zysków.

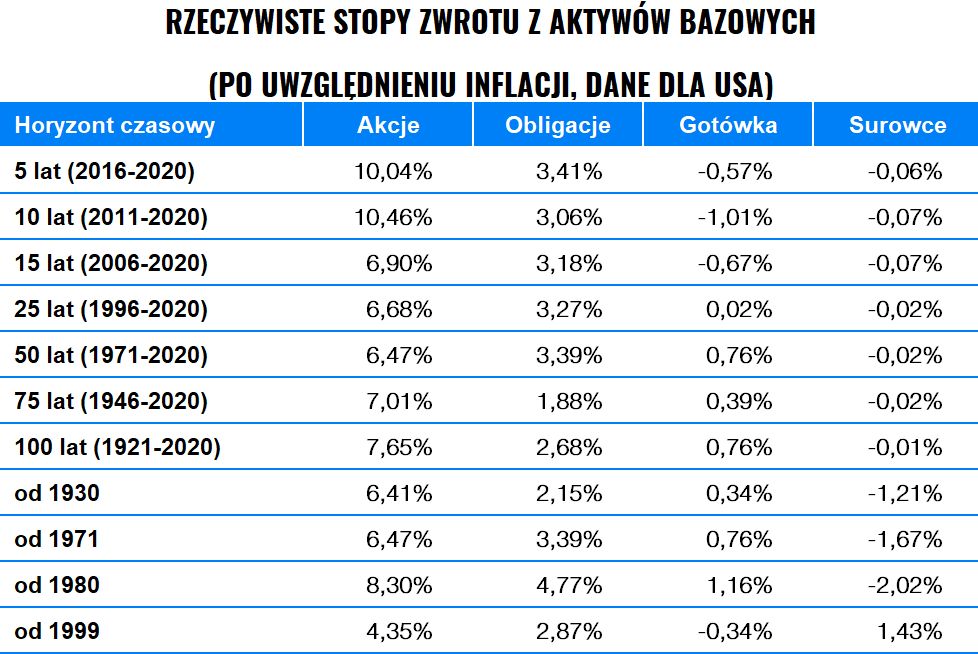

Nie wynaleziono jeszcze niczego, co mogłoby zapewnić wysokie zyski w długim okresie i pokonać inflację lepiej niż dobrze zdywersyfikowany portfel akcji. Dobrze ukazuje to poniższa tabela (przedstawione zyski to zyski nominalne, tj. bez uwzględnienia inflacji).

Źródło: Deutsche Bank

Zwycięstwo rozumu nad emocjami

Czasy stały się znacznie bardziej skomplikowane. Media i portale społecznościowe znów wypełnione są negatywnymi wiadomościami i katastroficznymi scenariuszami. Inflacja zabiera coraz więcej pieniędzy z naszych rodzinnych budżetów. Wyższe ceny odczuwamy, patrząc na własny stan konta.

Stan na rachunkach inwestycyjnych nie daje Ci spać? Uwierz mi, wszystko zależy od doświadczenia. Po wszystkim, co przeszedłem (i wyżej opisałem), śpię spokojnie. Spadek wartości inwestycji nie jest mi straszny, bo wiem, że prędzej czy później jej stan wróci do poprzednich wartości. Nadal inwestuję, gdy mam na to nowe środki - dokonuję okazyjnych zakupów, które wielokrotnie zyskają na wartości, biorąc pod uwagę mój długi horyzont inwestycyjny.

"Trzy razy intensywniej przeżywamy emocje negatywne niż pozytywne"

W trudnych sytuacjach wygrywa strach. Emocje są silniejsze niż rozum, zwłaszcza te nieprzyjemne. Mamy wówczas naturalną skłonność do impulsywnego i irracjonalnego działania, szukając ratunku przed krzywdą w postaci straty. W takich momentach zachowanie rachonalności bywa naprawdę trudne.

Jak zachować zimną krew, gdy inni inwestorzy ją tracą?

Jeśli chcesz odnieść sukces w inwestowaniu, nie ulegaj namowom sprzedawców produktów inwestycyjnych i osób zarządzających majątkiem w sprawie różnych cudownych inwestycji. Nie szukaj najlepszej inwestycji na dany moment. Niepotrzebnie stracisz na tym czas i pieniądze.

Tym razem nie będzie inaczej

Wiedz, że i tym razem okaże się to prawdą. Pasywne podejście do inwestowania to najlepsza rzecz, jaką możesz zrobić dla swojej przyszłości, nawet, gdy jesteś na minusie.

Choć równie dobrze może minąć kilka lat, zanim rynek znów się odbije, to zobaczymy to tak samo jak setki innych nowych szczytów. Jeżeli chcesz pomnożyć swoje oszczędności, nie istnieje dla nich lepsza alternatywa niż zainwestowanie w szeroki portfel akcji.

Zobacz transparentne konto Dominika.

Ty też możesz inwestować na tych samych warunkach.

Jestem pewien, że w kolejnym burzliwym okresie za kilka lat będę wspominał rok 2022 i popełnione przez inwestorów błędy tak, jak piszę o tym dzisiaj.

Jeśli chcesz zarabiać pieniądze, nie odkładaj inwestowania na później. Nie jesteś w stanie wstrzelić się w najtańszy moment, więc nie czekaj na niego niepotrzebnie. Wykorzystaj każdy spadek, który się pojawi. Nie wyczekuj go jednak specjalnie, bo możesz czekać zbyt długo, tracąc duże zyski.

Klucze do udanej inwestycji to:

- inwestowanie pasywne

- wystarczająco długi horyzont

- alokacja odpowiednia dla Twojego profilu ryzyka

- wystarczająca dywersyfikacja

- regularne inwestowanie

- wystarczająca rezerwa finansowa

- nie spekuluj

- nie panikuj

- zawsze wydawaj mniej niż zarabiasz

Spokojne nerwy i silny umysł.

Uwaga: Inwestowanie wiąże się z ryzykiem. Przeszłe wyniki nie gwarantują przyszłych zysków. Ulgi podatkowe dotyczą wyłącznie rezydentów danego kraju i mogą się różnić w zależności od obowiązujących przepisów podatkowych. Zobacz nasze trwające oraz zakończone promocje.