Co dowiesz się z tego tekstu?

- co to jest benchmark

- jak porównać inwestowanie aktywne do pasywnego

- ile kosztuje inwestowanie aktywne

- co to jest rynek i czy istnieje portfel rynkowy

- ile kosztuje dywersyfikacja

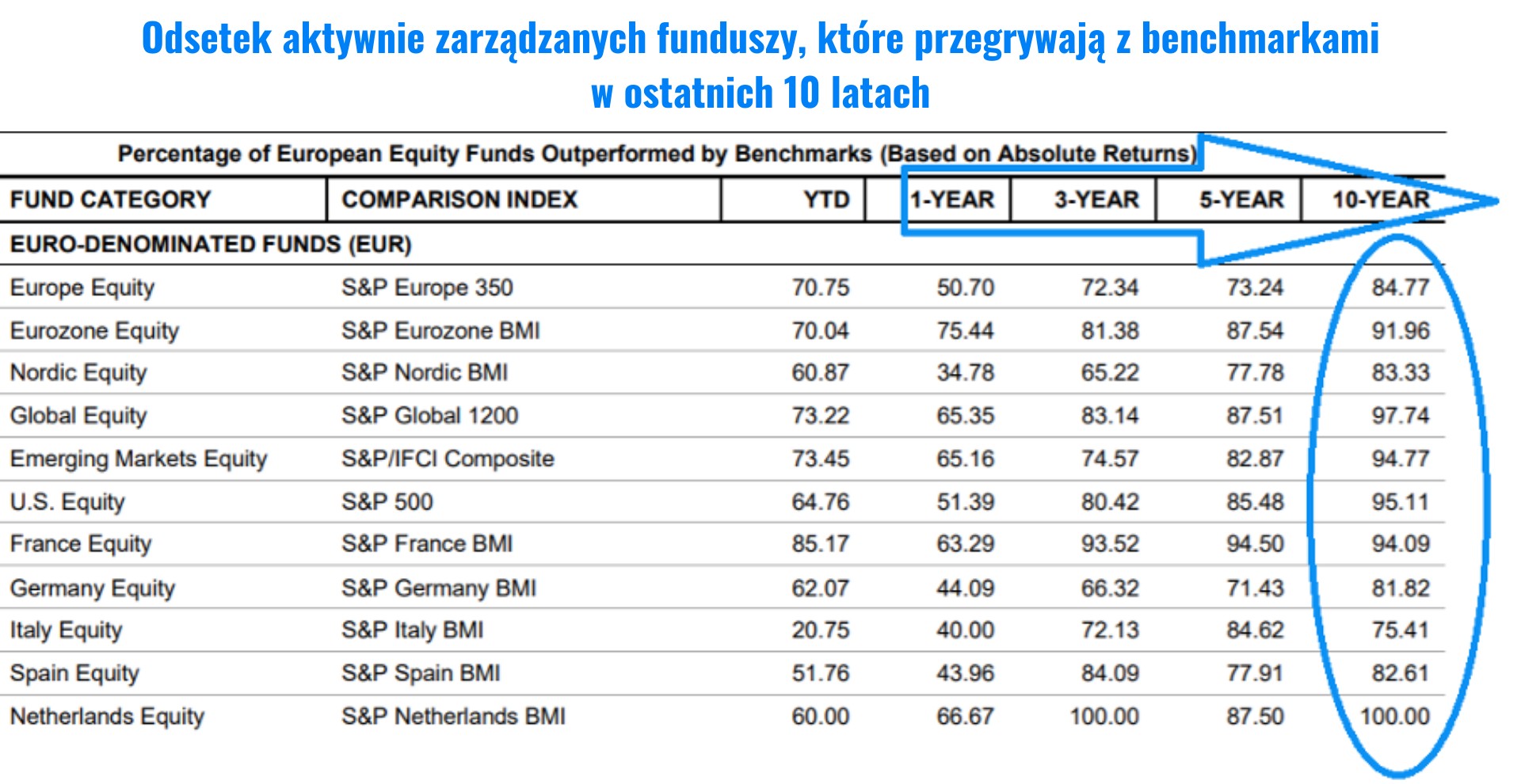

Agencja S&P Global opublikowała niedawno, jak co pół roku, raport na temat skuteczności aktywnie zarządzanych funduszy. SPIVA, bo tak nazywa się raport, znów udowadnia, że w długim terminie tylko garstka funduszy bije swoje benchmarki (benchmark to wzorcowy portfel, złożony np. z jednego lub kilku indeksów, który stanowi punkt odniesienia do dokonywania ocen wyników zarządzania aktywami funduszu). Konkrety?

Nie da się wygrać z rynkiem

Żródło: S&P Global

Żródło: S&P Global

Wyjaśniam: jeśli ktoś inwestuje w walucie EUR w globalne fundusze akcji, wyniki funduszy porównywane są do indeksu S&P Global 1200. W ostatnim roku 65,3% funduszy aktywnych przegrywa z tym benchmarkiem. W horyzoncie 3-letnim już 83,1%, w 5-letnim 87,5%, a w perspektywie dekady 97,7%. Innymi słowy, mniej więcej jednemu aktywnemu funduszowi na pięćdziesiąt udawało się pokonać inwestowanie pasywne (oparte na indeksie) przez ostatnie dziesięć lat.

Im dłuższy okres inwestowania, tym szanse na pokonanie rynku spadają. Nawet legendarnemu Warrenowi Buffettowi zdarzyły się trzy lata z rzędu, w których przegrywał z indeksem S&P 500 (2003, 2004, 2005). Jednocześnie, jego wehikuł inwestycyjny od 1965 r. przynosi rocznie średnio 20% zysku wobec 10% benchmarku, co może potwierdzać tezę, że da się wygrać z rynkiem. Zanim się do niej przyzwyczaisz, odpowiedz sobie jednak na pytanie, ilu znasz Warrenów Buffettów i czy wierzysz, że możesz być kolejnym.

Załóż konto i zacznij inwestować już dziś

Wygrywanie z rynkiem to po prostu duża sztuka. Znam osoby, które potrafią to robić, ale jest ich dosłownie kilka. Poświęcają na to cały swój czas, traktują jako zawód, a na dodatek mają wyjątkowe cechy osobowościowe i, co tu ukrywać, dużo szczęścia.

Większość inwestorów z rynkiem przegrywa, a powody są Wam już zapewne znane, bo leżą u podstaw filozofii Finaxa. Koszty zarządzania, emocje, niekonsekwencja, prowizje maklerskie, zmiana strategii, market timing (gdy wierzysz, że to dołek lub szczyt), mody inwestycyjne. Wystarczy?

Jeśli nie, dodaj do tego jeszcze swój czas. Ten, który poświęciłeś na analizowanie wykresów i liczb. Lekturę komunikatów prasowych, wywiadów z prezesami, raportów biur maklerskich. To też ma swoją cenę.

Sprawdź, czy wygrywasz z rynkiem. Jak?

Skoro nie da się pokonać, to może lepiej się przyłączyć

Musisz założyć z dużą stopą prawdopodobieństwa, że z rynkiem nie wygrasz. Jeśli zakładasz inaczej, to albo jesteś Buffettem, albo ofiarą jednego z błędów behawioralnych, o których często piszemy, czyli nadmiernej pewności siebie. Poszukajmy więc benchmarku, żebyś mógł sam się o tym przekonać na własnym portfelu.

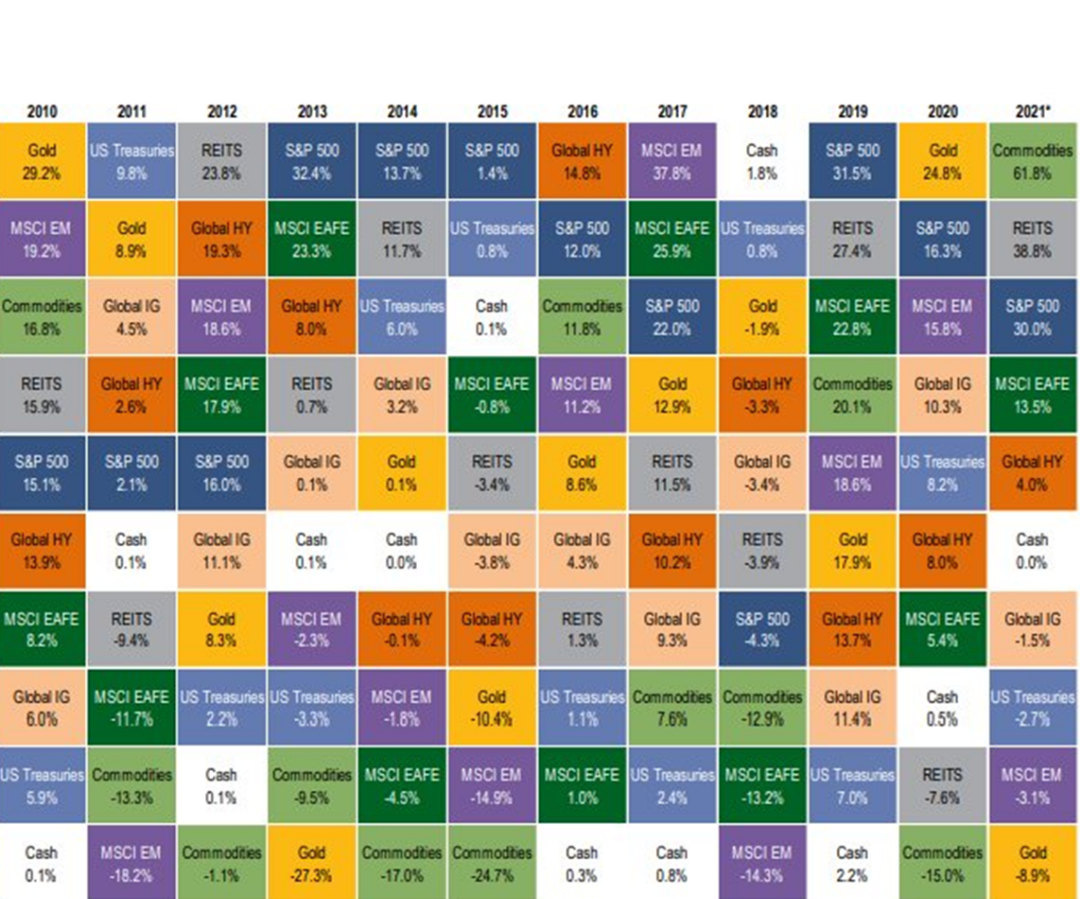

Inteligentny inwestor postawi zatem na rynek. Jaki? Zdywersyfikowany. Globalnie, geograficznie, walutowo, branżowo, segmentowo. Zawierający akcje i obligacje. Dlaczego nie lokalny (np. wyłącznie polski, amerykański, wschodzący)? Dlaczego nie ograniczony do spółek technologicznych albo surowcowych? Bo wtedy znów możesz paść ofiarą tego, o czym pisałem wyżej – wiary, że możesz przewidzieć, który kraj/sektor pokona rynek…

Źródło: Bank of America

Mieni Ci się w oczach? Sam widzisz, że ranking najlepszych segmentów rynkowych co roku dobudowuje coraz bardziej skomplikowaną układankę. I tu z pomocą przychodzą firmy oferujące zdywersyfikowany, globalny portfel akcji i obligacji. Jak Finax. Co mamy w naszych portfelach?

- 7391 – tyle akcji spółek znajduje się w 6 akcyjnych funduszach ETF, które tworzą portfele Finax

- 5965 – tyle obligacji znajduje się w 4 obligacyjnych funduszach ETF, które tworzą portfele Finax

- 92 – z tylu państw pochodzą emitenci papierów wartościowych z tych 10 ETF-ów

Jak to możliwe? Jeśli jeszcze nie wiesz, czym są fundusze ETF, koniecznie poznaj ich działanie. Pomogą Ci w tym klocki lego i Przemek Barankiewicz z Finax.

A jaki papier ma największy wpływ na wartość portfeli akcyjnych Finax? Akcje Apple i Microsoft. Ten największy wpływ to w obu przypadkach po zaledwie 2,3%. Dywersyfikacja! Masz sentyment do kraju nad Wisłą? My nie. Podobnie jak światowe fundusze. Łącznie, w najbardziej agresywnych portfelach, polskie instrumenty stanowią około 2 promile aktywów (dlaczego to dobrze?). Dywersyfikacja!

Rynek za 50 zł

Ile trzeba zainwestować? W Finax wystarczy 50 zł i już można sprawdzić, czy czas, który spędzamy na analizie wykresów i liczb się opłaca.

Pomożemy Ci zacząć i dowiedzieć się więcej o firmie Finax.Zaplanuj 15-minutową rozmowę za darmo hovor zdarma

Tak niska kwota jest możliwa dzięki temu, że robodoradca kupuje dla Ciebie i zarządza ułamkowymi częściami funduszy ETF. Pojedyncze ETF-y kosztują często znacznie więcej. Chcesz kupić po jednym z dziesięciu ETF-ów z portfeli Finax? To 1109 EUR (wyliczenia z połowy września 2021 r.).

Ile musiałbyś zapłacić za pełne jednostki ETF, gdybyś sam chciał je kupić i zbudować zbliżony do Finax portfel? To jednorazowy wydatek 1010 EUR (portfel w 100% akcyjny), 2040 EUR (portfel w 50% akcyjny) czy nawet 3280 EUR (popularny portfel z 80% akcji). W każdym z tych przypadków i tak, przez zaokrąglenia, w portfelu zostałoby Ci kilkanaście procent gotówki.

Zacznij od 50 zł. Sprawdź, czy warto.

App Store

App Store

Google Play

Google Play

Trudność

Trudność