Wielu finansistów zaleca, by wraz ze zbliżającym się końcem okresu inwestycji powoli przenosić inwestycję do bardziej konserwatywnych papierów wartościowych. Wiele produktów dokonuje takich zmian wręcz automatycznie. Powód? Próba uniknięcia ewentualnych strat na krótko przed zamknięciem portfela. Mamy w ten sposób, teoretycznie, zwiększyć szanse na osięgnięcie upragnionego celu inwestycyjnego.

To, że w Finax nie przenosimy automatycznie części inwestycji z funduszy akcyjnych na obligacje, zostało już nawet uznany przez jednego z konkurentów za naszą słabą stronę. Temat stabilizacji wartości portfela może zatem nurtować również naszych klientów.

W oczekiwaniu na uzyskanie licencji brokerskiej w drugiej połowie 2017 r., mieliśmy mnóstwo czasu na dopracowanie każdego szczegółu Inteligentnego Inwestowania oraz weryfikację wszelkich przyjętych założeń. Ten czas zapadł nam w pamięci jako jeden z najbardziej owocnych i niezwykle twórczych okresów w karierze.

Finax opiera się przede wszystkim na inwestowaniu pasywnym. Choć takie podejście do inwestowania na co dzień nie wymaga ludzkich interwencji, niektórych decyzji nie unikniemy. Należą do nich kwestia rebalancingu, wyselekcjonowanie odpowiednich funduszy ETF, dobór struktury portfela czy sposób realizacji transakcji.

Nie zlekceważyliśmy żadnego z nich. Wykorzystaliśmy tamten okres do przetestowania najróżniejszych parametrów Inteligentnego Inwestowania. Dzięki skrupulatnej weryfikacji, upewniliśmy się, że te ostatecznie wybrane sprawdzają się najlepiej.

Jedną z kwestii, którym poświęciliśmy wyjątkowo dużo czasu i uwagi, była tzw. faza stabilizacji przy dokonywaniu regularnych inwestycji. Poniżej przedstawimy wnioski z przeprowadzonych przez nas testów, w ramach których zbadaliśmy wpływ tego rozwiązania na wyniki inwestycyjne w różnych sytuacjach. Możecie się dowiedzieć, dlaczego ostatecznie nie zdecydowaliśmy się jej wdrożyć w portfelach Inteligentnego Inwestowania.

Stabilizacja wartości portfela – co to takiego?

Niektórzy menedżerowie lubią dzielić inwestycje dokonywane regularnie przez kilkudziesiąt lat, np. w ramach oszczędności emerytalnych, na dwie fazy. Pierwsza to faza akumulacji, druga to faza stabilizacji. W fazie akumulacji inwestor stopniowo pomnaża swoje aktywa. Przed nim rozciąga się spory horyzont inwestycyjny, dlatego inwestycja może być dynamiczna i obarczona wyższym ryzykiem, a zatem jej przedmiotem są głównie akcje.

W fazie stabilizacji, którą zapoczątkowuje zbliżający się koniec okresu inwestycyjnego, zgromadzone aktywa zostają stopniowo wymieniane na bardziej konserwatywne instrumenty, do których należą obligacje i zbywalne papiery wartościowe (te o terminie zapadalności do jednego roku).

Celem takiego działania jest zabezpieczenie inwestycji przed spadkiem jej wartości na krótko przed planowanym wycofaniem środków. Fundusze zostają zatem stopniowo przenoszone z akcji do instrumentów o mniejszej zmienności, czyli mniejszych wahaniach cen.

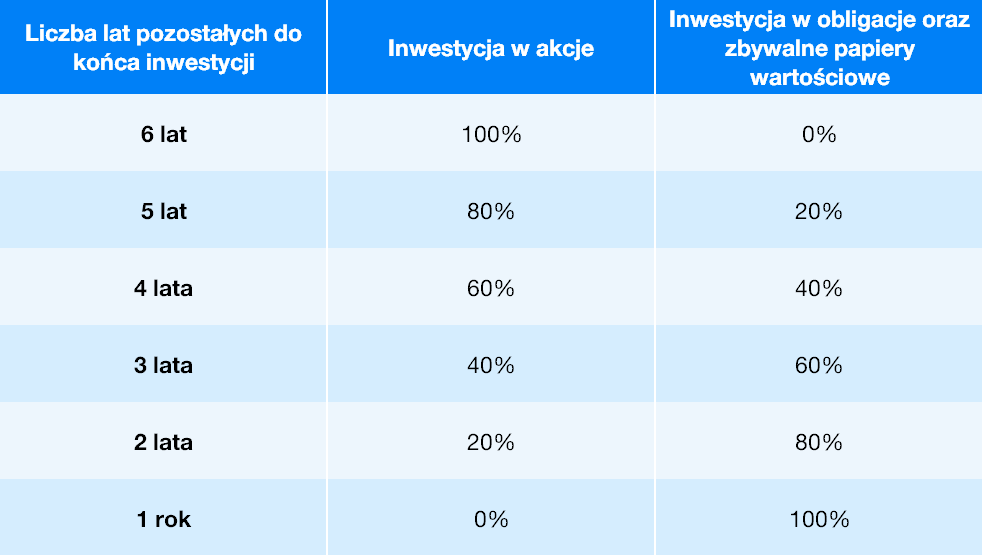

Tego rodzaju transfer rozpoczyna się zwykle na około pięć – dziesięć lat przed końcem okresu inwestycyjnego. Każdego roku udział konserwatywnych papierów wartościowych rośnie wówczas kosztem papierów dynamicznych. Poniższa tabela przedstawia przykład podobnej fazy stabilizacji, obejmującej pięć ostatnich lat okresu inwestycyjnego.

Tak przedstawiona stabilizacja wartości wydaje się mieć sens. Strach to bowiem jedna z najsilniejszych ludzkich emocji, gdy w grę wchodzą pieniądze. Nikt nie chce utracić znacznej części oszczędności emerytalnych na rok lub dwa lata przed przejściem na emeryturę.

Faza stabilizacji inwestycji zyskała na popularności tuż po wielkim kryzysie finansowym lat 2007-2009. Wielu Amerykanów, którzy trzymali swoje oszczędności w funduszach kapitałowych, zaledwie kilka lat przed przejściem na emeryturę utraciło większość swoich pieniędzy. Podobnie były w naszym regionie.

Podobnie, wielu inwestorów znalazło się w poważnych tarapatach tuż przed emeryturą na skutek pęknięcia bańki internetowej - szczególnie ci, którzy inwestowali w akcje technologiczne. Po 2009 r. rynki akcji odbiły się bardzo szybko. Tego samego nie można jednak powiedzieć o firmach internetowych i ich akcjach po roku 2003.

Stabilizacja przy regularnym inwestowaniu – czy to ma sens?

Rolę fazy stabilizacji najlepiej zaprezentują konkretne przykłady pochodzące z różnych okresów. Poniżej porównujemy zatem wyniki inwestycji składającej się przez cały okres wyłącznie z akcji oraz portfel z uwzględnioną stabilizacją. Opierając się na historycznych wynikach pokazujemy, jaki wpływ faza ta wywiera na oszczędności w różnych okolicznościach.

Na potrzeby przykładu przyjmujemy następujące założenia:

- dokonana została jednorazowa inwestycja w wysokości 100 000 zł,

- faza stabilizacji trwać będzie 7 lat,

- każdego roku pod koniec stycznia będziemy przenosić 1/7 wartości portfela z akcji na obligacje (po pierwszym roku udział obligacji w strukturze portfela wynosić będzie 1/7, po drugim 2/7, itd.),

- akcje reprezentowane będą przez fundusz ETF oparty na amerykańskim indeksie S&P 500,

- obligacje reprezentowane będą przez fundusz ETF oparty na obligacjach rządowych z całego świata (indeks Citi World Government Bond - Developed Markets EUR Hedged),

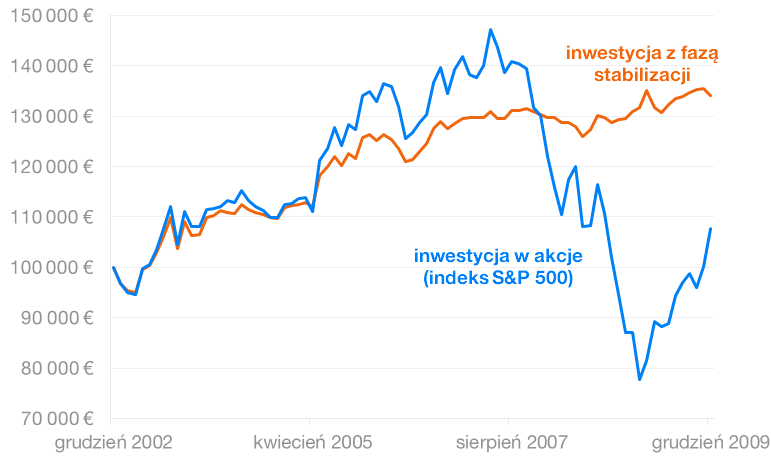

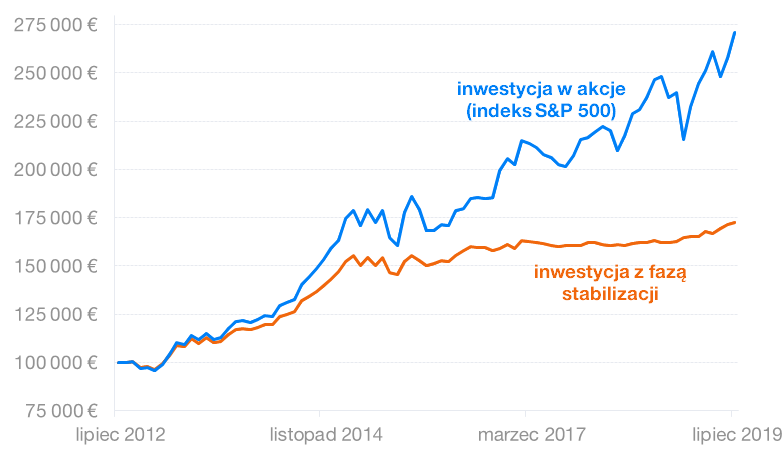

Poniższy wykres ilustruje dokładnie taką sytuację, na jakiej wypadek przewidziana została stabilizacja. Koniec okresu inwestycyjnego przypada na koniec 2009 roku. Z tego powodu znaczące spadki na rynkach dotknęły inwestora właśnie pod koniec jego okresu inwestycyjnego (wykres niebieski). Transfer inwestycji w obligacje rozpoczęty w styczniu 2003 r. (wykres pomarańczowy) pozwolił w tym przypadku zabezpieczyć większość wypracowanych zysków.

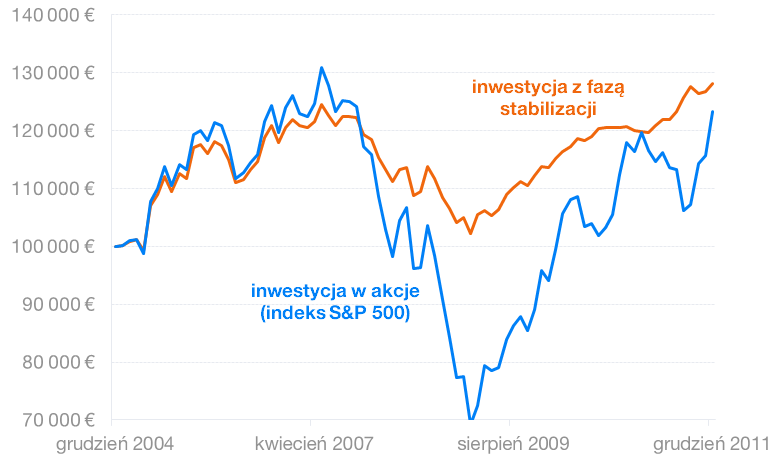

Gdyby jednak koniec okresu regularnych inwestycji przesunięty został o dwa lata, czyli do końca 2011 r., wyniki obu porównywanych scenariuszy nie odbiegałyby już tak bardzo od siebie.

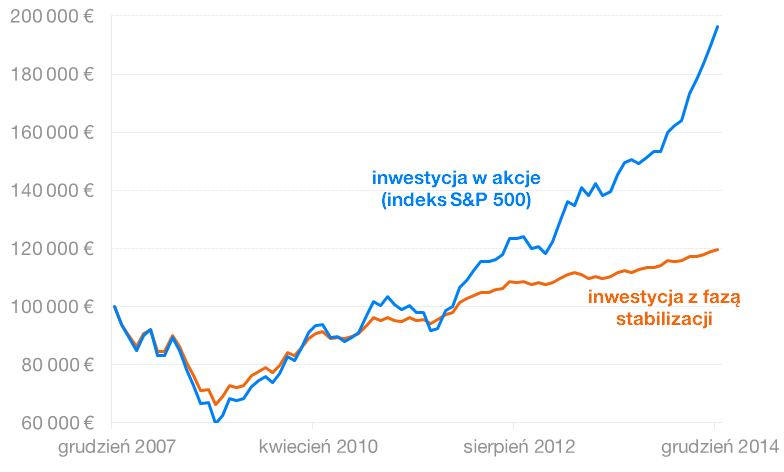

Przyjrzyjmy się tymczasem, jak wyglądałaby różnica pomiędzy osiągniętymi zyskami, gdyby okres regularnych inwestycji zakończył się w grudniu 2014 r. Porównując inwestycję bez stabilizacji oraz inwestycję z tą fazą, różnica okazuje się rażąca. Tym razem jednak na korzyść tej pierwszej. Dla inwestycji o wartości 100 000 zł w portfel 100% akcji wynosi ona ponad 80 000 zł.

Jeżeli rozpocząłbyś stabilizację na siedem lat przed lipcem 2019 r., kiedy to miałbyś przejść na emeryturę, raczej nie byłbyś zadowolony. Przez jej wprowadzenie, straciłbyś niemal 100 000 zł, osiągając kwotę zaledwie 175 000 zł, zamiast potencjalnych 275 000 zł.

Powyższe wykresy jasno wskazują, że stabilizacja może stać się zarówno wybawieniem, jak i przekleństwem.

To jednak prawdopodobnie jeszcze zwiększości z Was do fazy stabilizacji nie znięchęciło. Nadmiernym obawom łatwo jest brać górę nad zdrowym rozsądkiem. Do głowy może przychodzić pytanie, „a co, jeśli tuż przed zakończeniem inwestycji na rynkach dojdzie do dużych spadków?“. Większość drobnych inwestorów woli raczej zyskać mniej, niż utracić znaczną część zgromadzonych oszczędności.

Niskie prawdopodobieństwo sukcesu

Finanse to w dużej mierze kwestia statystyki oraz rachunku prawdopodobieństwa. W całej, 90-letniej historii nowoczesnych rynków finansowych, od momentu powstania indeksów, giełdy odnotowały zaledwie cztery spadki o więcej niż 40% wartości.

Szanse na taki spadek właśnie pod koniec okresu regularnego oszczędzania są wyjątkowo niskie. Ceny na rynkach o wiele częściej rosną niż spadają, a zatem prawdopodobieństwo, że faza stabilizacji nie pomoże, a zaszkodzi, jest o wiele wyższe. Dodatkowo, stabilizacja trwa stosunkowo długo (od pięciu do dziesięciu lat) - to wystarczający czas na uzyskanie naprawdę atrakcyjnych zysków, których zostajesz pozbawiony, decydując się na tę stabilizację.

Jeżeli start Twoich działań zbiegnie się w czasie z początkiem spowolnienia na giełdzie, przechodząc na obligacje z dużym prawdopodobieństwem poniesiesz straty, których nie uda Ci się już później odrobić. Trzymając się akcji, zachowujesz spore szanse na ich wyrównanie podczas ostatnich lat inwestycji.

Podobnie, jeżeli faza stabilizacji przebiegać będzie w okresie wzrostów na giełdach, pozbawi Cię to możliwości znacznego wzrostu wartości inwestycji. Utracone zyski to zaś to samo, co strata. W ten sposób nie wykorzystujesz potencjału swoich aktywów finansowych oraz czasu, jaki przed sobą miałeś.

Ostateczny rezultat stabilizacji zależy od momentu, w którym przebiega. Inteligentni Inwestorzy doskonale zdają sobie sprawę, że próby przewidywania rozwoju sytuacji oraz timingu rynkowego spełzają na niczym. Faza stabilizacji stanowi uosobienie właśnie takich niewłaściwych zachowań inwestycyjnych.

W jaki sposób możesz zatem ochronić swoje oszczędności przed utratą wartości w wyniku pogorszenia koniunktury rynkowej tuż przed końcem okresu inwestycyjnego?

Najlepszym przyjacielem inwestycji jest czas

Jeżeli do skutku dojdzie najbardziej pesymistyczny scenariusz, rozwiązaniem idealnym będzie odłożenie w czasie momentu końca inwestycji i wykorzystania swoich aktywów finansowych do odrobienia strat. Niewielu inwestorów w momencie planowanego zakończenia inwestycji polega przecież wyłącznie na dochodach z inwestycji.

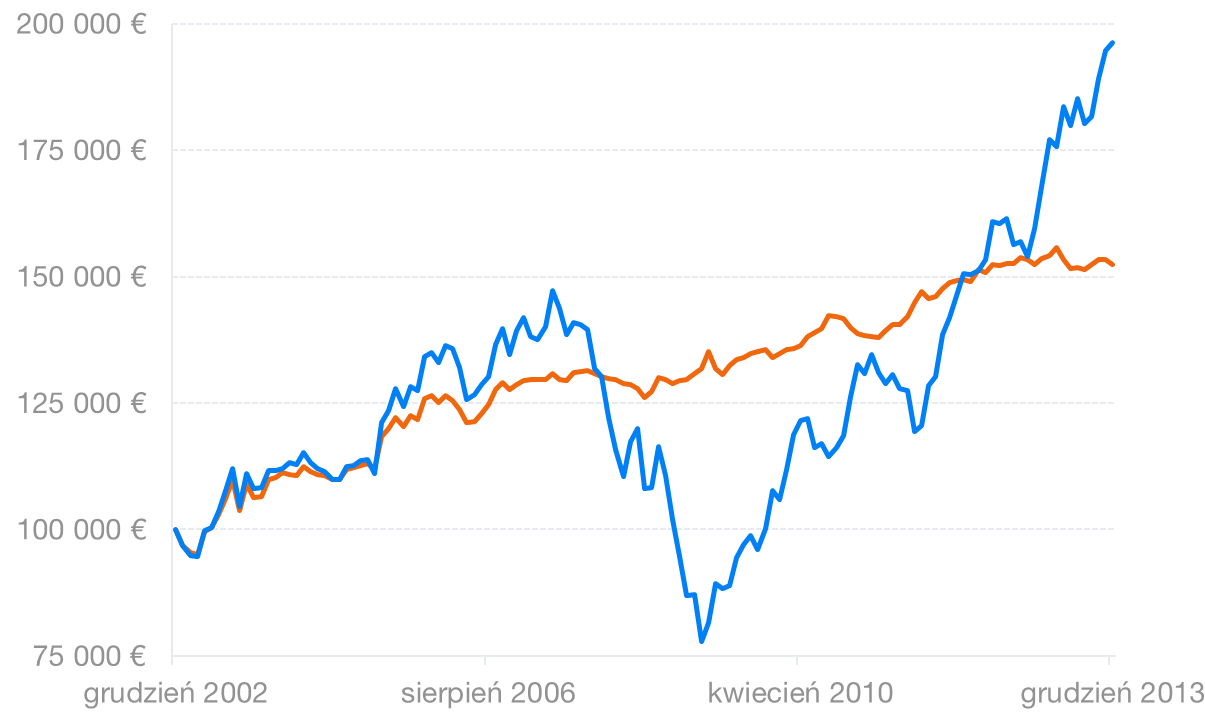

Zobacz, co stałoby się z Twoją inwestycją, gdybyś w sytuacji z pierwszego przykładu - czyli inwestycji zakończonej w 2009 roku, dla której stabilizacja faktycznie miała sens - koniec okresu inwestycyjnego przełożył o cztery lata. Poniższy wykres przedstawia wyniki obu portfeli na przestrzeni kolejnych czterech lat, czyli dosyć krótkiego okresu. Sytuacja zmienia się wówczas diametralnie.

Koniec okresu inwestycyjnego nie oznacza zazwyczaj końca inwestycji

Kolejną istotną przyczyną stojącą za odrzuceniem pomysłu zautomatyzowanego wprowadzania stabilizacji jest to, że koniec okresu inwestycyjnego nie oznacza tak naprawdę końca inwestycji.

Z doświadczenia wiemy, że wielu inwestorów inwestuje nadal. Nie sprzedają oni wszystkich swoich pozycji wraz z momentem zakończenia okresu inwestycyjnego. Nie wycofują całości zgromadzonych pieniędzy i nie wydają ich wszystkich od razu. Zazwyczaj albo decydują się w dalszym ciagu pomnażać swój majatek, albo zaczynają stopniowo wycofywać środki.

Niezależnie, czy mówimy o oszczędzaniu na emeryturę, zabezpieczaniu przyszłości dzieci czy też budowaniu majątku dla uzyskania kolejnego źródła regularnego dochodu, inwestorzy zdecydowanie wolą, kiedy środki wypłacane są na bieżąco, w formie regularnej wypłaty.

W praktyce wydłuża to nasz okres inwestycji. Całkowity transfer środków z akcji na gotówkę byłby nie tylko niepotrzebny, ale wręcz niewłaściwy. W tym przypadku, sens ma zmniejszenie ryzyka poprzez zwiększenie udziału obligacji w strukturze portfela.

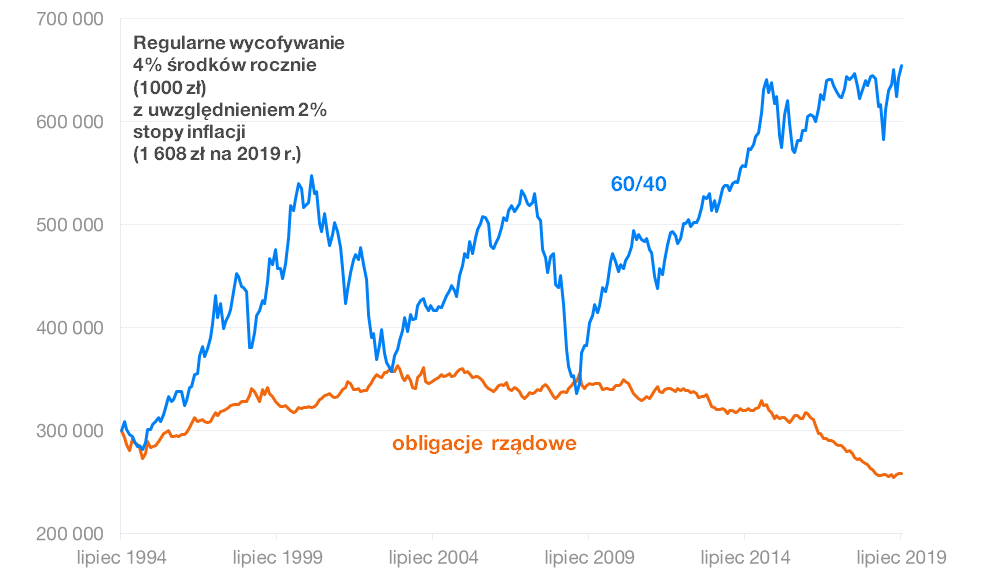

Na poparcie naszej tezy przedstawimy jeszcze jeden wykres, który porównuje dwa potencjalne scenariusze fazy wycofywania środków. Założyliśmy, że na przestrzeni ostatnich 25 lat pobieraliśmy 1000 zł miesięcznie przy zgromadzonych uprzednio aktywach o wartości 300 000 zł (co daje 4% w skali roku). Wycofywana kwota każdego roku powiększana była o wynoszącą 2% stopę inflacji.

Pierwszy portfel złożony został wyłącznie z bezpiecznych obligacjach rządowych. Drugi reprezentuje natomiast strategię Finax 60/40 (60% akcji, 40% obligacji). W przypadku pierwszego z portfeli regularne wypłaty zakończyłyby się wartością ponad 258 tysięcy złotych. Natomiast drugi portfel, pomimo swojej zmienności oraz odnotowanego w badanym okresie spadku, pozwoliłby zwiększyć wartość aktywów ponad dwukrotnie, uzyskując finalną kwotę 654 tysięcy złotych.

Portfel regularnych wypłat w Finax oparty został właśnie na powyższych założeniach. Nasza misja nie kończy się, kiedy nasz klient osiąga swoje cele inwestycyjne. W Finax przygotowaliśmy instrument, który pozwala również mądrze wykorzystywać zgromadzony majątek.

Raz w roku możesz bezpłatnie zmienić strategię inwestycyjną w Finax

Powyżej przedstawiliśmy główne powody, który zadecydowały o naszej rezygnacji z fazy automatycznej stabilizacji w Finax. Uważamy, że pomimo powszechnej popularności tego rozwiązania, nie przysparza ono inwestorom rzeczywistych korzyści, narażając ich dodatkowo na nieuzasadnione straty. Wyraźnie pokazaliśmy, że faza stabilizacji to oparte na mitach, czysto marketingowe zagranie, nie zaś realna pomoc.

Potrzeba stabilizacji wynika z niewiedzy. Gra na emocjach, wykorzystując przy tym nasz strach, któremu przy inwestowaniu jesteśmy szczególnie podatni. Zdrowy rozsądek i czyste fakty przezwyciężają jednak nieracjonalne obawy. To dzięki nim, inwestycje są w stanie zakończyć się sukcesem, a inwestorzy są usatysfakcjonowani.

Nieprzekonanym Finax oferuje jednak możliwość zastosowania opisanej strategii stabilizacj. Jeśli inwestor, pomimo naszych starań, obstaje przy słuszności zastosowania tej fazy, raz w roku może bezpłatnie, bez podawania przyczyny zmienić swoją strategię inwestycyjną. Wystarczy zalogować się na konto, a następnie wybrać odpowiednią opcję w zakładce Przegląd konta, w sekcji Doradztwo.

App Store

App Store

Google Play

Google Play

Trudność

Trudność