Zgodnie z tradycją co pół roku zapraszamy Was do porównania osiąganych przez pasywnie zarządzane por...

Umrzeć z zerem na koncie

Niejeden z nas przez całe życie skupia się na tym, by zdobyć wystarczająco dużo pieniędzy, aby zapewnić sobie wygodny byt na starość. Ale czy takie podejście pozwala wieść szczęśliwe życie? Zainspirowani lekturą "Śmierć z zerem na koncie" Billa Perkinsa przyjrzeliśmy się zupełnie innemu spojrzeniu i pomysłom na to, jak zmaksymalizować użyteczność pieniędzy w czasie naszego życia.

Jakiś czas temu przeczytałem książkę „Śmierć z zerem na koncie” autorstwa Billa Perkinsa, i muszę przyznać, że jestem pod jej ogromnym wrażeniem. Jako pasjonat finansów osobistych, budowania majątku i inwestowania, mam już za sobą wiele finansowych pozycji. Ta okazała się jednak pierwszą książką, która nie skupia się na pomnażaniu swoich pieniędzy, ale ich optymalnym wykorzystywaniu.

Głównym przesłaniem książki jest uświadomienie czytelnikom, że pieniądze są jedynie narzędziem służącym do maksymalizacji naszego szczęścia i życia pełnią życia. Jak sugeruje tytuł książki, jeśli przyjmiemy to za nasz cel, gromadzenie majątku aż do śmierci okazuje się pozbawione sensu. Po śmierci będzie on dla nas w końcu bezużyteczny. Najlepszym rozwiązaniem, według autora, jest umrzeć z zerem na koncie.

Autor uważa, że wydawanie pieniędzy na doświadczenia oraz bliskich jest inwestycją w szczęście, a nasze wspomnienia stają się dywidendami, które otrzymujemy niczym dochód w przyszłości. Należy więc inwestować w doświadczenia, które dadzą nam najsilniejsze wspomnienia (najwyższy zwrot). Jednocześnie im wcześniej zainwestujemy w doświadczenia, tym dłużej będziemy otrzymywać z nich dywidendy w postaci wspomnień, a więc tym większy będzie całkowity zwrot z naszych aktywów.

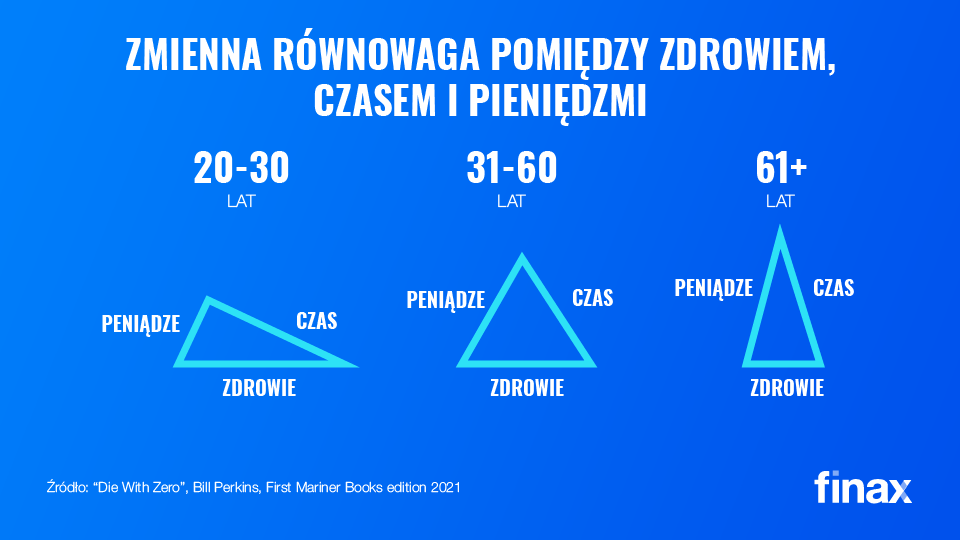

W życiu mamy trzy podstawowe zasoby - zdrowie, czas i pieniądze. Podobnie jak w przypadku trójkąta inwestycyjnego (ryzyko, płynność, zwrot), uzyskanie wysokiego zwrotu przy maksymalnej płynności i minimalnym ryzyku jest prawie niemożliwe. Podobnie jest z wcześniej wspomnianym trio.

Zacznij inwestować już dzisiaj

Kiedy jestem młody i zdrowy, zwykle nie mam wystarczająco dużo pieniędzy, aby zainwestować w doświadczenia. I odwrotnie, kiedy jestem stary, mogę mieć mnóstwo pieniędzy i czasu, moje zdrowie jest już marne i nie mogę oddawać się takim doświadczeniom, jakie bym chciał. Ta grafika pięknie to oddaje:

Zaintrygował mnie również wykres, który znalazłem w książce. Wyjaśnia on równowagę pomiędzy zdrowiem i doświadczeniami oraz pokazuje, jak możemy je zmaksymalizować. Ładnie obrazuje, kiedy w naszym życiu otwierają się największe możliwości inwestowania w doświadczenia. Zazwyczaj jest to okres pomiędzy czterdziestym a sześćdziesiątym rokiem życia.

Ale wrócę też do idei "umierania z zerem na koncie". Owszem, w praktyce jest to niemal nierealne, bo nigdy nie wiadomo, jaka choroba może nas dopaść na starość i ile pieniędzy będzie potrzebne na walkę z nią. Pełne wspaniałych doświadczeń, choć nieco krótsze życie może być jednak przez wielu cenione bardziej niż niedoświadczenie wiele za życia i spożytkowanie zgromadzonych pieniędzy na przedłużenie starości o kilka czy kilkanaście miesięcy.

Część z Was może pomyśleć, że chętnie zostawi część majątku swoim dzieciom, a zatem pieniądze odłożone na koncie w chwili śmierci nie zostaną zmarnowane. Średnia długość życia w Europie wynosi dziś jednak 80 lat, dzieci dziedziczą więc majątek stosunkowo późno. Gdy mają, powiedzmy, 55-65 lat, z powodu gorszego zdrowia nie są już w stanie cieszyć się spadkiem w takim stopniu, jak gdyby otrzymały pieniądze w młodszym wieku.

Ja miałem pod tym względem szczęście. Cały swój spadek po rodzicach dostałem jakieś 15 lat temu, gdy miałem 27 lat (oboje moi rodzice nadal żyją). Mój brat kupił moim rodzicom dom, a oni przekazali mi oba mieszkania, które mieli. Dzięki ich sprzedaży mogłem pozwolić sobie na wybudowanie domu rodzinnego w Bratysławie.

Ten spadek miał niesamowicie pozytywny wpływ na moje życie i jestem za niego moim rodzicom niezmiernie wdzięczny. Prowadzę o wiele szczęśliwsze życie, nie stresując się pieniędzmi, a w młodym wieku mogłem zainwestować sporo pieniędzy w doświadczenia, z których teraz czerpię bardzo wysokie dywidendy w postaci wspomnień.

I, prawdę mówiąc, nie wiem, czy bez tego wczesnego spadku byłbym dziś odnoszącym sukcesy właścicielem Finax. Pieniądze, które zainwestowałem w założenie własnej firmy prawdopodobnie przeznaczyłbym na zakup większego domu, a nie na biznes, którego sukcesu nie mogłem być pewny. Wczesny spadek miał więc ogromny wpływ na moje życie.

Udzielam się tylko w jednej sieci społecznościowej – na LinkedIn, gdzie często zamieszczam swoje spostrzeżenia dotyczące finansów osobistych i tworzonych przez Finax treści. Na swoim LinkedIn zamieściłem niedawno ankietę o dość kontrowersyjnym tytule "W jakim wieku wolałbyś otrzymać swój spadek?" z podtytułem: Niezależnie od tego, jak długo żyliby Twoi rodzice, na jakim etapie życia najbardziej chciałbyś dostać swój spadek?

Autor wykorzystał z resztą w tej książce podobną ankietę i byłem mile zaskoczony, że ludzie na Słowacji postrzegają tę kwestię bardzo podobnie do ludzi w USA. W ankiecie głosowało aż 416 osób, a więc ten pomysł najwyraźniej spodobał się wielu.

Przedział wiekowy 26-35 lat to czas, kiedy ludzie zakładają rodziny i mają największe zapotrzebowanie na pieniądze w swoim życiu. Jednocześnie, w tym wieku są na tyle odpowiedzialni, że mogą dobrze wykorzystać swój spadek, a nie roztrwonić go w barach i na dzikie wyprawy z przyjaciółmi.

Książka jest napisana w sposób łatwy do zrozumienia, dzięki czemu to świetna lektura nawet dla tych, którzy w tematach finansów osobistych i inwestowania są zupełnie nowi. Bill Perkins wykonuje świetną robotę, rozkładając kluczowe pojęcia i zasady na części pierwsze w sposób, który jest zarówno interesujący, jak i pouczający. Dzieli się również swoimi osobistymi doświadczeniami i historiami, które dodają wielką wartość do książki.

Moim jedynym zastrzeżeniem do książki jest fakt, że autor pisze ją z pozycji bogatego człowieka, który zarobił w życiu miliony dolarów, łatwiej jest mu więc pisać o cieszeniu się życiem niż przeciętnemu 50-letniemu Europejczykowi.

Ogólnie rzecz biorąc, „Śmierć z zerem na koncie” autorstwa Billa Perkinsa to świetna książka, która dostarcza wielu cennych informacji na tematy związane z finansami osobistymi, na które patrzy z nieco innej perspektywy - maksymalizacji użyteczności naszego majątku oraz odpowiedniego rozłożenia wydatków w czasie.

Zobacz też inne nasze recenzje:

- Po prostu kupuj, czyli recenzja finansowego bestselleru

- Pieniądze albo życie

- 20 najczęstszych błędów inwestorów, czyli wnioski z "Psychologii pieniędzy"

- 7 sposobów na pustą sakiewkę, czyli czego uczy nas stuletnia książka

- Sekrety amerykańskich milionerów

- Bogaty ojciec, biedny ojciec

- Playing with Fire

- Moja pierwsza finansowa lektura, czyli bajki dla dzieci wczesnoszkolnych

- Bajki o finansach, czyli edukacja finansowa najmłodszych dzeci

- 10 najlepszych książek o inwestowaniu... i nie tylko

Uwaga: Inwestowanie wiąże się z ryzykiem. Przeszłe wyniki nie gwarantują przyszłych zysków. Ulgi podatkowe dotyczą wyłącznie rezydentów danego kraju i mogą się różnić w zależności od obowiązujących przepisów podatkowych. Zobacz nasze trwające oraz zakończone promocje.