10 stycznia 2023 roku Finax obchodził swoje piąte urodziny. Z tą rocznicą wiąże się nowe zobowiązanie. Ze względu na to, że portfele Inteligentnego Inwestowania oferujemy od ponad 5 lat (pierwsza wpłata klienta została zainwestowana 21 lutego 2018 r.), regulacje wymagają od nas raportowania faktycznie osiągniętych wyników.

Dotychczas w naszej komunikacji wykorzystywaliśmy głównie wyniki modelowane. Ich główną zaletą była możliwość porównania z wynikami historycznymi sięgającymi wstecz na długo przed założeniem Finax. Szczegółowy sposób ich obliczania opisaliśmy w tym artykule.

Nie oznacza to jednak, że dotychczasowa metoda jest niedokładna. Daje ona bardzo wiarygodny obraz rzeczywistych wyników kont klientów, o czym przekonasz się na końcu tego artykułu. Niemniej jednak, ze względu na maksymalną dokładność, będziemy odtąd wykorzystywać w naszych komunikatach głównie rzeczywiście osiągane wyniki.

Od powstania Finax promujemy maksymalną transparentność. W związku z tym przeprowadzimy Cię przez proces wyboru nowej metody obliczania i ustalenia wartości w tabelach wyników.

Wybór metody obliczeń

Rzeczywiste wyniki osiągnięte możemy określić na dwa sposoby: uśredniając rachunki wszystkich klientów lub obliczając wyniki typowego portfela przy użyciu cen, po których zawieraliśmy transakcje w przeszłości. Wybraliśmy to drugie podejście.

Wynika to głównie ze złożoności związanej z uśrednianiem wszystkich rachunków. Nasi klienci mają 60 000 otwartych rachunków. Tylko w 2022 roku dokonali ponad 470 tys. wpłat i tysięcy wypłat, płacąc inną efektywną opłatę na każdym koncie dzięki różnym zniżkom i programowi Elite. Uśrednienie tak wielu liczb byłoby systemowo trudne i stworzyłoby przestrzeń na błędy.

Zdecydowaliśmy się zatem obliczyć zmiany wartości portfeli, w których wszystkie transakcje odbywają się w rzeczywistych dniach handlowych i po faktycznie zrealizowanych cenach zakupów i sprzedaży naszych klientów.

W rezultacie ich wyniki będą takie same, jak rzeczywiste wyniki osiągane przez standardowy portfel z pełną opłatą. Niewielkie różnice mogą wystąpić jedynie z powodu niedokładnego zaokrąglenia w naszym systemie transakcyjnym.

Należy również pamiętać, że osiągnięte wyniki są również zależne od indywidualnego klienta. Wielu osiąga wyższe stopy zwrotu z uwzględnieniem czasu dzięki zniżkom lub członkostwu w programie Elite. Dokładna alokacja i czas rebalansowania zależą z kolei od daty rozpoczęcia inwestycji.

Metodologia

Aby obliczyć rzeczywisty wyniki standardowego portfela, postępujemy w następujący sposób:

- Inwestowanie w portfele Inteligentnego Inwestowania rozpoczyna się 21.02.2018, dla Inteligentnej Skarbonki 27.07.2021. W obu przypadkach jest to data, w której dokonaliśmy pierwszego zakupu ETF na tych strategiach.

- Wszystkie zakupy i sprzedaże (np. przy pierwszej inwestycji, rebalansingu lub sprzedażą drobnej części inwestycji w związku z koniecznością uzupełnienia gotówki na koncie) są dokonywane wyłącznie w dni zakupu (zwykle we wtorki) po rzeczywistych cenach z transakcji zawartych w tym dniu.

- Przy pierwszym zakupie środki alokowane są według optymalnej (początkowej) alokacji dla każdego portfela. Konkretne liczby można zobaczyć w poniższych tabelach.

- Inwestowanie w portfele Inteligentnego Inwestowania rozpoczyna się 21.02.2018, dla Inteligentnej Skarbonki 27.07.2021. W obu przypadkach jest to data, w której dokonaliśmy pierwszego zakupu ETF na tych strategiach.

- Wszystkie zakupy i sprzedaże (np. przy pierwszej inwestycji, rebalansingu lub sprzedażą drobnej części inwestycji w związku z koniecznością uzupełnienia gotówki na koncie) są dokonywane wyłącznie w dni zakupu (zwykle we wtorki) po rzeczywistych cenach z transakcji zawartych w tym dniu.

- Przy pierwszym zakupie środki alokowane są według optymalnej (początkowej) alokacji dla każdego portfela. Konkretne liczby można zobaczyć w poniższych tabelach.

- Codziennie obliczamy późniejsze zmiany wartości konta. W tym celu wykorzystujemy ceny zamknięcia poszczególnych funduszy ETF zgłoszone przez naszego depozytariusza na rachunkach klientów Finax, tj. ceny obowiązujące na zamknięciu notowań giełdowych na koniec dnia roboczego.

- Do wszystkich portfeli stosujemy pełną opłatę (uwzględniając podatek VAT). Jest to 1,23% rocznie dla strategii Inteligentnego Inwestowania i 0,5% rocznie dla strategii Inteligentnej Skarbonki. Przykładowa kalkulacja rzeczywistych wyników zakłada jednorazową wpłatę powyżej 1000 €, więc kalkulacja nie uwzględnia opłaty manipulacyjnej dla płatności do 1000 €.

- Naliczanie wysokości opłat odbywa się codziennie, także w weekendy. Na koniec miesiąca dzienne kwoty są sumowane i odejmowane od posiadanej gotówki.

- W portfelach Inteligentnego Inwestowania wartość środków pieniężnych na rachunku waha się od 1,5% do -0,5% wartości portfela. Kiedy środki pieniężne spadają poniżej -0,5% wartości rachunku, część każdej pozycji w portfelu (około 2% pozycji z każdego funduszu ETF) jest proporcjonalnie sprzedawana w następnym dniu handlowym, aby wartość gotówki wyniosła 1,5% wartości portfela przy zachowaniu alokacji papierów wartościowych z końca dnia poprzedniego.

- Każdego dnia inwestycji śledzimy również odchylenie wag każdego ETF-a. Jeśli odchylenie przekracza dopuszczalny limit, konto jest poddawane rebalansingowi. W tym artykule przybliżamy metodę oraz korzystny wpływ rebalansingu.

- Wynik jest obliczany jako procentowa zmiana wartości portfela w danym okresie.

- Korzystamy z dziennych danych o kursach walut publikowanych przez Bloomberg, aby obliczyć rzeczywiste wyniki w lokalnych walutach.

Porównanie z wynikami modelowanymi

Rzeczywiste wyniki każdej strategii można znaleźć w poniższej tabeli. Dane są aktualne na dzień 28.02.2023.

Uwaga dotycząca przedstawionych danych: Wyniki osiągnięte w przeszłości nie stanowią gwarancji przyszłych zwrotów, a Twoja inwestycja może zakończyć się stratą. Pamiętaj o ryzyku, jakie podejmujesz, inwestując.

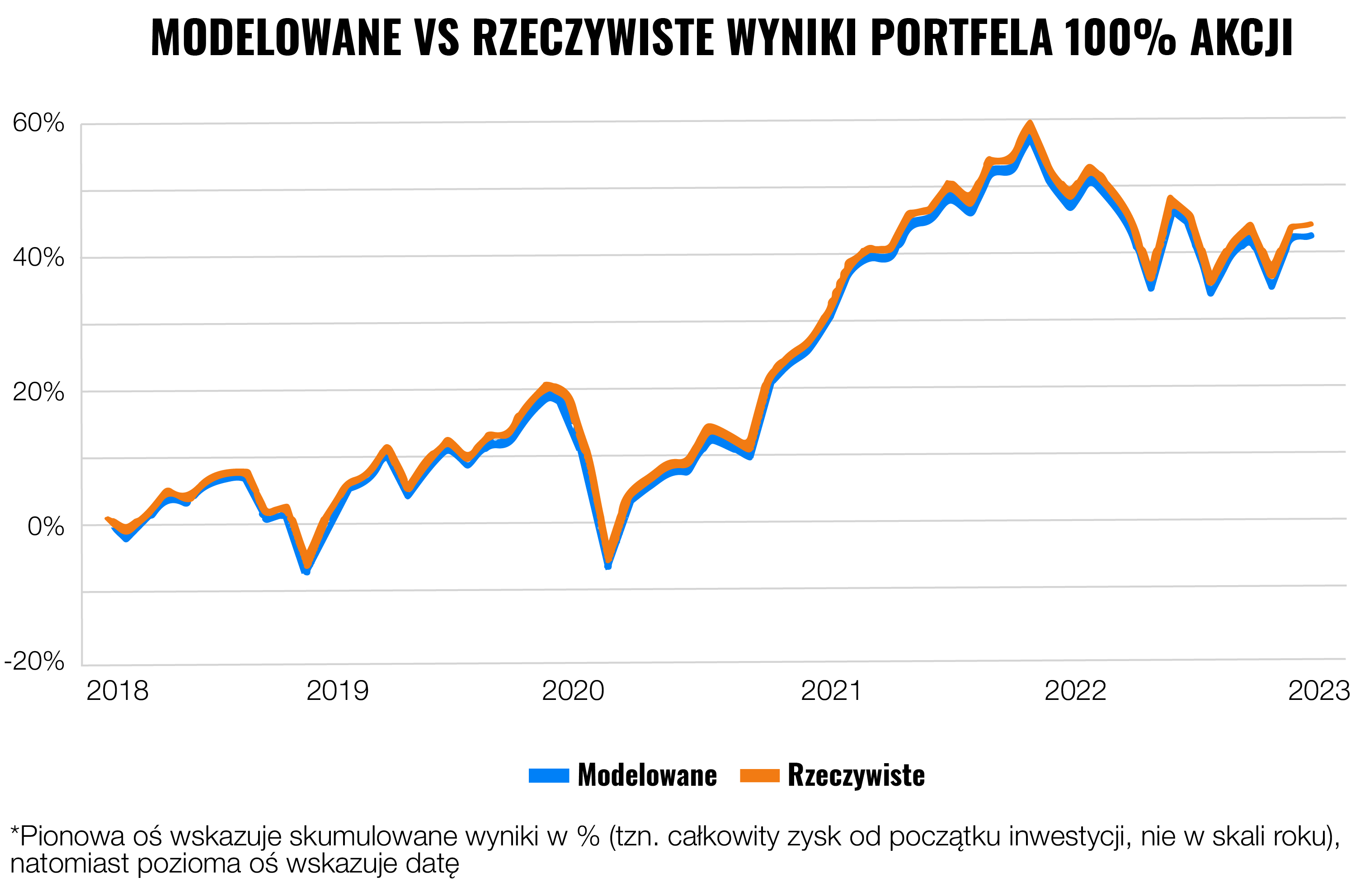

Dla porównania załączamy również wykres przedstawiający wyniki portfela 100% akcji. Można w nim zobaczyć porównanie rzeczywistych wyników osiągniętych na koniec lutego 2018 r. oraz modelowanych wyników inwestycji wykorzystywanych do końca 2022 r. Pokazuje ono, że modelowane wyniki odzwierciedlały rzeczywiste wyniki z niewielkimi odchyleniami.

Należy jednak pamiętać, że oba przedstawienia nie gwarantują przyszłych wyników inwestycyjnych.

Przyczyną niewielkich odchyleń jest kilka różnic w metodzie obliczeniowej. W modelowanym portfelu stosowane są ceny zamknięcia kupna i sprzedaży na koniec dnia, które mogą nieznacznie różnić się od tych, po których faktycznie odbywały się transakcje w ciągu dnia.

Ponadto nie określa on opłaty w trybie dziennym, ale na podstawie średniej wartości otwarcia i zamknięcia portfela w ciągu ostatniego miesiąca. Rebalansing nie jest przeprowadzany w następnym dniu handlowym, ale na koniec miesiąca.

Mamy nadzieję, że informacje zawarte w tym artykule ułatwią Ci zrozumienie tabel przedstawiających wyniki naszych portfeli. Pamiętaj, że wielu klientów osiąga wyższe stopy zwrotu dzięki wielu oferowanym zniżkom.

Ostatnio zwiększyliśmy zniżkę dla zaproszonych znajomych do 2000 € zarządzanych przez trzy lata bez żadnych opłat.

W ubiegłym roku podnieśliśmy również zniżkę za przeniesienie środków. Jeśli udokumentujesz wyjście z inwestycji u konkurencji i zainwestujesz środki w Finax, będziemy zarządzać do 50% przeniesionych środków przez 2 lata bez żadnych opłat.

Jeśli masz dodatkowe pytania dotyczące obliczania rzeczywistych wyników, skontaktuj się z nami pod adresem client@finax.eu. Chętnie wyjaśnimy dalsze szczegóły lub przedstawimy dokładne obliczenia, które doprowadziły do wyników w tabelach.

App Store

App Store

Google Play

Google Play

Trudność

Trudność