Finančná pohoda na dôchodku nezačína v deň, keď prestaneme pracovať – buduje sa celé roky predtým. P...

Kasík: Do čoho investovať v čase krízy?

Aká je najlepšia investícia v súčasnej dobe? Zistite, ako by ste mali dnes investovať a prečo odporúčam práve tieto investície. Prevediem vás svojou kariérou, mimoriadnymi situáciami, ktoré počas nej nastali na finančných trhoch a ukážem vám, ako som vtedy myslel a investoval. Poodhaľujem svoju cestu k sformovaniu súčasného postoja k investovaniu.

S investovaním sa spája riziko. Cena investície kolíše a výsledkom investície môže byť aj strata. Viac o rizikách, ktoré pri investovaní podstupujete, si prečítate tu.

Do čoho mám dnes investovať?

Túto otázku dostávam často, takmer každý deň, či už prichádza od klientov, známych a priateľov, finančných agentov alebo novinárov.

Samozrejme, vždy je myslená tak, aby dotyčný zarobil pokiaľ možno čo najviac a s čo najväčšou istotou (čo najmenším rizikom). Doslova sa odo mňa žiada pomoc nájsť výherný žreb.

Čuduj sa svete, zakaždým odpovedám rovnako: „Investuj do široko diverzifikovaného portfólia poskladaného z indexových fondov ETF. Nič lepšie a istejšie nenájdeš, ak si ochotný zaviazať peniaze na dostatočne dlhú dobu. Ak máš krátky horizont a len špekuluješ, lebo si si prečítal o zaručenej tutovke, správnu odpoveď veru nepoznám.“

Začnite investovať už dnes

Samozrejme, mojej odpovedi predchádza séria protiotázok. Na akú dlhú dobu chceš investovať? Čo investíciou sleduješ? Aký máš cieľ a aký výnos očakávaš? Aký pokles dokážeš zvládnuť a čo by si robil, pokiaľ by bola investícia v rôzne veľkej strate?

Neustále hľadanie svätého grálu

Viem, nezáživná odpoveď bez príbehu a kolosálneho argumentovania. Cítim z dopytujúcich, že ich zväčša sklamem. Hľadali potvrdenie svojich úvah a u mňa ho nenašli. Pre niekoho býva moja odpoveď asi aj alibistická, lebo si určite len prihrievam polievočku.

Nie, k tejto odpovedi som dospel po rokoch na finančných trhoch. Už aj pred založením Finaxu by som odpovedal rovnako (nakoniec, stál som za vytvorením pasívnych portfólií postavených na ETF aj v závere môjho predchádzajúceho pôsobenia).

K názoru, že dlhodobé pasívne investovanie do indexových fondov ETF je najlepšou investíciou, hneď po podnikaní (ktoré ale nesie podstatne väčšie riziko neúspechu a celkovej straty), som dospel práve počas mojej, pokojne ju nazvime „bujarej“, kariéry.

Sedemnásť rokov na finančnom trhu sformovalo moje súčasné postoje. Zhruba polovicu mojej doterajšej kariéry som veril vo svoje schopnosti poraziť trh a prekonať všetkých ostrieľaných profesionálov, rovnako ako mnoho mladých ľudí dnes.

Neustále sa kvantá ľudí pokúšajú o dlhodobý nadvýnos voči indexom (tzv. alfu), teda byť lepší ako trh. A podarí sa to len malému zlomku percenta – typický vrchol ľadovca, ku ktorému vzhliadame, ktorý nás inšpiruje, no zároveň zaslepuje a pripravuje o racionálny úsudok.

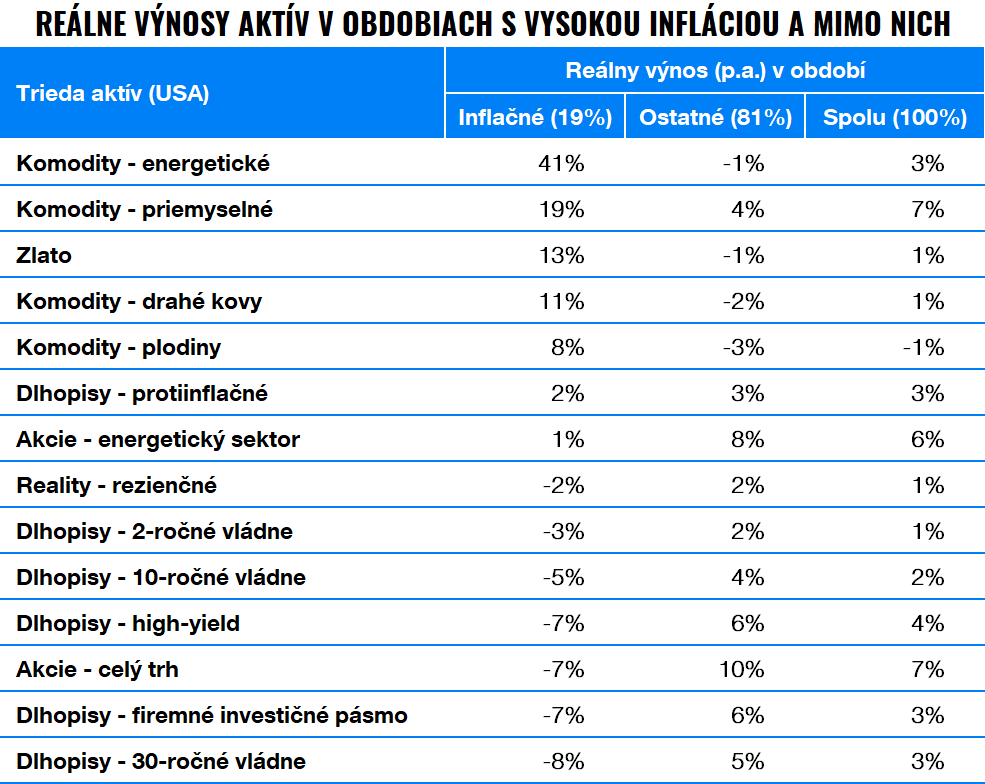

Nie som ale včerajší. Každé obdobie finančných trhov má svojich víťazov. V časoch nízkych úrokov a silnej ekonomiky sú nimi rastové akcie. V časoch vysokej inflácie vyhrávajú komodity. V nepriaznivých obdobiach prekonávajú alternatívy veľké hodnotové firmy. Raz sa darí USA, inokedy Európe, neskôr Ázii.

Zdroj: Henry Neville, Teun Draaisma, Ben Funnell, Campbell Harvey a Otto Van Hemert: The Best Strategies for Inflationary Times (25.5.2021)

Znie to celkom jednoducho, však? Aj samotné úspešné investovanie je vo svojej podstate vlastne dosť jednoduché. A práve táto naoko zjavná jednoduchosť vedie mnohých k presvedčeniu o schopnosti porážať trh a na cestu aktívneho vyberania rôznych aktív v rôznych dobách.

Takáto pekná predstava ale zvyčajne veľmi rýchlo narazí na tvrdú realitu. Prečo? Lebo do budúcnosti nikto z nás nevidí a správne načasovanie investícií (nákup a predaj), ktoré by mali v určitom období výnosmi prekonať iné, je prakticky nemožné.

Zároveň nikto z nás nedisponuje takým kvantom kvalitných informácií a nedokáže s istotou ich množinu vyhodnotiť správne. Trh je výsledkom správania miliónov účastníkov, z ktorých každý má svoje individuálne nepredvídateľné správanie. Ako potom môže niekto vedieť, ktorým smerom sa vyberie cena akcie?

Kam vietor, tam plášť

Vo výsledku investori naháňajú trh. Preskakujú z jedného fondu do druhého s naivnou vidinou vysokých výnosov.

Keď ste presvedčení o nejakom aktíve, že teraz „nastáva jeho doba“, s najväčšou pravdepodobnosťou ste o ňom niekde čítali alebo počuli. Keď o perspektívnej investícii píšu už aj mainstreamové médiá, znamená to, že nie ste prvý, ktorý ju objavil.

Jej cena už zaručene rástla, z čoho väčšinou vychádza jej „momentálna atraktivita“. Trend už nejaký čas beží, teda už do nej zainvestovali tisícky profesionálnych investorov pred vami a vytlačili cenu vyššie.

Na ihrisko prichádzate počas prebiehajúceho zápasu, naskakujete do rozbehnutého vlaku, čo býva spravidla neskoro.

„Nakupovať vysoko a predávať nízko nikdy nefunguje.“

Alebo sa počas vašej zaručenej investície udeje niečo negatívne, s čím ste nepočítali alebo nie je v súlade s vašim plánom.

Napr. centrálna banka nečakane zmení kurz politiky, ako tomu bolo na konci marca 2020, po čom trhy zázračne otočili prudké výpredaje k masívnemu rastu a mnohých investorov „nachytali na hruškách“. Tí sa v očakávaniach ďalšieho poklesu nachádzali na nesprávnej strane histórie finančných trhov (nezainvestovaní).

Pokiaľ nejaká akcia poklesla o 50%, neznamená to, že nemôže poklesnúť ďalších 50%. Cena akcie sama o sebe nič nehovorí. Je potrebné poznať, čo stojí za poklesom. Ide len o výsledok trhovej nálady alebo sa zmenil koncový trh spoločnosti, alebo sa niečo negatívne deje v samotnej firme?

„Najväčšia lož finančných trhov: Tentokrát to bude inak.“

V neposlednom rade viete vôbec povedať, kedy vystúpite z vašej jedinečnej investície? Kedy nastane moment, že jej nadvýkonnosť voči iným aktívam skončí a niečo iné sa stane zaujímavejšie? Ako určíte tento bod a ako ho rozpoznáte? Poznáte odpovede na tieto otázky, máte stratégiu a budete sa jej držať za každých okolností?

Neťahajte mačku za chvost

Poďme sa pozrieť konkrétnejšie, na čo narážam. V krátkosti vás prevediem mojou kariérou na finančných trhoch a významnejšími trhovými udalosťami počas nej. Krátky rešerš uplynulej 15-ročnej histórie investícií bude dobrým vysvetlením mojich postojov.

Verím, že vás dostatočne presvedčí, aby ste prestali uvažovať nad neustálym hľadaním „tých pravých“ investícií (oni existujú, len pôsobia nezaujímavo, bez silného príbehu). Vlastná skúsenosť je neprenosná. Racionálni ľudia sa však učia z chýb druhých, aby ich nemuseli opakovať.

Rozvíjajúce sa trhy

Môj prvý kontakt s finančnými trhmi nastal v roku 2005. V tom čase sa darilo ekonomikám a trhom rozvíjajúceho sa sveta. Dosť prudko rástli ceny komodít. Globalizácia bola v plnom prúde. Najskloňovanejšími trhmi boli krajiny ako Čína, India, Rusko, Brazília, Južná Afrika alebo Turecko.

Hádajte, do čoho chceli všetci vtedy investovať? Áno, do rozvíjajúcich sa trhov, známych pod anglickým označením emerging markets.

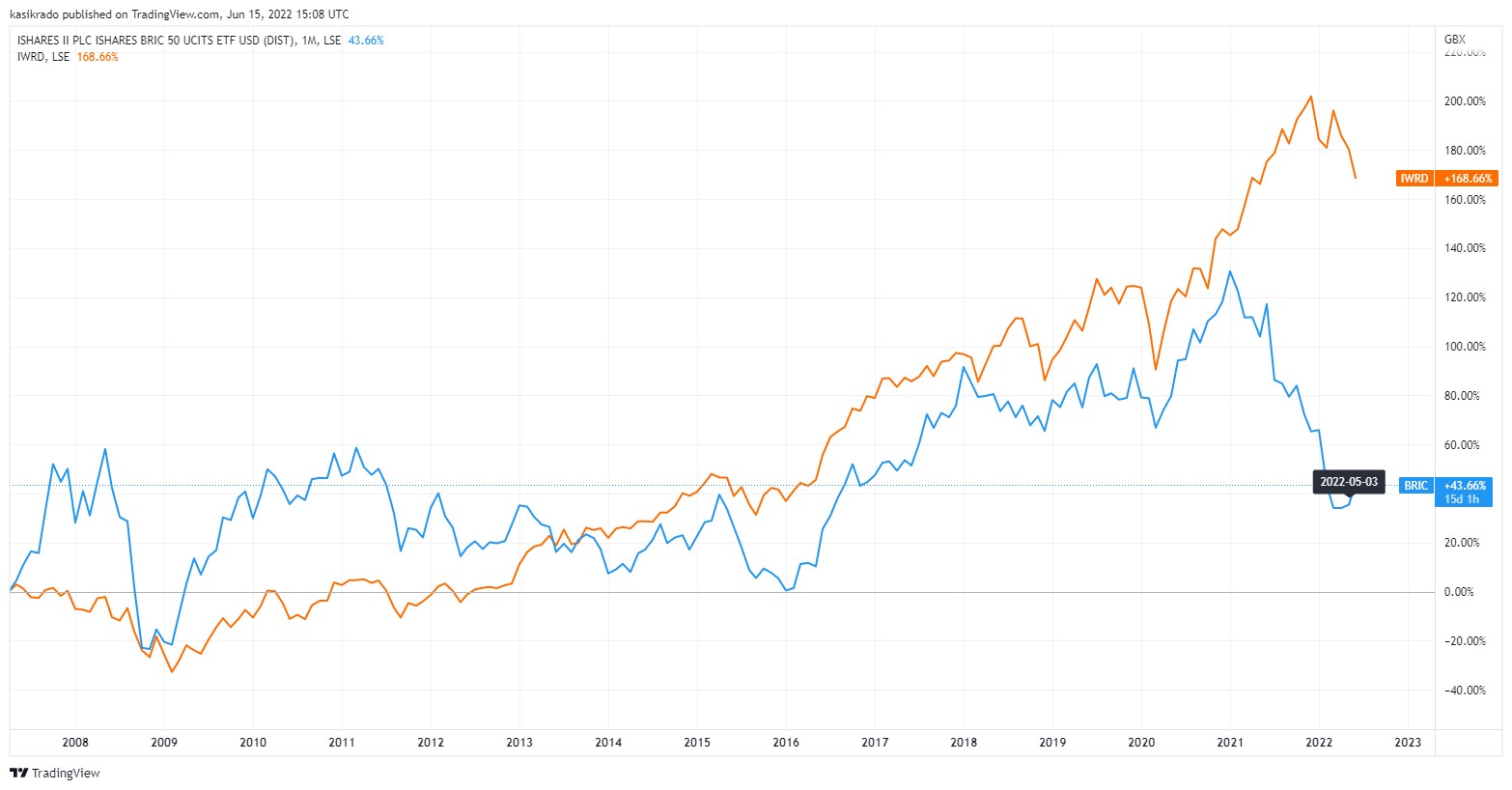

Najobľúbenejším investičným nástrojom bol akronym BRIC. Toto označenie vytvoril vtedajší vedúci ekonóm banky Goldman Sachs Jim O’Neill ako zoskupenie krajín s vysokým rastovým potenciálom. BRIC tvorili Brazília, Rusko, India a Čína (skratka podľa prvých písmen názvov krajín).

„V rokoch 2005 až 2010 viac ako 50% investícií smerovalo do rozvíjajúcich sa trhov.“

Tak, ako chce dnes väčšina drobných investorov len americké akcie, vtedy všetci investovali do čínskych, ruských a brazílskych titulov.

Sám som si do svojho prvého investičného produktu, investičného životného poistenia, navolil 50% váhu fondu zameraného na rozvíjajúce sa trhy a druhá polovica smerovala do akcií vyspelých ekonomík. Áno, takéto boli moje začiatky na finančnom trhu. Ako to dopadlo s mojím „investičkom“, sa dočítate tu.

A koľko dodnes zarobili investície do trhov BRIC? Kedy ste vôbec naposledy počuli alebo čítali o BRIC? Odpoveď, prečo vám investíciu do BRIC fondov už nik neponúka, je zrejmá.

Celkový výnos 47% za viac ako 15 rokov (ETF iShares BRIC 50, modrá krivka v grafe). 2,6% ročne. Len pre porovnanie fond kopírujúci index akcií vyspelých trhov MSCI World (oranžová) za rovnaký čas narástol o 169% (6,8% ročne). V oboch prípadoch sa bavíme o dolárovom výnose fondov ETF. K nemu by bolo ešte potrebné pripočítať zhodnotenie dolára a vyplatené dividendy, čiže skutočné výnosy boli vyššie.

Keby sme sa však pozreli na 10 rokov pred rokom 2007, graf by vyzeral opačne. Rozvíjajúce sa trhy boli najvýkonnejšou triedou aktív, preto aj boli najobľúbenejšou investíciou v mojich kariérnych začiatkoch.

Finančná kríza

Do skutočného finančného zamestnania som nastúpil v septembri roku 2007, dva mesiace pred vrcholom akciových trhov. V tom čase ako ambiciózny mladý finančník som odsudzoval pasívne investovanie. Vnímal som ho ako ospravedlnenie neschopnosti investičných manažérov.

Finančná kríza a rok a pol trvajúci viac ako 50-percentný prepad akciových trhov ma v tomto postoji len utvrdil. Prečo by som sa mal len prizerať na padajúcu hodnotu akcií, keď sa dalo zarobiť aj na ich poklese?

Priviesť neskúsených Slovákov k investovaniu však bol v tom čase doslova zázrak. Mnohí po vtedajších skúsenostiach nechcú o investovaní, na svoju škodu, počuť dodnes.

„V roku 2008 ste ťažko našli človeka ochotného investovať do akcií.“

Napriek tomu sa nejaké lastovičky objavili. A ako sme vtedy investovali?

Všetci sme boli presvedčení, že kríza tak rýchlo neodíde. Išlo o obrovský reset, nepredstaviteľný kolaps finančného systému sprevádzaný krachom bankových gigantov. Na finančných trhoch neostal kameň na kameni.

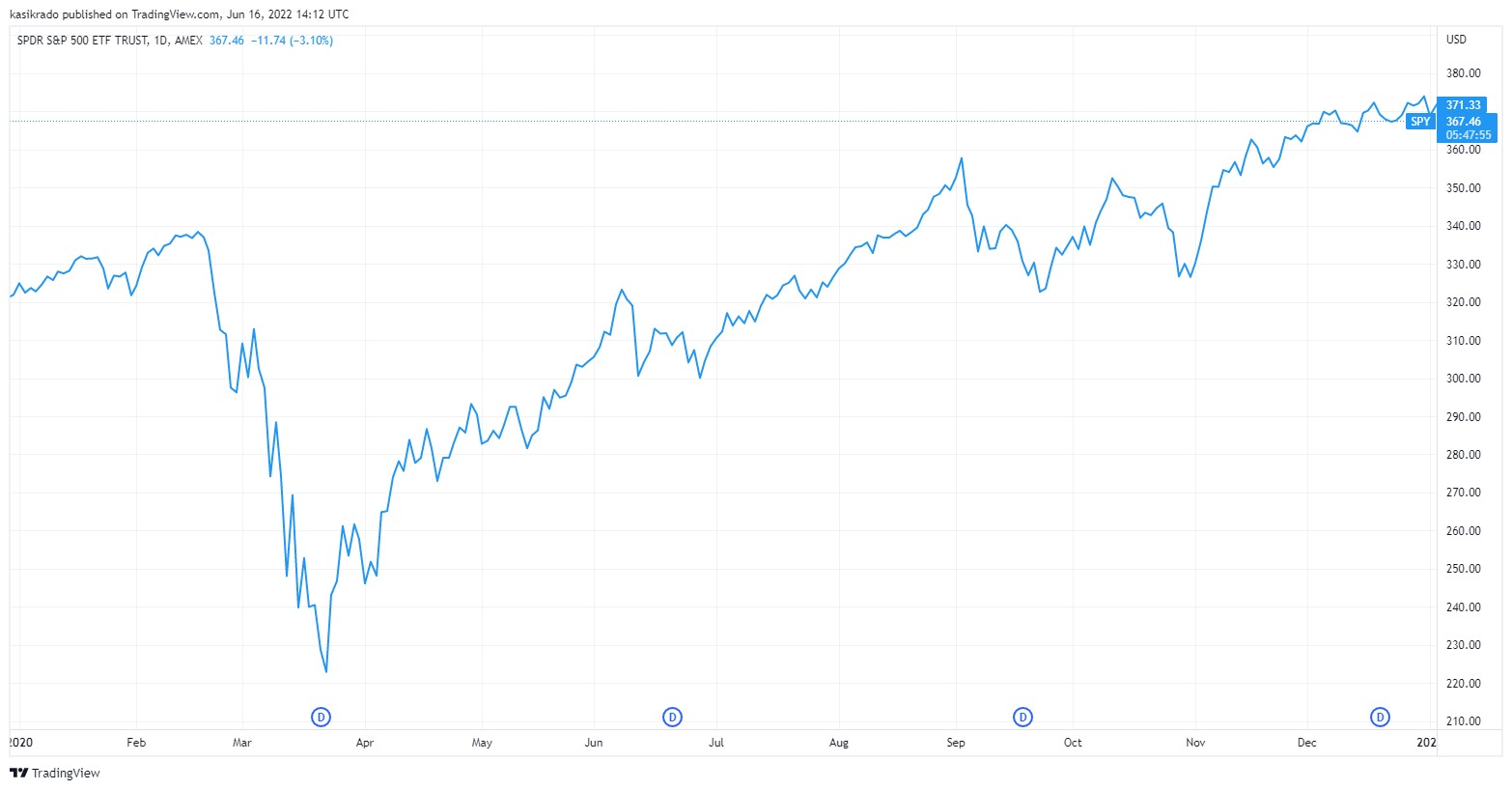

Trhy však vďaka enormnému úsiliu americkej vlády a centrálnej banky našli začiatkom marca 2009 dno, ktorému sme ešte dlhé roky neverili.

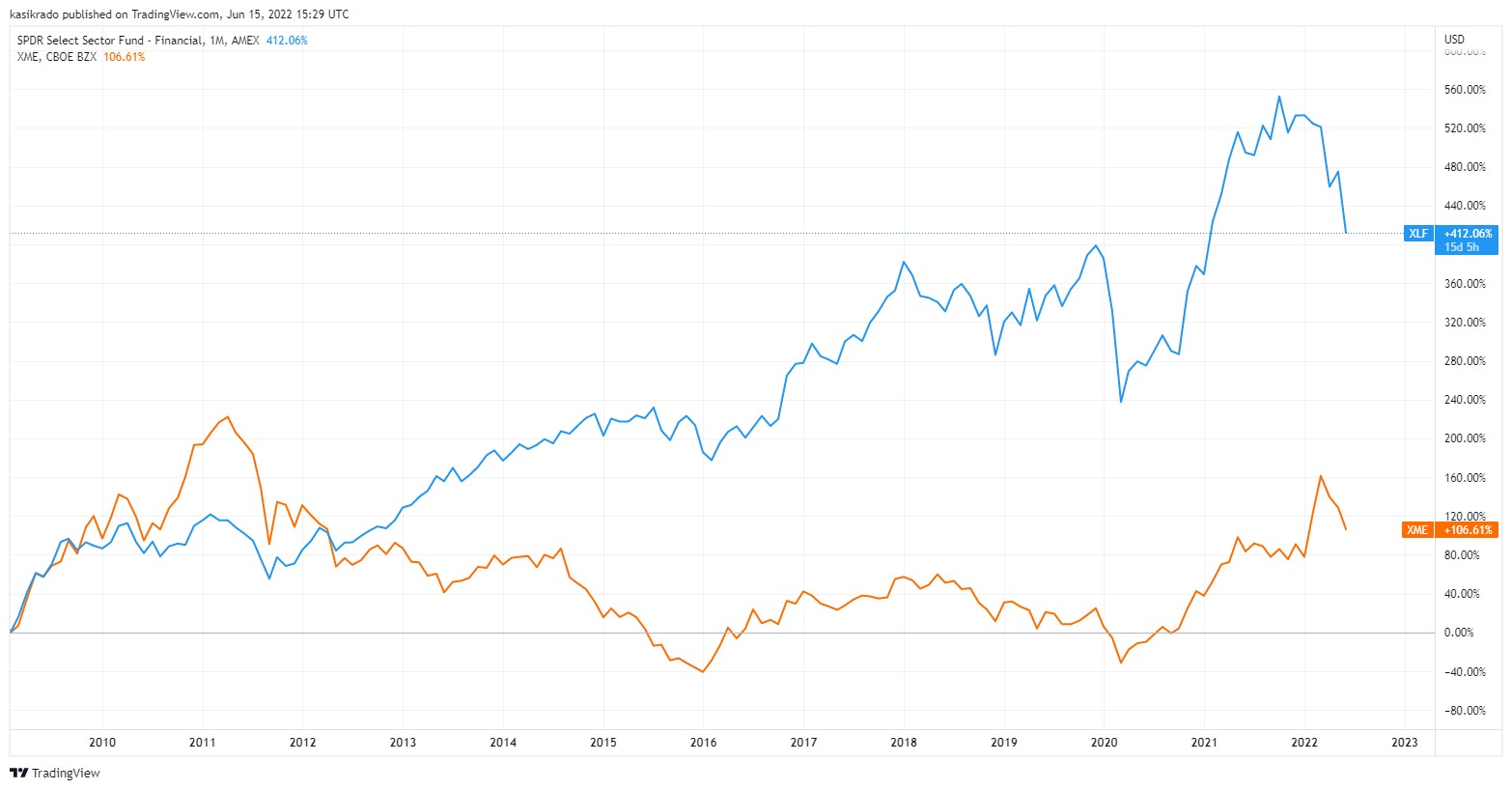

Intenzívne sme hľadali ideálne akciové investície (po pár rokoch som si uvedomil, že to bolo úplne zbytočné, lebo vtedy rástlo všetko). Išlo najmä o finančné inštitúcie a producentov komodít. Obom sektorom sa v tom čase náramne darilo, ale keďže sme boli presvedčení, že svet nie je z najhoršieho von, vždy sme rýchlo so ziskom opúšťali pozície.

Znie to asi ako dobré investovanie, keďže sa zarábalo a 10 až 20-percentné zisky za krátky čas sú určite fajn. Problém však tkvie v tom, že keď raz predáte pozíciu na cene 10 dolárov, ťažko sa do nej vrátite na cene 12 dolárov.

Keby sme akcie a ETF nepredávali, bavili by sme sa dnes o výnosoch v stovkách percent, ako ukazuje predchádzajúci graf. Pri niektorých individuálnych tituloch by sa výnosy vyšplhali až na štvorciferné percentá.

I keď v prípade producentov komodít (oranžová krivka) sa vývoj neskôr otočil a investícia by ešte dva roky dozadu bola po 11 rokoch v strate. Viac o komoditách ešte ďalej.

Okrem toho sme sa snažili zachytávať krátkodobé trendy, ich zmeny, teda rasty a poklesy indexov, keďže sme stále neboli presvedčení o prebiehajúcom býčom trhu (rastúcom). A ja som si bol istý, že sa dá poľahky zarobiť aj na klesajúcich trhoch. Viete si predstaviť, ako táto stratégia dopadla.

Očakávania potenciálneho dvojitého dna trhov si niesli so sebou pár rokov aj iní investiční manažéri. Stačí sa pozrieť na pokrízový vývoj mnohých akciových podielových fondov v porovnaní s indexmi, ako dlho trvalo, kým nastúpili na rastový trend.

Európska dlhová kríza

Krátko po skončení finančnej krízy sa objavili ďalšie problémy, tentokrát na starom kontinente so štátnymi a bankovými dlhmi. V rokoch 2010 až 2012 Európa čelila potenciálnemu krachu Grécka a ďalších krajín.

„V roku 2011 mnoho ľudí očakávalo, že spoločná mena euro zanikne.“

Eurozóna sa mala rozpadnúť. Všetci presúvali peniaze do tzv. tvrdých a bezpečných aktív ako švajčiarsky frank, americký dolár alebo zlato.

Do zlata sme intenzívne investovali už pred prepuknutím dlhovej krízy v Európe, keďže bolo nadovšetko jasné, že bezprecedentné stimuly centrálnych bánk musia viesť k extrémnej inflácii.

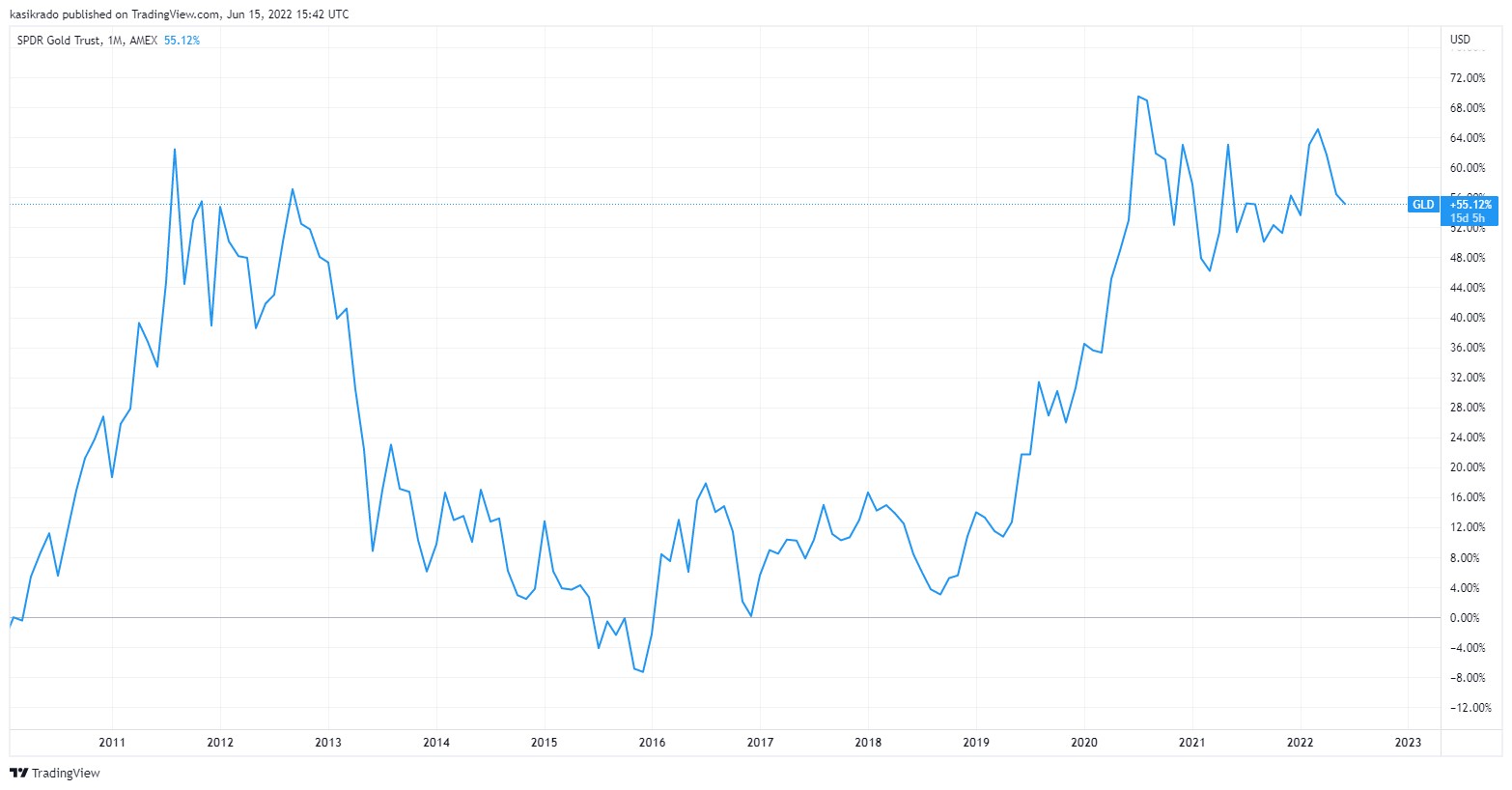

A čomu sa darí počas inflácie? Komoditám. Táto investícia aj istý čas vychádzala, ako ukazuje nasledujúci graf ETF na zlato alebo aj predchádzajúci graf ETF na producentov komodít.

No únia zachránila krajiny, nerozpadla sa a všetko sa vrátilo k normálu. Vysoká inflácia sa nedostavila a ekonomiky viac trápil opačný jav – deflácia, teda všeobecný pokles cenovej hladiny. Zdanlivo bezpečné zlato skolabovalo. V nasledujúcich rokoch stratilo takmer polovicu svojej ceny, kým akciové indexy solídne rástli.

Prečo sa neoplatia dlhodobé investície do zlata?

Čerstvé skúsenosti

Presuňme sa rýchlejším tempom do nedávnej minulosti. Samozrejme, ani v rokoch po dlhových problémoch Európy nebola núdza o zaujímavé udalosti, či išlo o sťahovanie stimulov americkou centrálnou bankou v 2013, referendum o odchodu Británie z Európskej únie v 2016 alebo obchodnú vojnu USA s Čínou rok nato.

Negatívne udalosti sa v ekonomike objavujú so železnou pravidelnosťou. S tým nič nespravíme.

Z čerstvejších skúseností dominuje vypuknutie covidovej pandémie. Dnes sa môže javiť z pohľadu investícií ako menej významná udalosť vďaka rýchlemu zotaveniu akciových trhov. No jej dopady cítime dodnes. Stojí aj za súčasným vývojom a marec roku 2020 sme prežívali veľmi intenzívne.

Pre všetkých išlo o novú skúsenosť. Nikto z nás si nepamätal úplné zavretie svetovej ekonomiky. Zaručene muselo vyústiť do obrovskej recesie, no nie? Mnoho investorov, drobných aj profesionálnych, predpokladalo najväčší prepad akciových trhov v povojnovej histórii.

I keď sme vnímali pokles ako nákupnú príležitosť, sám som radil nakupovať postupne – investície rozložiť v čase, čo sa rýchlo ukázalo ako zlé odporúčanie.

Pokles sa zastavil na úrovni okolo -35% a odvtedy vďaka obrovským stimulom nastal prudký rast. Mnoho investorov nesprávne predpokladalo, že sme len v polovici cesty nadol a rast zameškalo.

Ešte pár mesiacov dozadu väčšina trhu milovala americké technologické firmy. Prečo? Lebo prinášali v predchádzajúcich rokoch najväčšie zisky a z pandémie vyšli ako zjavní víťazi.

Ako vyzerajú tieto akcie v tomto roku? Zatiaľ viac ako -30%.

A čo letí dnes?

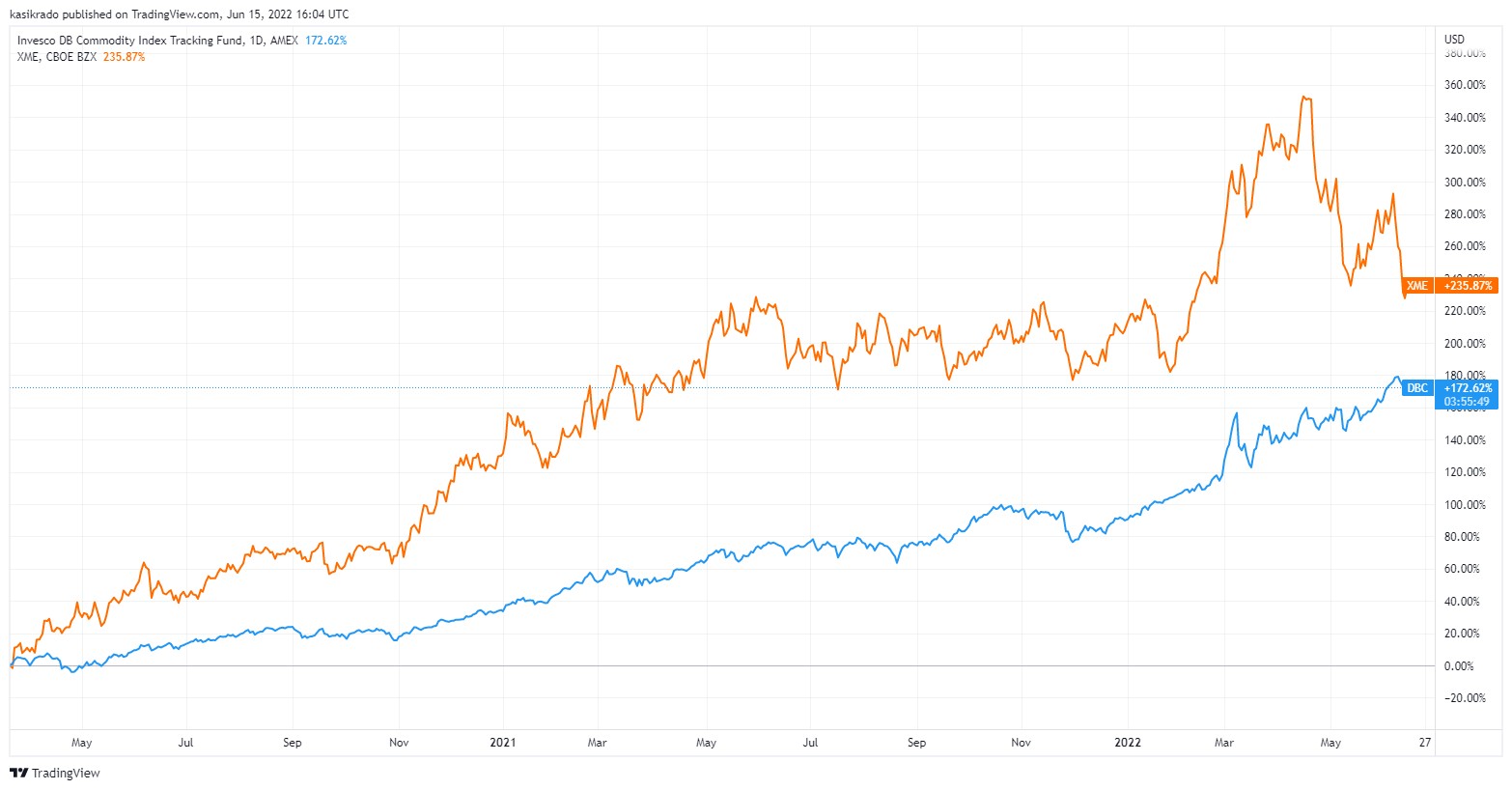

Mnohí investiční manažéri a finanční agenti hovoria o komoditách a hodnotových akciách. Obe aktíva majú za sebou silný príbeh, ktorý sa veľmi dobre a veľmi ľahko predáva. Vojna Ruska na Ukrajine a uvalené sankcie zásadne obmedzujú ponuku prakticky všetkých surovín. Ceny komodít musia ísť zákonite hore.

No oni rastú už dva roky, počas ktorých sa ich cena strojnásobila (oranžová krivka je už spomínané ETF na producentov komodít a modrá je najväčšie ETF na samotné suroviny). Spomeňte si na rozbehnutý vlak z úvodu článku.

Je teraz vhodný čas naskakovať do tohto rýchlika? Aký potenciál rastu ešte nesie? Hlavne, keď si tieto grafy predĺžime napr. na 15 rokov, zistíme, že komodity nie sú žiadne dlhodobé terno (nasledujúci graf ETF na komodity). Pokiaľ sa vám z týchto investícií nepodarí vo vhodný čas vystúpiť, zaknihujete straty alebo v lepšom prípade sa len pripravíte o výnosy, ktoré ste mohli zarobiť inde.

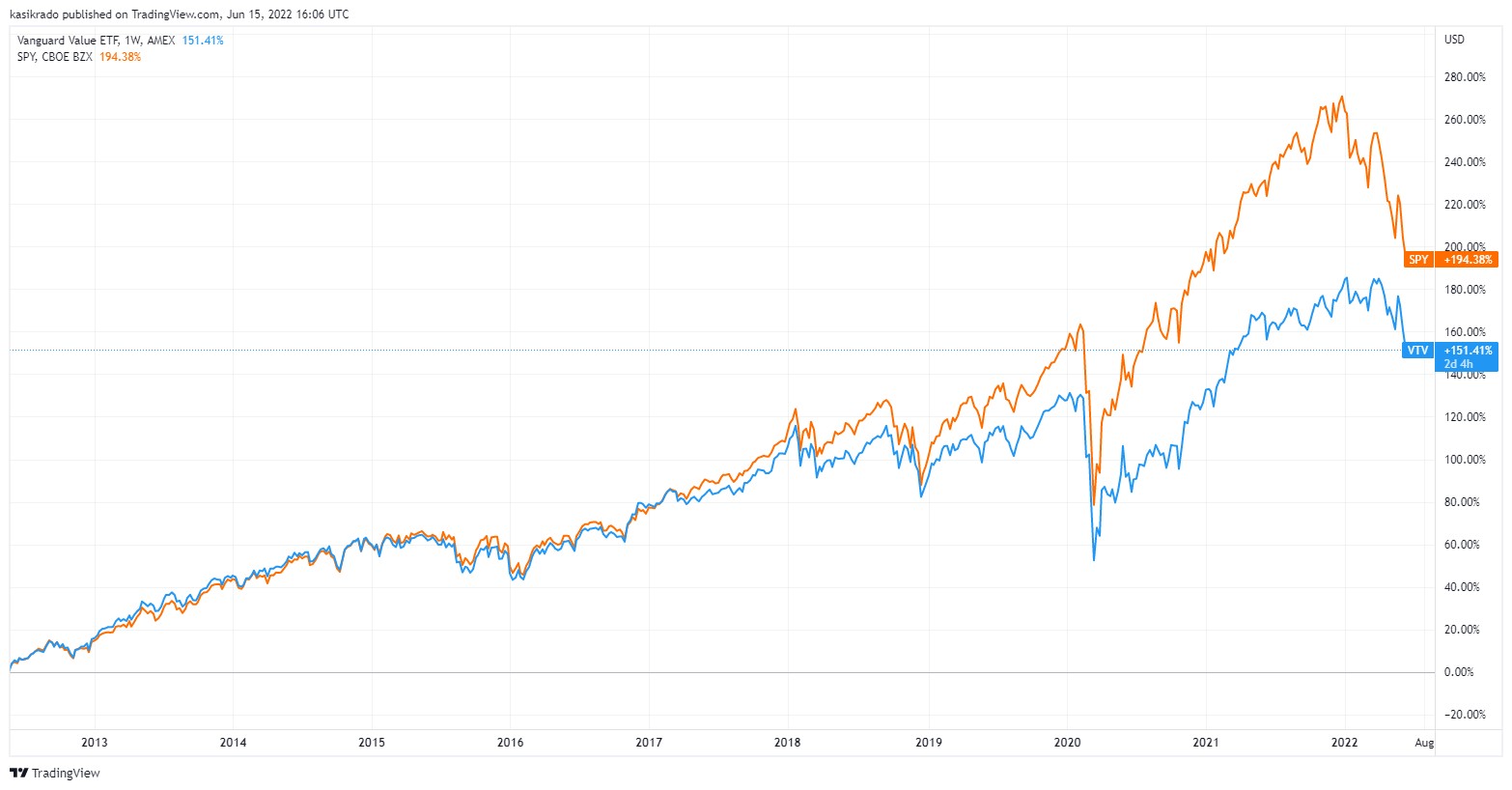

Za hodnotové akcie považujeme podiely vo veľkých spoločnostiach, ktoré už nie sú schopné generovať zaujímavejší rast. Z tohto dôvodu bývajú lacnejšie – pomer ceny akcie a zisku rozrátaného na akciu je nižší. Spravidla však majú silný cash flow a veľkú časť z neho vyplácajú vo forme dividend.

Ceny hodnotových akcií zvyknú bývať preto stabilnejšie. Tieto akcie sú preferované v časoch recesie, ktorá svetu v najbližších rokoch hrozí.

Čo je potom na tomto investovaní zlé? Nič, len je zbytočné. Pretože opäť drobný investor nerozozná správny čas vrátiť sa do širšieho portfólia, aby sa zbytočne nepripravoval o výnosový potenciál. Ten znázorňuje ďalší graf, porovnávajúci fondy ETF na hodnotové akcie (modrá) a na širší americký akciový index S&P 500 (oranžová) počas uplynulých 10 rokov.

Oplatí sa investovať do dividendových akcií?

Nehľadajte ihlu v kope sena

Čo z toho teda vyplýva a čo ma moja kariéra naučila?

Netreba sa naháňať za výnosmi a hľadať ideálnu investíciu do špecifickej doby. Doslova ide o zlý prístup, zbytočne riskantnú špekuláciu. Je veľmi náročné včas vstúpiť do určitého trendu a ešte náročnejšie z neho v správnom momente vystúpiť. Buď investíciu predáte priskoro alebo neskoro. Väčšinou sa vám to nepodarí tak, aby ste získali väčší výnos, ako dosiahol samotný široký trh.

„Vsádzať na jednu kartu sa nevypláca.“

Nikdy s istotou dopredu neodhadnete víťaza, neviete predvídať kroky centrálnych bánk, vývoj ekonomiky a hlavne reakcie miliónov investorov na ne.

Kľúčom k úspechu na finančných trhoch je neustále byť zainvestovaný. Keby som sa od začiatku svojej kariéry riadil týmto jednoduchým pravidlom, mám dnes 10-násobne väčšiu hodnotu finančného majetku (okrem spomínaných skúseností sa mi viackrát podarilo aj vynulovať účet obchodovaním derivátov). Vy nemusíte opakovať tieto drahé chyby.

„Zarábajú len zainvestované peniaze.“

Uvedomte si, že pri pasívnom investovaní do celého trhu investujete do všetkého vyššie spomínaného v rozumnej miere.

V širokých indexoch máte zastúpené komodity cez ich producentov, nájdete v nich hodnotové investície (napr. akcie spoločnosti Warrena Buffetta Berkshire Hathaway predstavujú 7. najväčšiu pozíciu indexu S&P 500), ale aj rastové akcie alebo realitné investície.

Navyše, tieto investície sú rebalansované. Teda pokiaľ hodnota hodnotových akcií rastie, ich podiel sa v indexe zvyšuje na úkor napr. technologických akcií. Teda do nich investujete viac a nemusíte nad tým špekulovať.

Ak napr. čaká akcie rozvojových trhov lepšie obdobie, s pasívnym investovaním budete pri tom. Vždy máte istotu, že investujete do víťazov. Samozrejme, investujete aj do porazených, no stále ťažko dosiahnete vyššie výnosy iným spôsobom, ako týmto priemerným, i keď to vôbec neznie nijak vábne.

Nikto nechce byť priemerný – priemerný šofér, priemerný zamestnanec, priemerný otec... Na finančných trhoch by sme sa práve o tento priemer mali snažiť. Investovanie nie je šprint a naháňanie králikov chrtmi, ale maratón. Ak si vyberiete dlhodobú stratégiu, ktorá dáva racionálne zmysel, tak predbehnete všetkých ostatných špekulantov.

Dosahovanie priemerných výnosov počas dlhej doby vedie k nadpriemerným výnosom.

Investujete na mnoho rokov a chcete prispôsobovať investície krátkodobým trendom? A ešte aj s veľmi nízkou pravdepodobnosťou ich správneho načasovania, teda ich zachytenia a dobrého ukončenia?

Nemôžete tušiť, čo "vypáli" ako najlepšia investícia v najbližších 10 rokoch a čomu sa bude dariť o 15 rokov. Nikto to nevie. Preto diverzifikujte – rozkladajte investície.

Netrápte sa nad investíciami. Investujte pravidelne do celého trhu a budete mať istotu, že na konci horizontu dobre zarobíte, viac ako väčšina špekulujúcich a hľadajúcich neustále „to pravé orechové“.

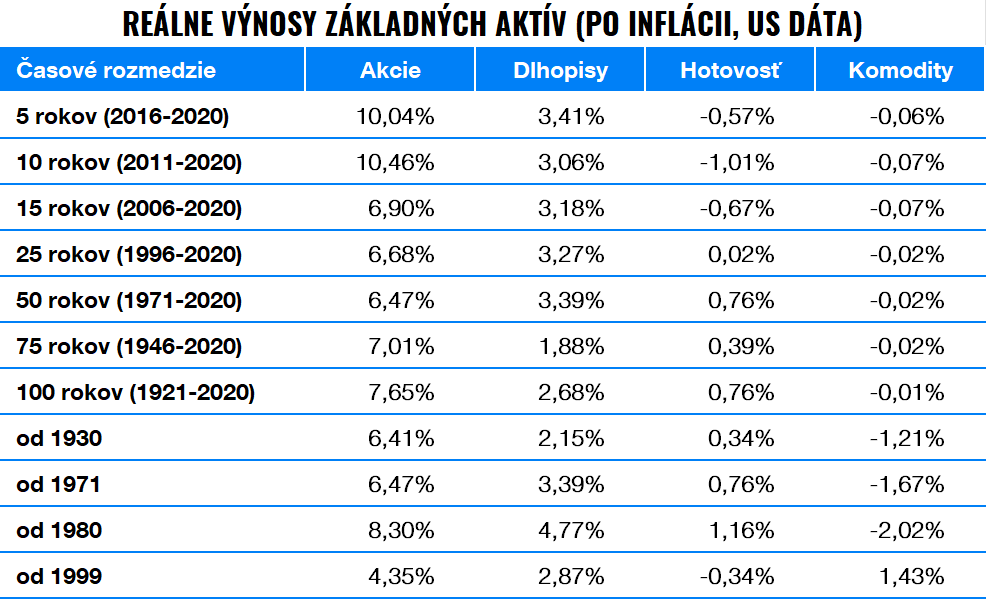

Zatiaľ nebolo nič lepšie vymyslené na dlhodobé dosahovanie vysokých výnosov a porazenie inflácie ako dobre diverzifikované akciové portfólio, čo dokazuje aj nasledujúca tabuľka (zobrazené sú reálne výnosy, teda po odrátaní inflácie).

Zdroj: Deutsche Bank

Víťazstvo rozumu nad emóciami

Doba sa značne skomplikovala. Médiá a sociálne siete opäť plnia negatívne správy a katastrofické scenáre. Inflácia nám ukrajuje stále viac peňazí z rodinných rozpočtov. Vyššie ceny pociťujeme v nižších peňažných zostatkoch.

Pohľad na investičné účty vám nedáva spávať. (Verte, že je to len o skúsenostiach. Po všetkom opísanom, čím som si prešiel, spím pokojne a pokles výnosov so mnou nič nerobí, lebo viem, že sa skôr či neskôr vrátia. Stále investujem nové peniaze, robím len výhodnejšie nákupy, ktoré sa mi násobne zhodnotia vzhľadom na môj dlhý investičný horizont.)

„Negatívne emócie vnímame trojnásobne citlivejšie ako pozitívne.“

V týchto náročných situáciách víťazí strach. Emócie sú silnejšie ako rozum, najmä tie nepríjemné. Prirodzene sme v týchto situáciách náchylní konať impulzívne, iracionálne a hľadať záchranu pred ujmou v podobe straty.

Zlé psychické rozpoloženie predstavuje ľahkú korisť a príležitosť pre rôzne zaručené príbehy, pracujúce s negatívnymi emóciami. Zostať racionálnym je vo vypätých situáciách náročné.

Ako si pri poklese zachovať chladnú hlavu, keď ju všetci naokolo strácajú?

Nepodliehajte vábnemu volaniu predajcov investičných produktov a správcov majetku na rôzne špeciálne investície, ak chcete byť v investovaní úspešní. Nehľadajte najlepšiu investíciu pre konkrétnu dobu. Zbytočne sa popálite a investovanie si znechutíte.

Tentokrát to nebude inak

Vedzte, že aj tentokrát sa to potvrdí. Pasívny prístup k investovaniu je aj na klesajúcich trhoch najlepšie, čo môžete spraviť pre vašu budúcnosť.

Aj keď pokojne môže trvať niekoľko rokov, kým zasa uvidíme nové maximum. My ho ale zažijeme a stovky ďalších nových vrcholov. Nemáte inú alternatívu pre vaše úspory, ak ich chcete zhodnotiť, ako ich uložiť do akciových investícií.

Nahliadnite do Dominovho účtu.

Aj vy môžete investovať s rovnakými podmienkami.

Som presvedčený, že o pár rokov v ďalšom turbulentnom období budem spomínať na rok 2022 a chyby, ktoré investori robili, rovnako, ako o nich píšem dnes.

Ak chcete zarábať, neodkladajte investície. Dno nezachytíte, tak na neho ani zbytočne nečakajte. Vždy využite každý pokles, kedykoľvek sa objaví. Ale nečakajte na neho, lebo môžete vyčkávať pridlho a prísť tak o veľké zisky.

Kľúče k úspešnej investícii sú:

- pasívne investovanie

- dostatočný horizont

- správna alokácia zodpovedajúca vášmu rizikovému profilu

- nešpekulovať

- nepanikáriť

- dostatočná diverzifikácia

- pravidelné investovanie

- dostatočná finančná rezerva

- stále míňať menej, ako zarobíte

Pevné nervy a silný rozum.

Upozornenie: S investovaním sa spája riziko. Minulé výnosy nie sú zárukou budúcich výnosov. Daňové oslobodenia sa vzťahujú výhradne na rezidentov danej krajiny a môžu sa líšiť v závislosti od konkrétnych daňových zákonov. Pozrite si naše prebiehajúce aj ukončené akcie.