V súčasnom konkurenčnom prostredí už nestačí ponúknuť len atraktívny plat. Firmy si čoraz viac uvedo...

Lepšie je šetriť ako splácať! Prečo sa vyhýbať kreditným kartám

O opatrnosti pri využívaní dlhu sme už v minulosti písali. V tomto článku sa však bližšie pozrieme na produkt, pri ktorom mnohí ani netušia, že sa zadlžujú. Vie sa však na osobný rozpočet prisať ako kliešť a je ťažké sa ho zbaviť. Reč bude o kreditných kartách.

Pamätáte si reklamný slogan splátkovej spoločnosti Quatro „Splácať je jednoduchšie ako šetriť!“? Chápeme, že prinútiť sa odložiť peniaze bokom je náročné. Zostatok na účte sa každý mesiac nejako vyparí a mnohí si preto vytvoria „šikovnú“ skratku pomocou pôžičky. Splátky predsa musíme hradiť, tam nám už nepomôžu výhovorky.

Mnohí Slováci si preto založia kreditné karty, plní optimizmu ohľadom vlastnej schopnosti najbližší mesiac usporiť potrebnú sumu. Kúpiť si nimi môžeme všeličo, od vianočných darčekov až po dovolenku.

Ako vlastne fungujú kreditné karty?

Na rozdiel od debetnej karty, ktorá je viazaná na skutočný zostatok našich peňazí na účte, je kreditka typ pôžičky. Banka si preverí našu schopnosť splácať a následne nám vydá kreditnú kartu s určitým úverovým limitom, teda maximálnou sumou, ktorú si cez ňu môžeme požičať.

S ňou už môžeme vykonávať rovnaké platby ako klasickou debetnou kartou. Časť úverového limitu, ktorú ste už minuli, sa nazýva dlžný zostatok a jedného dňa ho budete musieť banke vrátiť. Časť, ktorú si ešte môžete bez prekročenia úverového limitu požičať, sa nazýva disponibilný zostatok.

Najväčším lákadlom tohto produktu je tzv. bezúročné obdobie. V slovenských bankách sa pohybuje v rozmedzí od 45 do 55 dní. Začína plynúť na začiatku zúčtovacieho obdobia (typicky kalendárny mesiac, na konci ktorého dostaneme výpis splatný do 15 až 25 dní). Pokiaľ do jeho uplynutia splatíme sumu, ktorú sme si v dané obdobie požičali, nebudú nám účtované žiadne úroky.

To sa ľahšie povie, ako urobí, a banky to dobre vedia. Pri úročení zostávajúceho dlhu oneskorencov si od úst neodtŕhajú. Ročné úrokové miery na štandardných slovenských kreditkách sa pohybujú od 18% do 20% p.a. (v porovnaní s menej ako 5 až 10% p.a. na spotrebných úveroch).

Aby tento produkt vytváral bankám stabilný príjem, musíte každý mesiac zaplatiť povinnú minimálnu splátku. Typicky je to 3% až 5% z dlžnej sumy. Pokiaľ by ste celý čas splácali presne túto sumu, banky by ste potešili, keďže by splatenie pôžičky trvalo dlho, pričom by sa vám po úvodnom bezúročnom období dlžná suma vďaka vysokému úroku navyšovala.

Dohromady by ste teda preplatili oveľa viac, ako ste si požičali. Pokiaľ túto splátku nestihnete zaplatiť včas, zaúčtuje si banka na jej nesplatenú časť úrok z omeškania. Ten má na Slovensku spravidla výšku 5% p.a., dohromady teda môžete na tejto sume platiť aj 25-percentný úrok.

Základnou lekciou finančnej gramotnosti však je to, že sa pri počítaní nákladov na dlh netreba obmedzovať iba na úrok. Za používanie kreditnej karty treba platiť poplatok, zväčša 2,5 eur mesačne. RPMN (ročná percentuálna miera nákladov, ktorá započítava úrok aj poplatky) bude ešte o niekoľko percent vyššia.

Produkt na dovolenky

Treba však uznať, že kreditné karty majú aj niekoľko výhod. Najmä v minulosti boli na platby v zahraničí akceptovanejšie ako debetné karty vydávané našimi bankami. Tento nedostatok sa však už postupne vyrovnáva.

Kreditná karta tiež slúži ako dôkaz dobrej finančnej situácie, keďže má banka prístup k dátam, na základe ktorých si klienta pred vydaním overuje. Ak si napríklad na dovolenke chcete prenajať auto či izbu v medzinárodnej sieti hotelov, spoločnosti si typicky vypýtajú platbu kreditnou kartou ako záruku, že splatíte svoje záväzky.

Hrozba dlhovej pasce

Zo zodpovedného používania však rýchlo môžeme spadnúť do dlhovej pasce. Mať zdroj peňazí aj v čase, keď sme z výplaty nezvládli ušetriť, je lákavé. Svoje schopnosti všetko do mesiaca vrátiť často preceníme. Zo zacyklenia dlhu a vysokých úrokov je potom náročné sa dostať. Okrem toho držanie kreditnej karty zhoršuje hodnotenie rizikovosti pri vybavovaní iných typov dlhu, napríklad hypotéky.

Kreditné karty nám dávajú návykovú moc. Kto by nechcel mať možnosť minúť každý mesiac dvakrát viac, navyše za peniaze, ktoré na prvý pohľad pôsobia, ako keby boli zadarmo? A hoci sa začiatkom mesiaca dušujeme, že dlh použijeme len na skutočne nevyhnutné veci, všetci vieme, že realita býva častokrát iná.

Zazriete tri dni pred výplatou v elektre televízor v zľave, ktorá trvá len do vypredania zásob. Super, veď to z výplaty hneď splatím. Chceli by ste kúpiť ešte jeden darček, ale rozpočet sa už minul na iné vianočné výdavky? Žiadny problém, veď sú predsa Vianoce. Osamote to nie sú až tak hrozivé čiastky, do pár týždňov si však takto vieme vybudovať solídny dlh.

Najväčším problémom potom je, že ho z výplaty nezvládneme celý splatiť, keďže máme aj ďalšie pravidelné výdavky. Potom prichádzajú úroky, kvôli ktorým je ešte ťažšie kreditku splatiť a zavrieť. Úroky a poplatky zjedia čím ďalej, tým väčšiu časť splátky, kvôli čomu sa samotný dlžný zostatok veľmi neznižuje.

Nejde len o naše dohady. Akademické štúdie z USA dokázali, že Američania často nevedia, aké vysoké úroky im banka účtuje. V priemere podcenili číslo, ktoré im banka účtovala na dlžnom zostatku, až o tretinu. Podľa ďalšej štúdie zas preceňujeme našu schopnosť používať kartu len striedmo.

Za pravdu nám dávajú aj dáta o slovenskom trhu. Podľa Národnej banky Slovenska je viac ako polovica dlhu na kreditných kartách úročená, teda ich držitelia nedokázali splatiť v bezúročnom období. Desatina tohto dlhu nakoniec skončí ako zlyhané pôžičky, teda ich ľudia nezvládnu splatiť vôbec.

Príklad preplatenia dlžnej sumy

Poďme si to vyčísliť na konkrétnom príklade. Predstavte si, že sa vám pokazí mobil a potrebujete si teda kúpiť nový. Nechcete sa však vzdávať svojich štandardov, preto si na kreditku kúpite nový iPhone za 1000 eur. Bezúročné obdobie je 45 dní, v prípade jeho premeškania vám bude banka účtovať ročnú úrokovú mieru 19%.

Mesačná povinná minimálna splátka je 5% z dlžnej sumy, teda 50 eur. V prípade omeškania splátky sa k bežnej úrokovej miere priráta trestný úrok 5% ročne. Predpokladajme tiež, že ste si potrebovali požičiavať preto, že nemáte vybudované zásadnejšie úspory. Každý mesiac teda viete odložiť iba spomínaných 50 eur na úhradu minimálnej splátky.

Keďže nie je vo vašich silách splatiť celú sumu naraz, banka vám počas druhého mesiaca začne na dlžný zostatok účtovať úrok. Pri riadnom splácaní 50 eur každý mesiac by vám trvalo splatiť takýto dlh dva roky, kreditnú kartu by ste mohli uzavrieť v decembri 2023.

V tomto procese by vám z vrecka nevyťahovali peniaze len úroky. Každý mesiac totiž musíte zaplatiť aj približne 2,5 eur za vedenie karty. Tisíceurovú pôžičku by ste tak celkovo preplatili takmer o 260 eur.

Situácia by sa ešte zhoršila, ak by ste v priemere raz za pol roka kvôli nečakaným výdavkom nezvládli uhradiť splátku. V tomto scenári by ste sa dlhu zbavili až o ďalšieho pol roka neskôr (v júli 2024) a celkovo by ste požičanú sumu preplatili o viac ako 330 eur.

Šetrenie vám ušetrí

Porovnajme si to so scenárom, v ktorom by ste po kreditnej karte nikdy nesiahli. Namiesto toho by ste si každý mesiac 52,50 eur (minimálna splátka + poplatok za kartu) odložili na sporiaci účet. Oproti scenáru s kreditkou by ste teda nemuseli mesačne odložiť ani o cent naviac. Potrebných 1000 eur by ste tak našetrili zhruba do roka a pol.

Na prvý pohľad sa to môže zdať ako dlhá doba. To však nie je problém, keďže sa viete na podobné výdavky ľahko pripraviť. Životnosť produktu je na stránkach obchodníkov uvedená buď priamo v popise alebo sa dá zistiť cez recenzie.

Pokiaľ vieme, že svoj mobil budeme musieť o 3 až 4 roky vymeniť, stačí si počas druhého roku jeho používania začať odkladať časť výplaty. V čase, keď sa nám starý pokazí, tak budeme mať našetrenú dostatočnú sumu na kúpu nového. Kreditné karty poľujú práve na ľudí, ktorým sa nechcelo obetovať trochu energie na takéto plánovanie. Poďme sa teraz pozrieť, koľko za odmenu ušetríte.

V tabuľke vyššie môžete vidieť porovnanie celkovej ceny zaplatenej za nový iPhone, keby ho kúpite na kreditnú kartu namiesto šetrenia. Najviac peňazí by ste stratili, ak by ste si z nakupovania na kreditku spravili návyk.

Ak by ste si počas 20 rokov každé 4 roky požičali na kúpu niečoho v hodnote 1000 eur, prišli by ste o viac ako 1300 eur. A to už je slušná suma, ktorú sa oplatí ušetriť.

Pri šetrení na takéto drahšie produkty môžete zarobiť aj niečo nad rámec vkladov, pokiaľ si prostriedky budete odkladať do konzervatívneho portfólia. Ako môžete vidieť na grafe, po 5 rokoch odkladania 50 eur do takéhoto portfólia by ste zarobili takmer 200 eur nad rámec vkladu, ktoré môžete využiť pri kúpe ďalších produktov.

Pokiaľ ste však pred splatením kreditky nemali žiadne vlastné úspory, tak je najlepšie vybudovať si pomocou usporených financií finančnú rezervu. Viac si o tom povieme v nasledujúcej sekcii.

Nesplácajte, šetrite!

Čo ak už problémy s kreditkou mám?

Pokiaľ máte na kreditnej karte nahromadený dlh a predchádzajúca sekcia vás presvedčila, že by bolo dobré sa ho čo najskôr zbaviť, máme pre vás niekoľko tipov, ako to urobiť. Základom je kreditnú kartu čo najskôr zrušiť, aby ste z nej viac nemohli minúť. Ak ste si cez ňu totiž zvykli sem tam nakupovať, bude tomuto pokušeniu veľmi náročné odolať.

Jednoduchý spôsob, ako to urobiť rýchlo, je konsolidovať všetky svoje dlhy do jedného spotrebného úveru, prípadne rovno hypotéky. V praxi si teda požičiate od banky na jednorazové splatenie celého dlžného zostatku na kreditnej karte, ktorú následne zrušíte. Ušetríte tak veľa na úrokoch a poplatkoch, ktoré bývajú pri iných typoch úverov výrazne nižšie ako 20%.

Niektorí ľudia by namietali, že sa boja ručiť za úver nehnuteľnosťou, prípadne celým svojim majetkom. To však pri kreditnej karte platí úplne rovnako. Netreba zabúdať, že je to tiež typ pôžičky, ktorú banka môže posunúť na vymáhanie prostredníctvom exekúcie, čím vám siahne na majetok.

V prípade, že ste kreditnú kartu používali na platenie nečakaných výdavkov, napríklad opravy auta, našetrite si čo najrýchlejšie finančnú rezervu. Takéto prípady núdze by sa nikdy nemali pokrývať z dlhu, keďže nám následná potreba splácať znemožňuje šetriť na ďalšie nepríjemné prekvapenia v budúcnosti.

Neverte vábivým reklamám. V skutočnosti je lepšie šetriť ako splácať. Pamätajte, že aj na splátky budete musieť pravidelne odkladať peniaze. S trochou vytrvalosti a plánovania to teda zvládnete aj bez dlhu. Ak sa navyše niektorý mesiac objavia nečakané náklady, môžete ich bez strachu zo sankčných úrokov z úspor uhradiť.

Pre banky chrumkavý zárobok

Pri nízkej finančnej gramotnosti klientov sa z kreditných kariet stáva pre banky lukratívny zdroj slušných zárobkov. Obzvlášť potom v dobe, keď sa na iných typoch úverov kvôli takmer nulovým úrokom ťažko zarába.

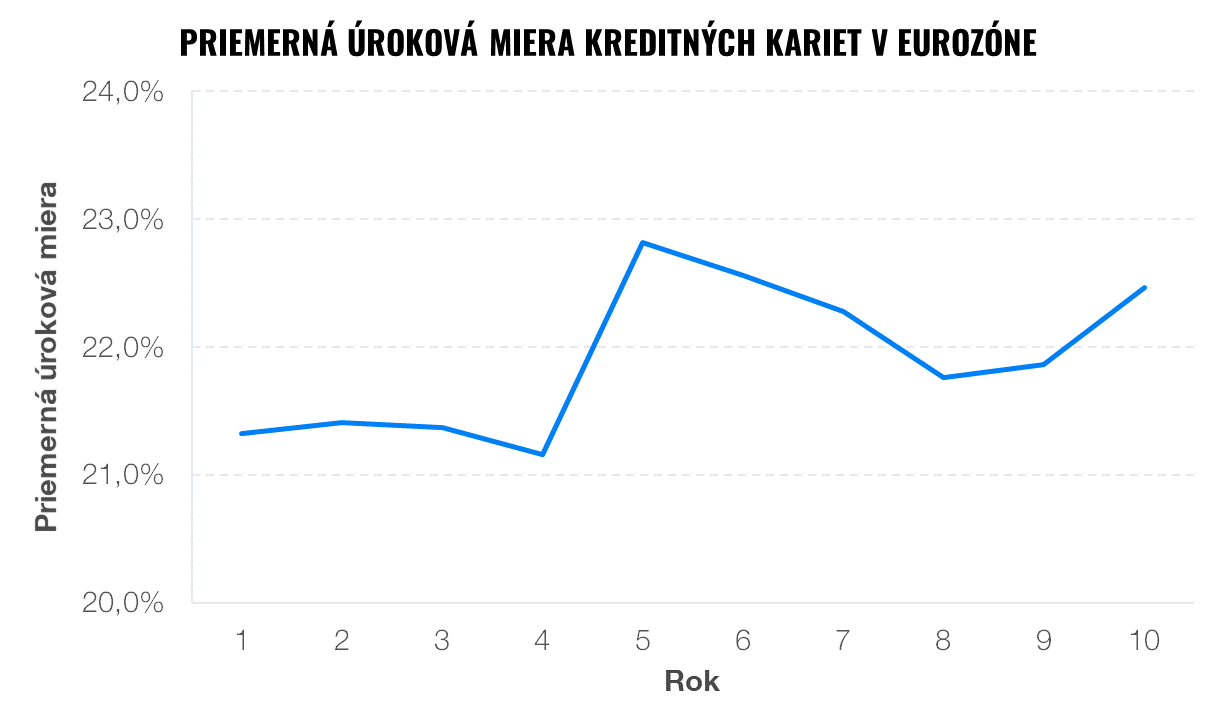

Naznačuje to aj vývoj úrokových sadzieb. Podľa dát NBS sa priemerný úrok domácnostiam na kreditných kartách v eurozóne od roku 2012 zvýšil z 21,32% na 22,46%. Stalo sa tak v čase rekordného znižovania úrokov Európskou centrálnou bankou, čo stlačilo úroky na všetkých ostatných typoch dlhu.

To, že kreditné karty dokážu produkovať nadpriemerný zisk, zistilo aj niekoľko štúdií. Európska únia už v roku 2007 riešila, že ziskové marže (teda časť tržieb, ktoré si firma nechá ako zisk) vydavateľov kreditných kariet dosahujú až 65%, teda oveľa viac ako pri debetných kartách a ostatných bankových produktoch.

Aj v dnešnej dobe je výnosnosť kreditiek nadpriemerná. Správa americkej centrálnej banky Fed z roku 2020 ukázala, že banky špecializujúce sa na kreditné karty majú 2,5-krát vyššiu návratnosť aktív (čiže zisk na jeden dolár aktív, ktoré vlastnia) ako ostatné banky.

Kreditné karty teda potešia skôr vašu banku než finančnú budúcnosť.

Dúfame, že sme vás presvedčili, že je lepšie sa tomuto produktu vyhnúť a nečakané výdavky či plánované nákupy radšej financovať prostredníctvom šetrenia. Nezabudnite si prečítať naše ďalšie blogy, ak vás zaujímajú konkrétne rady, ako ušetriť, či výhodnosť iných bankových produktov v podobe podielových fondov.

Upozornenie: S investovaním sa spája riziko. Minulé výnosy nie sú zárukou budúcich výnosov. Daňové oslobodenia sa vzťahujú výhradne na rezidentov danej krajiny a môžu sa líšiť v závislosti od konkrétnych daňových zákonov. Pozrite si naše prebiehajúce aj ukončené akcie.