Správnym výberom myslíme indexové fondy, ktoré od svojho vzniku zarábajú slušné výnosy. Svojim sporiteľom tak ponúkajú potenciál vybudovať si solídny základ pre budúci dôchodok.

Väčšine sporiteľov, bohužiaľ, tento vlak pravidelne ujde. Hoci pred sebou majú desiatky rokov investovania, úspory držia v dlhopisových fondoch. K 31.12.2021 v nich bolo držaných 61% úspor v 2. pilieri.

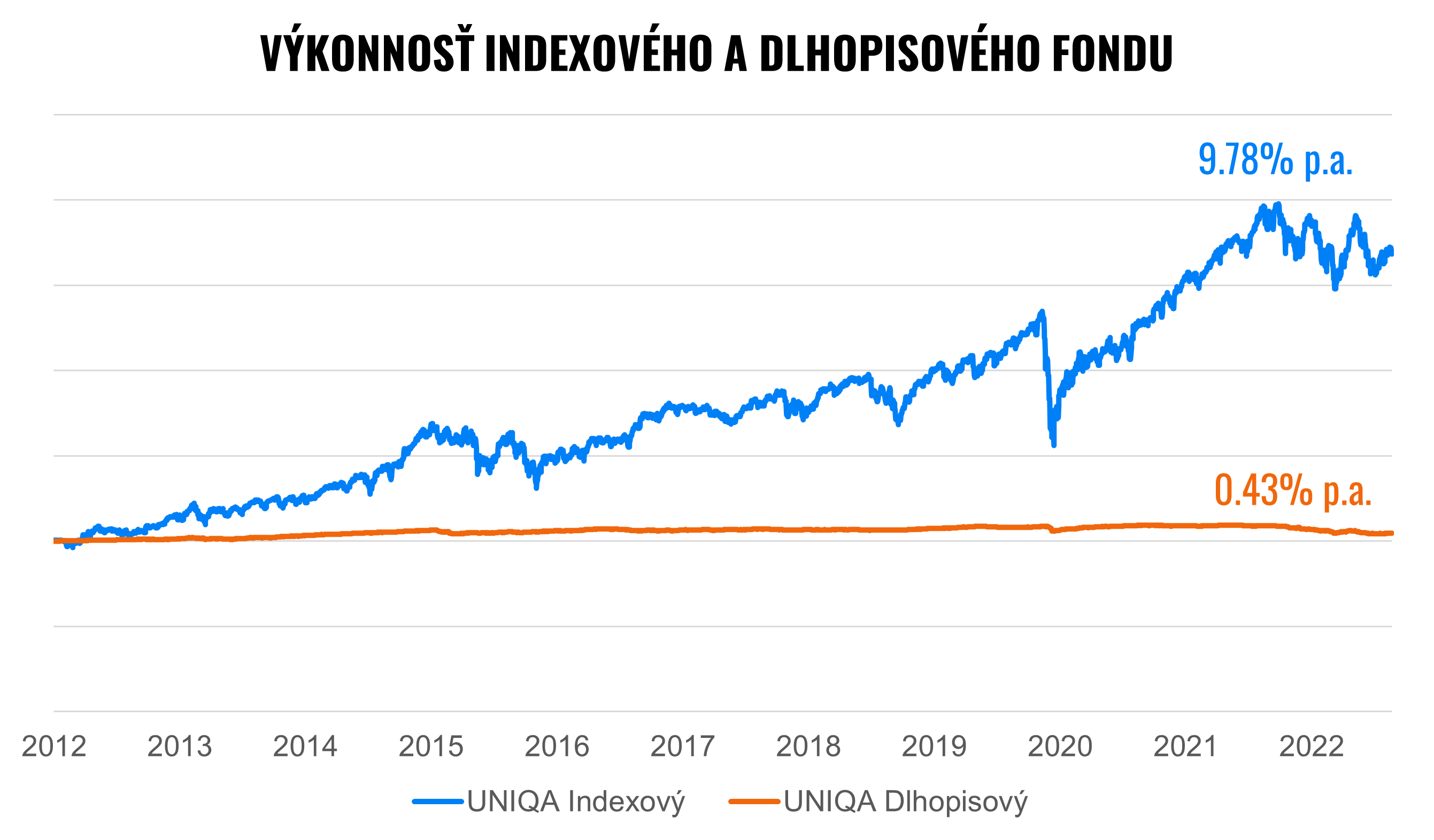

Z dlhodobého hľadiska pritom tieto fondy vôbec nezarábajú. Ani jeden dlhopisový fond od založenia neporazil infláciu. Úspory v nich teda postupne strácali reálnu hodnotu. Naopak, indexové fondy atakujú priemernú ročnú výkonnosť 10%.

Tento problém do veľkej miery vyrieši reforma 2. piliera z dielne Ministerstva práce. Jej cieľom je zefektívniť sporiacu aj výplatnú fázu, aby sporiteľom priniesli vyšší dôchodok.

V tomto článku sme si pre vás pripravili prehľad najdôležitejších zmien. Pozrieme sa na 6 oblastí, ktorých sa reforma týka:

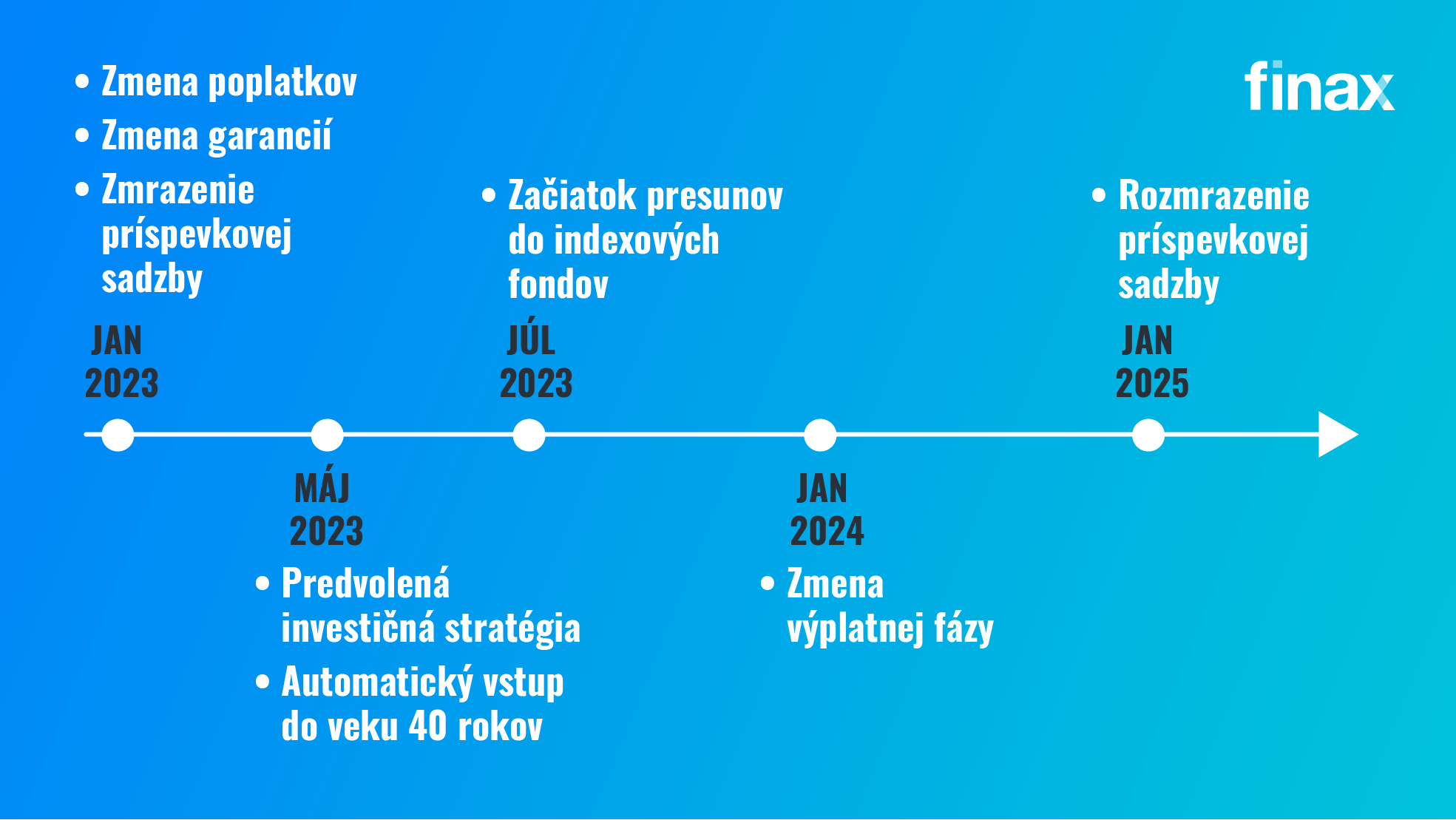

Keďže jednotlivé zmeny nevstupujú do platnosti naraz, v tejto grafike nájdete časovú postupnosť zavádzania jednotlivých zmien. Ich detaily vysvetlíme postupne v článku.

Indexové fondy ako predvolená stratégia

Každý sporiteľ v 2. pilieri po novom dostane predvolenú investičnú stratégiu. Štát mu na základe veku stanoví, v akom type fondov by si mal šetriť. V súčasnom nastavení by mali mať všetci do veku 50 rokov svoje úspory výlučne v indexových fondoch.

Po 50-ke sa bude postupne zvyšovať podiel investovaný do dlhopisov. Z dlhodobého hľadiska dlhopisy dosahujú nižšie výnosy ako akciové indexy. Ich cena však krátkodobo kolíše oveľa menej, ako pri dynamických investíciách. Poskytnú tak ochranu pred prepadom hodnoty úspor tesne pred dôchodkovým vekom, kedy ich sporitelia budú potrebovať.

Reforma zvráti rozhodnutie vlády z roku 2013, ktoré môže za to, že väčšina Slovákov má svoje úspory v nevýnosných fondoch. Štát vtedy nútene presunul úspory väčšiny ľudí do garantovaných dlhopisových fondov.

Vo svetle krízy z roku 2008 boli sporitelia strašení argumentom, že akciové investovanie je špekulatívne. Účastníci 2. piliera vraj riskovali stratu úspor, ktoré im nikto nevráti, keďže akciové a indexové fondy neposkytujú garanciu výnosu. Táto logika ignoruje dva fakty:

1. Dlhodobé investovanie znižuje riziko

- Aj keď akciové investície krátkodobo kolíšu pokojne aj o desiatky percent, dlhodobo sa vždy zotavia a rastú, keďže ľudstvo objavuje nové vedomosti a zvyšuje svoju produktivitu. Pokiaľ teda sporíte 30 rokov, je prakticky nepredstaviteľné, aby ste v diverzifikovanom globálnom indexovom fonde prišli o všetky úspory, k čomu by bol potrebný krach viac ako 1500 najväčších firiem vyspelého sveta.

- Peknou ukážkou tohto princípu je aj vývoj indexového a dlhopisového fondu spoločnosti UNIQA. Môžete vidieť, že napriek viacerým prepadom sa indexový fond zotavil a zarábal vysoké výnosy.

Zdroj: UNIQA (fondy: Indexový a.d.f. UNIQA d.s.s., a.s. a Dlhopisový d.d.f. UNIQA d.s.s., a.s., sledované obdobie: 11.04.2012 – 30.11.2022)

2. Garancie sú ilúzia

- Prívlastok „garantovaný“ je pri dlhopisových fondoch mierne zavádzajúci. Straty sa doplácajú, iba ak boli dané peniaze zainvestované aspoň 10 rokov. Na takomto dlhom horizonte ale nie sú konzervatívne dlhopisové investície takmer nikdy v strate.

- Okrem toho sa garancia vzťahuje len na nominálne hodnoty, ktoré sporiteľ v minulosti vložil. Dôchodková správcovská spoločnosť (DSS) teda v prípade straty vráti peniaze, ktoré medzičasom znehodnotila inflácia. V skutočnosti, v reálnom vyjadrení, teda sporiteľ stále stráca.

- Aktuálna reforma mení aj podmienky garancií, vrátime sa k nim v štvrtom bode článku.

Najhoršie je, že si mnoho ľudí pravdepodobne od roku 2013 ani neuvedomilo, k akým zmenám vtedy došlo a aké možnosti majú. Na svojich účtoch nerobili žiadne zmeny a iba sa prizerali, ako im napriek rokom investovania hodnota úspor nerastie.

Vláda preto začne budúce leto vo veľkom presúvať úspory ľudí narodených po roku 1968 (teda tých, ktorí budú mať budúci rok menej ako 55 rokov a do dôchodku im zostáva minimálne 10 rokov investovania) do indexových fondov. DSS rozošle sporiteľom upozornenia, či sa ich presun týka, pričom ho budú mať právo odmietnuť.

Presun sa týka iba tých ľudí, ktorých úspory boli v roku 2013 presunuté do dlhopisov a odvtedy s nimi nič neurobili. Ako sme písali vyššie, mnohí z nich si pravdepodobne ani neuvedomili, aká zmena nastala a čo to znamená pre ich dôchodok.

Indexové fondy budú tiež nastavené ako predvolená stratégia pre nových sporiteľov. Keďže je vstup možný len do 40-ky, noví účastníci majú pred sebou dlhé roky investovania a indexová stratégia pre nich dáva zmysel.

Existujúce úspory sporiteľov, ktorí budú mať budúci rok 55 rokov a viac (teda ročník 1968 a skôr), zostanú zainvestované tak, ako dnes. Nové príspevky ale budú presmerované na účet s predvolenou stratégiou, ktorá im bude odporučená na základe veku.

Túto zmenu hodnotíme pozitívne. Dlhodobo presadzujeme filozofiu, že na horizontoch presahujúcich 10 až 15 rokov je indexové akciové investovanie ideálnym nástrojom zhodnocovania majetku.

Automatický vstup do 40-ky

Pre otvorenie účtu v 2. pilieri po novom nebudeme musieť osobne oslovovať DSS. Keď začneme prvýkrát platiť odvody do Sociálnej poisťovne, 2. pilier nám otvoria automaticky. Pre ľudí, ktorí už v minulosti odvody platili, zostáva vstup dobrovoľný.

Nový sporiteľ si DSS bude môcť vybrať sám do 180 dní. Pokiaľ to nespraví, správcu mu pridelí Sociálna poisťovňa (neskôr si ho stále bude môcť zmeniť). Rovnako bude možné odmietnuť účasť v 2. pilieri. Ak si ju sporiteľ neželá, do dvoch rokov od vzniku účtu z neho môže vystúpiť.

Zvyšuje sa tiež vek, do ktorého bude možné do 2. piliera vstúpiť. V súčasnosti si môžete sporenie otvoriť dobrovoľne do veku 35 rokov. Po novom to bude možné až do 40-ky.

Aj túto zmenu môžeme vnímať pozitívne. Veľa ľudí si 2. pilier neotvorí len preto, že o ňom nevie alebo sa bojí, že nemá o investovaní dosť informácií. Peniaze aj tak odvádzajú do Sociálnej poisťovne, ide teda o výnosy „zadarmo“, ktoré by mal využiť takmer každý.

Ak ich reforma „dotlačí“ začať si zhodnocovať časť majetku investovaním, neprídu zbytočne o peniaze a s najvyššou pravdepodobnosťou slušne zarobia.

Už iba jeden poplatok

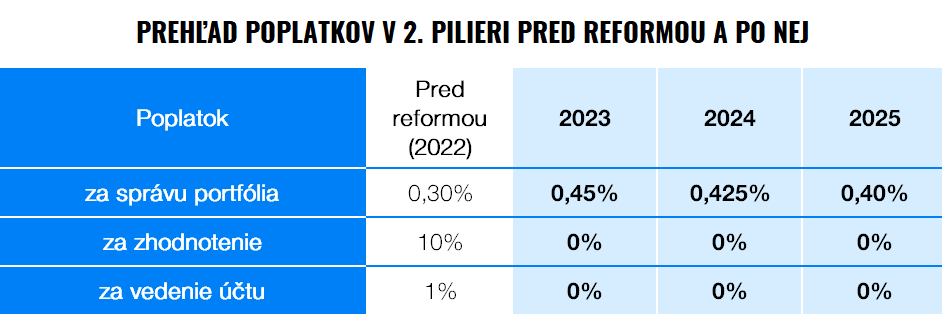

Ďalším spôsobom, ktorým chce vláda zvýšiť výsledné dôchodky, je zmena poplatkovej štruktúry. Zruší sa poplatok za výkonnosť (10% z dosiahnutého pozitívneho výnosu) a poplatok za vedenie dôchodkového účtu (1% z každého nového príspevku). O prvom spomínanom sme už v minulosti písali. V tomto blogu nájdete argumenty, prečo si ho z nášho pohľadu DSS nezaslúžia. Sme preto radi, že sa už tento poplatok nebude účtovať.

Cenou za zrušenie týchto poplatkov je zvýšenie priebežného poplatku za správu portfólia, ktorý budúci rok stúpne zo súčasných 0,30% na 0,45% p.a. V roku 2024 potom klesne na 0,425% p.a. a v roku 2025 na 0,40% p.a.

Napriek tomuto zvýšeniu ide o jednu z najlacnejších investičných možností na slovenskom trhu, za čo treba 2. pilier jednoznačne pochváliť. Nízka cena a daňové oslobodenie patria medzi jeho najväčšie výhody. Aj po reforme však zostáva viacero nevýhod (jednu z nich dokonca reforma priamo vytvára), ktoré rozoberieme v neskorších bodoch.

Garancie na majetok sporiteľa

Ako sme spomínali vyššie, garancie dlhopisových fondov boli doteraz skôr ilúziou. Podľa pôvodných pravidiel mali DSS vždy vyhodnocovať, či boli na 10-ročnom horizonte ich garantované fondy v strate. Pokiaľ áno, museli podľa špeciálneho vzorca „doliať“ do fondu vlastný majetok. Vôbec pritom nezáležalo na tom, či boli vo fonde stále rovnakí sporitelia, ktorí utrpeli stratu.

Aktuálna reforma naviaže garancie priamo na majetok sporiteľa. DSS pri žiadosti o výplatu úspor vyhodnotí, či je hodnota účtu vyššia ako súčet celkových vkladov. Pokiaľ má majetok nižšiu hodnotu, správca rozdiel doplatí z vlastného majetku. Garancie teda budú konečne fungovať tak, ako by si každý rozumný človek pod takým termínom predstavil.

Hoci ide o posun k zdravému rozumu, reforma nerieši základný problém s garanciami. Aby sa DSS vyhli doplácaniu majetku, majú motiváciu nastaviť dlhopisové garantované fondy čo najkonzervatívnejšie, aby znížili riziko vlastnej straty. Bez rizika však nemôžete zarobiť žiadny výnos, preto tieto fondy ani naďalej pravdepodobne nebudú porážať infláciu.

Naďalej platí, že investori, ktorým do dôchodku zostáva viac ako 10 rokov, nemajú v čisto garantovaných fondoch čo hľadať. Trpezlivosť a dlhý investičný horizont sú efektívnejšie lieky na riziko straty, než konzervatívne investície.

Výplatná fáza

Zlé nastavenie výplatnej fázy v existujúcich dôchodkových pilieroch je ďalšou vecou, na ktorú často poukazujeme. Stredná dĺžka dožitia je dnes dostatočná na to, aby mnoho ľudí poberalo dôchodok takmer 20 rokov.

Počas takého dlhého horizontu platí rovnaký argument ako pri sporiacej fáze – je zbytočné mať celý majetok investovaný v dlhopisoch, ktoré za ten čas zarobia veľmi málo.

Časť peňazí sa môže pokojne ponechať v akciových indexoch, ktoré budú úspory naďalej zhodnocovať, čím sporiteľovi zvýšia výsledný dôchodok. Aj keby nastal prepad, 20 rokov je dosť na to, aby sa trh opäť zotavil. Dôchodca dovtedy poberá príjem z druhej časti úspor, ktorá je konzervatívne investovaná.

Takáto je myšlienka za zmenou výplatnej fázy v aktuálnej reforme. Našetrená suma sa po žiadosti o výplatu rozdelí na dve časti. Prvá polovica sa presunie do dlhopisov a bude sa z nej po určitú dobu (oficiálne polovica času, ktorý sporiteľovi zostáva do dosiahnutia strednej dĺžky dožitia) vyplácať dôchodok.

Druhá polovica ostane zainvestovaná v indexových fondoch. Po vyčerpaní prvej polovice si z nej má sporiteľ kúpiť od poisťovne doživotný dôchodok. Týmto nákupom ale prestáva byť druhá polovica úspor dediteľná.

Výplatná fáza druhého piliera sa tak stane zaujímavejšou. To isté sa, bohužiaľ, nedá povedať o treťom pilieri. Aby sme sporiteľom ponúkli alternatívu s atraktívnejším zhodnotením, vytvorili sme Európsky dôchodok. Prečítajte si, ako sme sa v ňom popasovali s nastavením výplatnej fázy a aké sú jeho ďalšie výhody.

Po reforme budú aj naďalej dostupné iné formy výberu, napr. anuita a programový výber. Pokiaľ úspory presahujú referenčnú sumu stanovenú zákonom, sporiteľ si môže úspory vybrať aj jednorazovo alebo v niekoľkých tranžiach. Tu však prichádza jedna z najväčších nevýhod reformy.

Jednorazový výber bude po novom podliehať dani z príjmu (sadzba 19% alebo 25% v závislosti od príjmu). Pri úsporách takéhoto rozsahu dokáže zdanenie šialene zosekať výsledný majetok.

Ak by ste napríklad 30 rokov prispievali 100 eur mesačne pri priemernom ročnom výnose 8%, dosiahli by vaše úspory hodnotu zhruba 149 036 eur. Bez zdanenia umožňujú také úspory 20 rokov poberať mesačný dôchodok vo výške 621 eur (nerátame potenciálne zhodnotenie počas výplatnej fázy).

Pokiaľ sa výnosy z tejto sumy zdania 19% sadzbou, sporiteľovi zostane 127 559 eur. Mesačný dôchodok tak klesne takmer o 100 eur na 531 eur.

Mnoho ľudí pritom môže mať legitímne dôvody vybrať úspory jednorazovo. Môžu ich napríklad chcieť investovať do dynamickejšieho portfólia, zvoliť iný výplatný produkt (napr. našu Inteligentnú rentu) alebo za ne kúpiť či zrekonštruovať nehnuteľnosť. Takéto možnosti štát ľuďom efektívne zrušil.

Zmrazenie príspevkovej sadzby

V súčasnosti sa do 2. piliera odvádza 5,5% z hrubej mzdy. Toto číslo malo pôvodne budúci rok stúpnuť na 5,75% a v roku 2024 na 6%. Zvýšenie príspevkov sa však odkladá.

Reforma počas najbližších dvoch rokov zmrazí príspevkovú sadzbu na súčasných 5,5%. Sporitelia preto budú musieť odviesť väčší podiel mzdy do Sociálnej poisťovne na financovanie súčasných dôchodkov, čím prakticky prídu o peniaze.

Zvyšovania sa dočkáme až v roku 2025, kedy stúpne na 5,75%. Na tejto úrovni zostane aj v roku 2026, o rok neskôr sa dostane na spomínaných 6%.

Z dlhodobého hľadiska je ideálne, aby sa príspevková sadzba čo najviac zvyšovala. Stúpne tak dôchodok, ktorý si ľudia dokážu sami nasporiť a znížiť tak svoju závislosť na štátnej kase.

Pre vládu je tu však nutná obeta – čím vyššia je príspevková sadzba, tým menej peňazí má na vyplácanie súčasných dôchodkov. Kvôli starnutiu populácie bude financovanie 1. piliera (dôchodok zo Sociálnej poisťovne) stále náročnejšie. Vždy teda bude hroziť, že štát príspevkovú sadzbu zníži, prípadne spraví ešte významnejšie zásahy do majetku v 2. pilieri.

Jedna bitka nerobí generála

Celkovo je reforma 2. piliera krok správnym smerom. Pokiaľ 2. pilier ešte nemáte a platíte odvody do Sociálnej poisťovne, rozhodne si ho založte.

Netreba však zabúdať, že nám dôchodky sama o sebe nevyrieši. Keďže do 2. piliera odvádzame nízku časť mzdy, mali by tieto úspory predstavovať skôr podporu než hlavný príjem.

Okrem toho čelia 2. a 3. pilier legislatívnej neistote. Budúce vlády môžu rýchlo zaviesť zmeny k horšiemu, či už v oblasti poplatkov, výplatnej fázy, stratégie alebo príspevkovej sadzby. Toto riziko bude stúpať s rastúcim tlakom na štátnu pokladnicu kvôli starnutiu populácie.

Gro dôchodkových úspor by sme si teda mali nasporiť mimo štátnych schém. Vo Finaxe na to ponúkame hneď dve riešenia: Inteligentné investovanie s cieľom dôchodok a Európsky dôchodok. Prečítajte si porovnávací článok, ktorý vám prezradí, či sú pre vás tieto produkty výhodné.

App Store

App Store

Google Play

Google Play

Náročnosť

Náročnosť