USA

Za posledných 10 rokov len 11% aktívneriadených fondov prekonalo výkonnosťou trh.

EURÓPA

Za posledných 10 rokov len 6% aktívneriadených fondov prekonalo výkonnosťou trh.

Pasívne investovanie

- nakupujú sa akcie všetkých firiem na trhu

- cieľom je kopírovať výkonnosť trhu

- riziko investície zodpovedá trhovému riziku

- stratégia je nakúpiť a držať

- minimálne zásahy do portfólia

- je to lacnejšia forma investovania

Aktívne investovanie

- vyberajú sa konkrétne cenné papiere

- cieľom je prekonať výkonnosť trhu (indexu)

- snaha eliminovať trhové riziko

- časovanie nákupov a predajov nástrojov

- početné zásahy do portfólia

- je to drahšia forma investovania

Výhody pasívneho investovania oproti aktívnemu

Nižšie náklady:

- menej transakcií = menej poplatkov

- menšie poplatky za správu – odpadá potreba analytického oddelenia

Vyššie výnosy:

- vďaka nižším nákladom

- odstraňuje chyby ľudského rozhodovania a emócií, ktoré spravidla vedú k horšej výkonnosti

- viac ako 9 z 10 aktívnych manažérov neprekonáva trh

Pasívne a aktívne investovanie na Slovensku

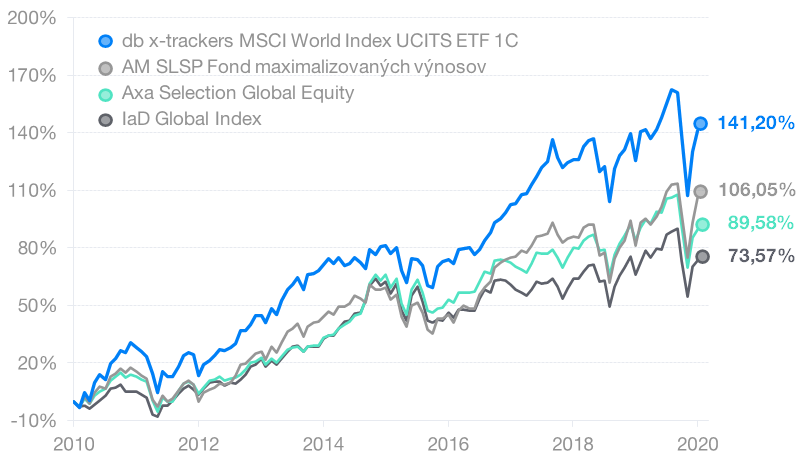

Porovnali sme výkonnosť nástrojov pasívneho a aktívneho investovania na Slovensku za posledných 10 rokov:

Indexový fond (ETF) investujúci do svetových akcií (db x-trackers MSCI World Index UCITS ETF 1C) vs. 3 najpredávanejšie podielové fondy investujúce do svetových akcií na Slovensku (Iad Global Index, Pioneer Global Select EUR a SPORO fond maximalizovaných výnosov).

Pasívne investovanie sa nesnaží prekonať trh, ale trh jednoducho nasleduje. Vychádza z predpokladu, že individuálny investor má veľmi malé šance investovaním zarobiť viac ako trh. Malú pravdepodobnosť vyšších výnosov blížiacu sa k nule potvrdzuje štatistika údajov aktívnych manažérov fondov SPIVA European Scorecard 2019. Podľa tejto štatistiky v priemere až 98% fondov spravovaných v Európe, zameraných na svetové akcie, na horizonte 10 rokov svojou výkonnosťou neprekonáva svetový akciový trh reprezentovaný indexom S&P Global 1200.

Aby bolo kopírovanie trhových výsledkov čo najpresnejšie a výsledky čo najvyššie, pasívne investovanie narába s minimálnymi poplatkami.

Nechajte vaše peniaze zarábať

Vyskúšajte lacné pasívne investovanie bez daní.

Investičná stratégia pasívneho investovania nakupuje celý trh. Jej investície majú presné zloženie a váhu jednotlivých cenných papierov ako trh. Za trh môžeme označiť určitú burzu alebo región a trh následne tvoria všetky cenné papiere obchodované na tejto burze alebo v tomto regióne.

Ako je možné nakúpiť celý trh?

Sledovať a nakupovať všetky cenné papiere obchodované na trhu v správnej váhe by bolo veľmi náročné, až nemožné. Preto sa na sledovanie a investovanie používajú tzv. indexy. Index je skupina cenných papierov obchodovaných na určitom trhu, ktoré ho najlepšie vystihujú. Index môžeme označiť za akúsi vzorku trhu, jeho priemerné zloženie. Ako prieskum verejnej mienky na určitej vzorke ľudí vyjadruje priemerný názor populácie, vývoj indexu sa používa na vyjadrenie vývoja trhu.

Keď napr. hovoríme o americkom akciovom trhu, najčastejšie používame index S&P 500, ktorý je zložený z akcií 500 najväčších amerických spoločností. Jeho zloženie sa snaží zohľadniť veľkosť jednotlivých sektorov v ekonomike a zohľadniť veľkosť firiem, aby najlepšie odzrkadľoval charakter americkej ekonomiky. Podiel jednotlivých firiem na indexe zodpovedá ich trhovej hodnote. Najväčšou firmou nielen v USA, ale i na svete je dnes Apple. Jeho váha v indexe S&P 500 je preto najväčšia, a to 3,9%. Druhý najväčší podiel 2,9% má Microsoft, treťou najväčšou firmou je Amazon 1,99% atď.

Nakúpiť index je dnes veľmi jednoduché. Index sa skladá vždy z cenných papierov, ktoré patria na danom trhu medzi najobchodovanejšie. Pasívne investovanie získava posledné roky stále väčšiu a väčšiu popularitu, a preto vzniká aj množstvo ľahko dostupných nástrojov, ktoré investujú alebo opakujú indexy, ako napr. indexové fondy, ETF a pod.

Čo je aktívne investovanie?

Jeho základnou myšlienkou je prekonať trh, teda dosiahnuť vyššie alebo stabilnejšie výnosy. Tento cieľ sa realizuje pomocou výberu konkrétnych cenných papierov. Zloženie každého aktívneho portfólia sa odlišuje od zloženia trhov, teda indexov.

Aktívny manažér si na základe analýzy napr. myslí, že hodnota Amazonu má väčší potenciál rásť ako hodnota Applu, preto zaradí do portfólia akcie Amazonu vo váhe 5% portfólia a žiadne akcie Applu.

Zvýšte svoje finančné vzdelanie

Finax webináre na vždy zaujímavé témy

Cieľom aktívneho investovania je aj zmierniť riziko, najmä stratiť menej pri poklese trhov ako samotný trh.

Nástrojov, do ktorých sa dá dnes investovať, sú stotisíce. Aj investičných stratégií sú tisíce, čiže ide o nekonečné množstvo kombinácií rôznych investičných prístupov a portfólií, ako investovať a obchodovať.

Prečo je pasívne investovanie potom lepšie ako aktívne?

Lebo aktívnemu investovaniu sa nedarí napĺňať svoje ciele. A to je fakt. Toto tvrdenie dokazujú početné štatistiky porovnávajúce tieto dve formy investovania.

V USA trh neporazí 89 fondov zo 100. V Európe až 94 fondov zo 100.

Dostať sa k tým 8% fondov, ktoré ponúkajú pravidelne výnos nad trhom je pre bežného človeka nemožné.

Môžeme pokojne konštatovať, že presne predvídať vývoj finančných trhov na dlhších horizontoch je prakticky nemožné. Pokiaľ vás niekto bude presviedčať o opaku, neverte mu. Nikto nevie s istotou a presnosťou predpovedať vrchol alebo dno trhov. Štatistiky by boli iné, keby tomu tak bolo.

Len veľmi málo ľudí dokáže investovať tak, aby porazilo trh.Práve ľudský faktor sa javí ako bremeno v investovaní. Ani väčšina profesionálnych investorov sa nedokáže zbaviť neduhov ľudského správania v investovaní. Emócie a obmedzenia mysle vedú k nižším výnosom. Viac sme sa tejto problematike venovali v pravidlách úspešného investora.

Naplánujte si 15-minútový hovor zdarma

Pomôžeme Vám začať a dozvedieť sa viac o Finaxe.

Pasívne investovanie spravidla viac rozkladá riziko. Aktívne portfóliá zvyknú bývať koncentrované, tzn. investujú do obmedzeného počtu cenných papierov. Pasívne investovanie vždy zahŕňa nákup veľkého množstva cenných papierov v rádovo tisícoch kusov. Prípadná strata na niekoľkých nástrojoch má väčší vplyv na koncentrované aktívne portfólio ako široko diverzifikované pasívne portfólio.

Za slabšou výkonnosťou stoja aj vyššie náklady aktívneho riadenia. Fondy, ktoré analyzujú trhy, ekonomiky a konkrétne cenné papiere, potrebujú k svojej činnosti rozsiahly personálny aparát a množstvo nástrojov. Fondy musia zaplatiť vysoké mzdy analytikov a manažérov, údaje, softvér, priestory a pod. Takéto náklady sa pohybujú medzi 1 až 3% ročne z výšky vašej investície. Pokiaľ trhy v priemere robia okolo 10% ročne, aktívne fondy musia automaticky zarobiť 11 až 13% ročne, aby dokázali dosiahnuť aspoň výkonnosť trhu. Opakovane vyťažiť z trhu o 1 až 3% ročne viac, ako trh ponúka, je veľmi náročná úloha. Náklady však často zahŕňajú i vstupné poplatky a poplatky za výkonnosť.