Časti knihy Your Money or Your Life (YMOYL) vychádzajú z audio nahrávok kurzov Joe Domingueza, ktorý dosiahol finančnú nezávislosť už vo svojich 31 rokoch.

Vďaka dobre platenej práci na Wall Streete a extrémne nízkym výdavkom dokázal v realtívne krátkom čase našetriť približne 70 tisíc dolárov (491 tisíc dolárov po prepočítaní na dnešné ceny) a do konca života za svoju prácu neakceptoval žiadnu odmenu.

Neskôr začal spolu s Vicki Robin učiť základy finančnej nezávislosti a nakoniec na túto tému napísali aj spoločnú knihu.

YMOYL je ale skôr filozofickou ako finančnou publikáciou. Dôraz je kladený na životné hodnoty a vytvorenie zdravého vzťahu k peniazom ako na konkrétne investičné odporúčania a stretégie dosiahnutia finančnej nezávislosti.

Základnou myšlienkou je idea, že nemá zmysel stráviť prevažnú (a najlepšiu) časť života v práci len preto, aby ste si za zarobené peniaze kupovali materiálne veci. Autori čitateľa postupne v 9 krokoch navádzajú na “správnu” cestu.

Nebudem detailne prechádzať všetky kroky, vyberám iba niekoľko pre mňa zaujímavých a praktických odporúčaní.

Zistite, koľko naozaj zarábate

Jednou z prvých úloh je výpočet skutočnej čistej hodinovej mzdy. V prvom kroku jednoducho vydeľte vašu mesačnú výplatu počtom odrobených hodín. Ak zarábate 1500 eur v čistom a pracujete 8 hodín denne, vaša čistá mzda bude pri 21 dňovom mesiaci približne 8,93 eur na hodinu (1500 eur/168 hodín).

Tým sa to ale nekončí. V druhom kroku by ste si od tejto sumy mali odpočítať náklady vynaložené na výdavky súvisace s vašou prácou. Môže ísť napríklad o nevyhnutné náklady na prepravu (auto, pohonné hmoty, servis, poistky a iné), (drahšie) oblečenie, (drahšie) jedlo v práci, náklady na odbúranie pracovného stresu (častejšie a drahšie dovolenky) a pod.

Po očistení príjmu o tieto položky možno zistíte, že vaša skutočná čistá hodinová mzda je skôr 5 eur ako 9 eur na hodinu. Neoplatilo by sa vám v takomto prípade zmeniť prácu a venovať sa tomu, čo by vás nazaj napĺňalo aj za cenu zdanlivo nižšej mzdy?

Nižšie číslo na výplatnej páske pri inom type práce môže pre vás v skutočnosti znamenať vyšší zárobok aj vyššiu spokojnosť so životom.

Peniaze alebo život?

Autori knihy považujú peniaze za formu životnej energie. Pri každom nákupe teda vymieňame časť svojho života za kupovaný predmet alebo službu.

Akú časť života ste ochotní vymeniť za nové auto alebo nový telefón? Naozaj má pre vás najnovší iPhone cenu 100 či 200 hodín práce? Keď si uvedomíte, koľko energie a času musíte vynaložiť pri každom nákupe, možno sa budete na svoje výdavky pozerať inou optikou. A pravdepodobne sa z vás stane minimalista.

Jednoducho, ak by sme dokázali zredukovať svoje potreby, nemuseli by sme toľko času stráviť v práci. Získaný čas a energiu by sme naopak mohli venovať rodine, koníčkom či dobrovoľníctvu.

Založte si účet a začnite investovať ešte dnes

Bod zlomu

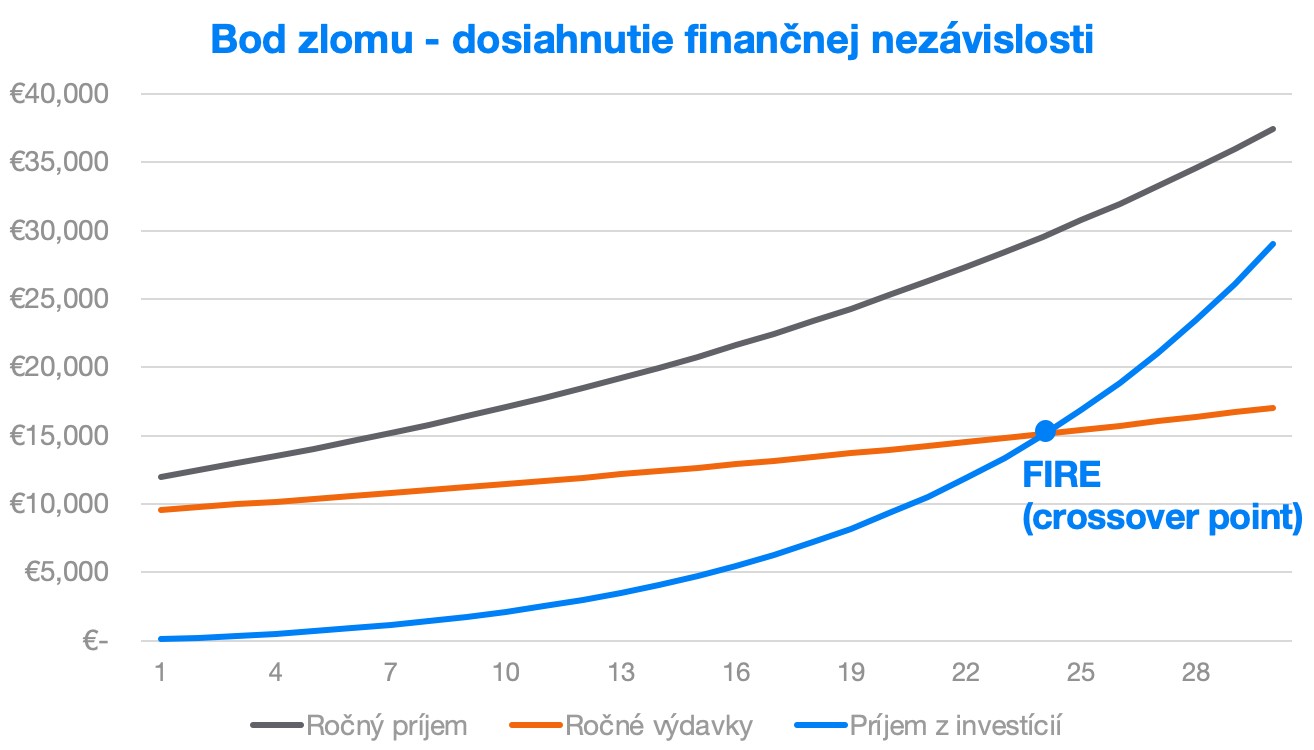

Praktická časť knihy navádza čitateľa na presné sledovanie príjmov, výdavkov a postupné zvyšovanie investičného majetku. Cieľom je dosiahnuť tzv. bod zlomu (crossover point), v ktorom príjem z investícií presiahne výdavky.

Až v tomto momente budete skutočne slobodní a môžete prestať pracovať pre peniaze. Váš príjem bude zároveň oveľa bezpečnejší ako z akejkoľvek práce.

Ako by to mohlo vyzerať v praxi?

Povedzme, že váš čistý mesačný príjem je 1000 eur mesačne (t.j. 12 tis. eur ročne) a 20% z týchto peňazí dokážete pravidelne ušetriť a investovať.

Pokiaľ by ste dokázali počas pracovného života pravidelne zvyšovať váš ročný príjem o 4% a vaše výdavky by rástli iba tempom 2% ročne (t.j. približne na úrovni inflácie), pravidelným investovaním (za prepokladu celkom realistického 8% ročného výnosu) by ste dosiahli finančnú nezávislosť po približne 24 rokoch.

Ak by ste na túto cestu nastúpili po skončení vysokej školy, boli by ste slobodní (finančne nezávislí) už pred 50-tkou. Pokiaľ by ste dokázali zarobiť či ušetriť viac, mohlo by to byť aj oveľa skôr.

Získajte vyššie výnosy

Vyskúšajte lacné fondy ETF bez daní z výnosov.

Šetrite a zachráňte svet

Kniha Your Money or Your Life nie je typickou knihou o osobných financiách. Filozofia autorov je do veľkej miery poznačená ich životným príbehom a prostredím, ktoré formovalo ich pohľad na život a peniaze (hippies kultúra 70-tych rokov, minimalizmus, dôraz na ekológiu a pod.).

Priznávam, že niektoré pasáže sa mi nečítali ľahko. Na čom sa ale s autormi určite zhodnem, je tvrdenie, že najcennejšou komoditou v živote je čas. Vždy si treba uvedomiť, koľko drahocenného času vymieňame za kupované veci.

Knihu si môžete kúpiť na Amazone.

App Store

App Store

Google Play

Google Play

Náročnosť

Náročnosť